08 ноября 2019, 12:20

Ростелеком 3кв 2019

В свете 3000 по ММВБ, мало кому интересно читать про Ростелеком «облигацию», но надо. Ведь отчет то вышел хороший.

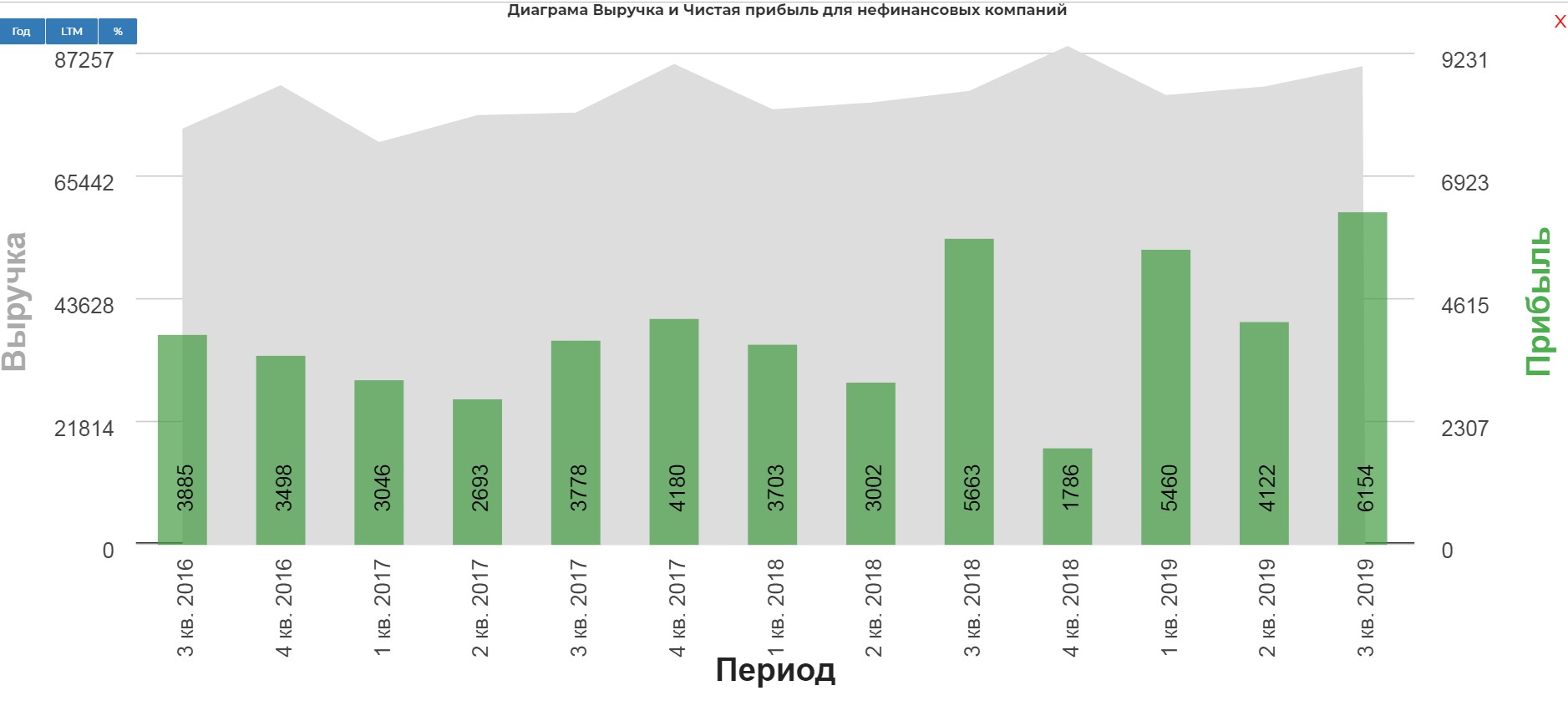

Выручка +5%, ЧП +10%

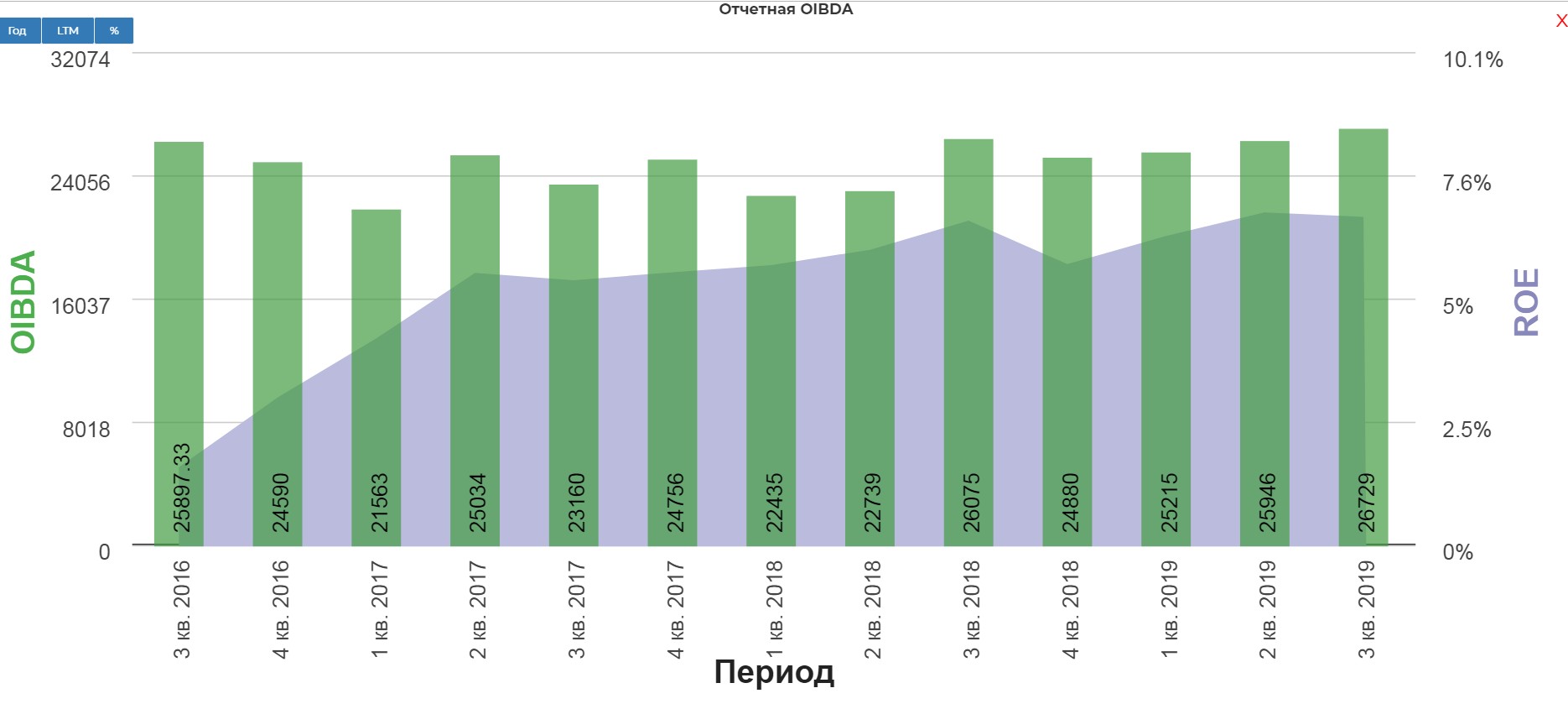

OIBDA +2%

Правда, рост за счет амортизации. На операционном уровне без прорыва.

Дивиденды платятся с достаточно фривольными условиями.

И с одним нюансом.

Совет директоров может принять решение рекомендовать Общему собранию акционеров (1) выплачивать дивиденды, изменив размер дивидендных выплат относительно установленных настоящей Политикой за отчетный год, в котором имели место отдельные операции, оказавшие существенное влияние на результаты деятельности Компании, или (2) принять решение рекомендовать Общему собранию акционеров не выплачивать дивиденды за отчетный год, в котором имели место отдельные операции, оказавшие существенное влияние на результаты деятельности Компании.

К таким отдельным операциям относятся:

· значительные капитальные затраты, связанные с реализацией требований законодательства;

· существенные сделки по слияниям и поглощениям;

· операции, которые приведут к увеличению показателя Чистый долг/OIBDA в годовом исчислении до уровня более 2,5;

· иные операции, оказавшие существенное влияние на результаты деятельности Компании.

Судя по всему ситуации с превышением долг/OIBDA не планируется, так как сделка по TELE2 идет частично с допкой, плюс консолидация TELE2. Плюс менеджмент подкупает акции.

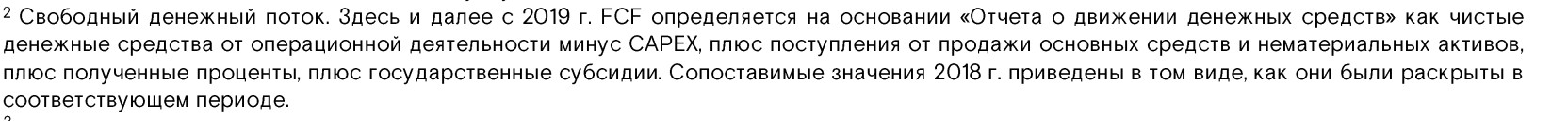

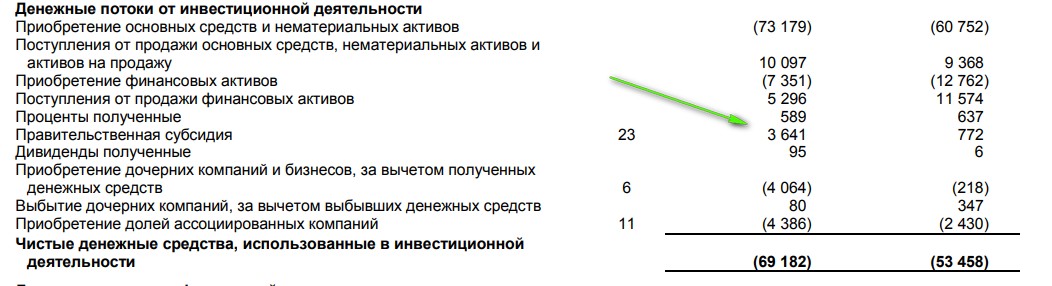

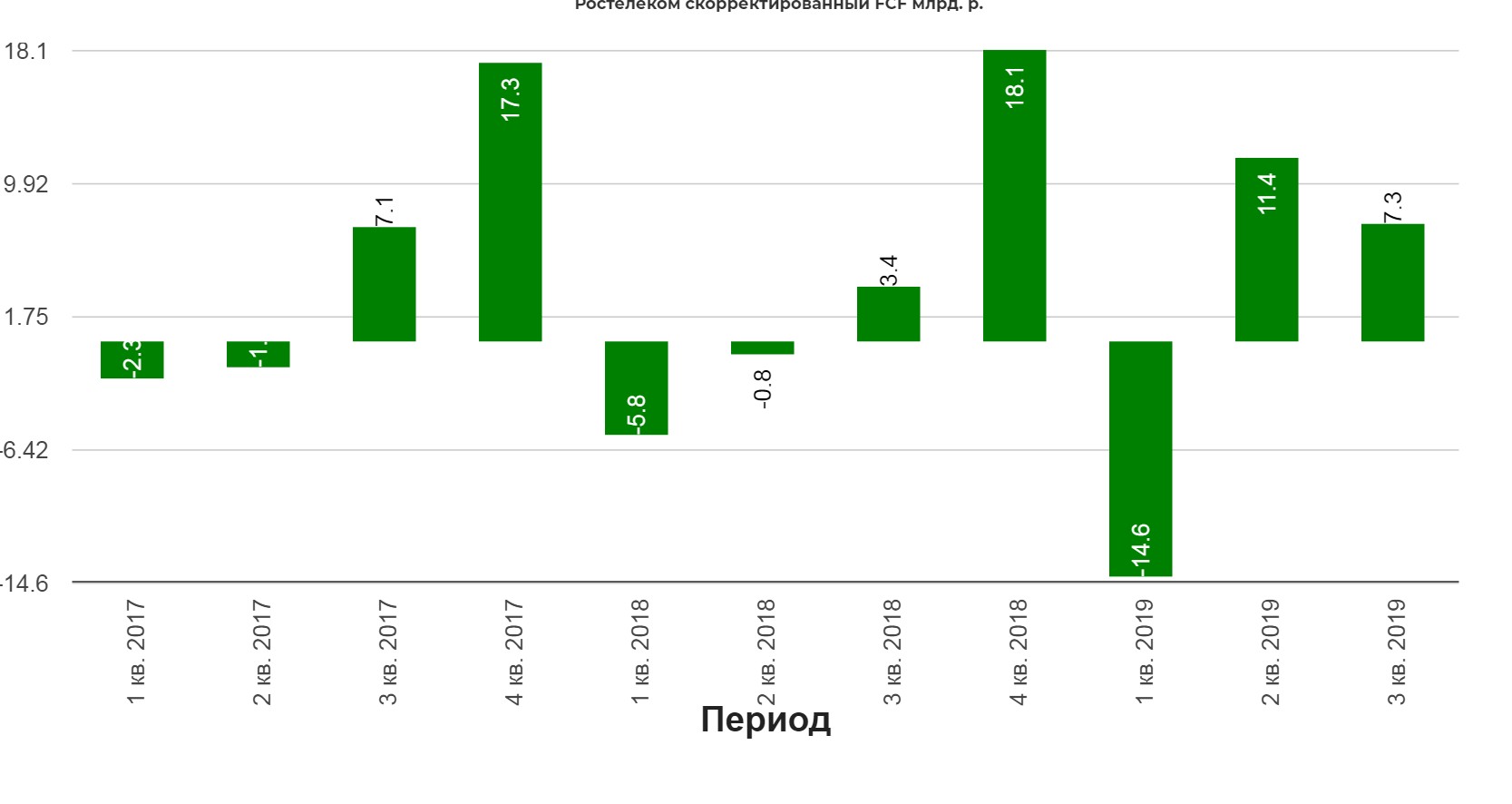

Нижний порог в 5 рублей имеем, попробуем посчитать скорректированный FCF. Компания его считает по своему с учетом субсидий. (вот бред…дать субсидию, чтобы потом через дивиденды получить обратно, поделившись с минорами)

Субсидия приходит в 4ом квартале, и в среднем FCF достаточно стабилен в 4 кв.

Выглядит вот так:

В итоге получается, что верхняя планка 5,95 (файл в группе). С учетом налога, и с учетом падение ставок апсайт 10-20%, зато стабильно и прогнозируемо. Для больших парней идеальная облигация с перспективой роста.

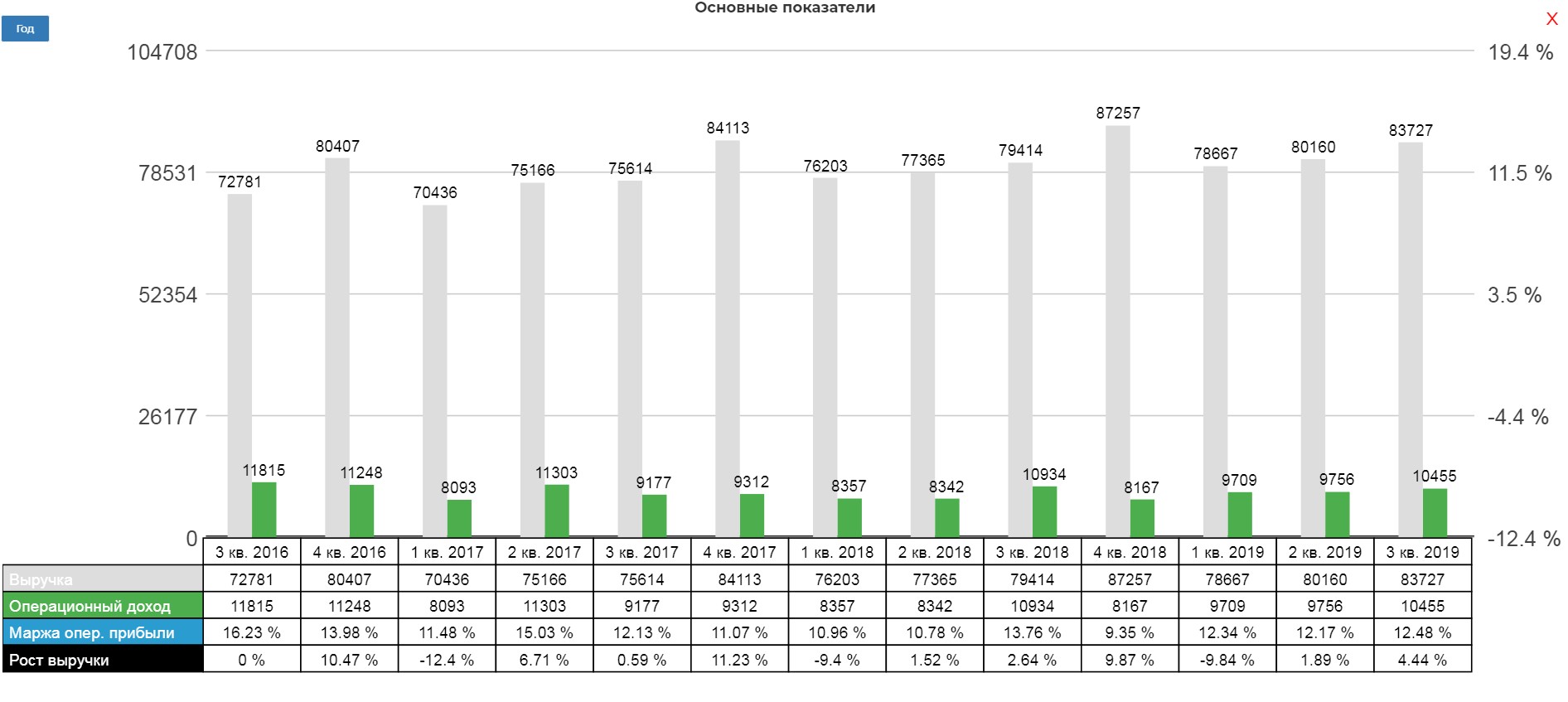

Операционные показатели по сегментам радуют.

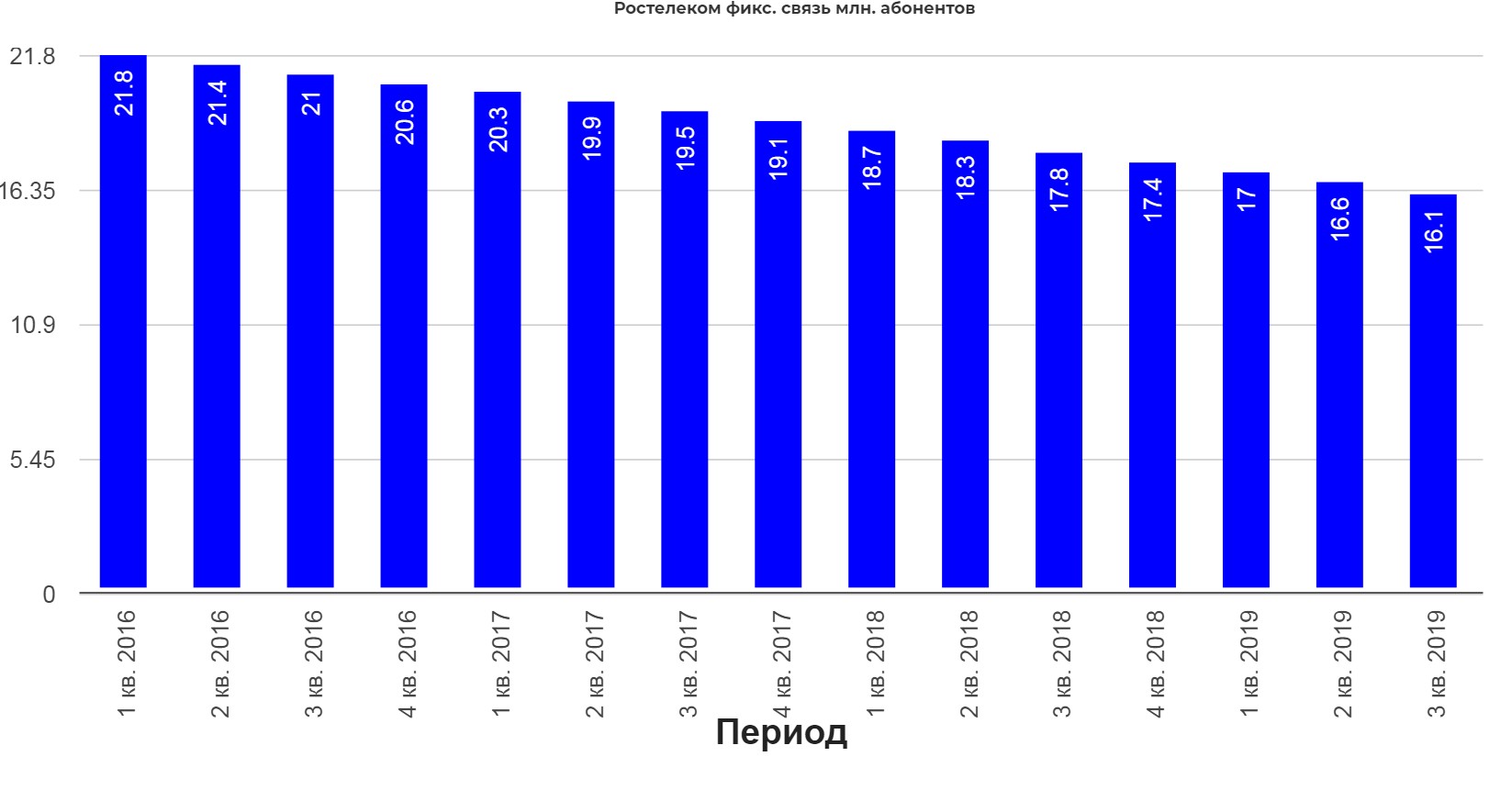

Фикс связь ожидаемо падает.

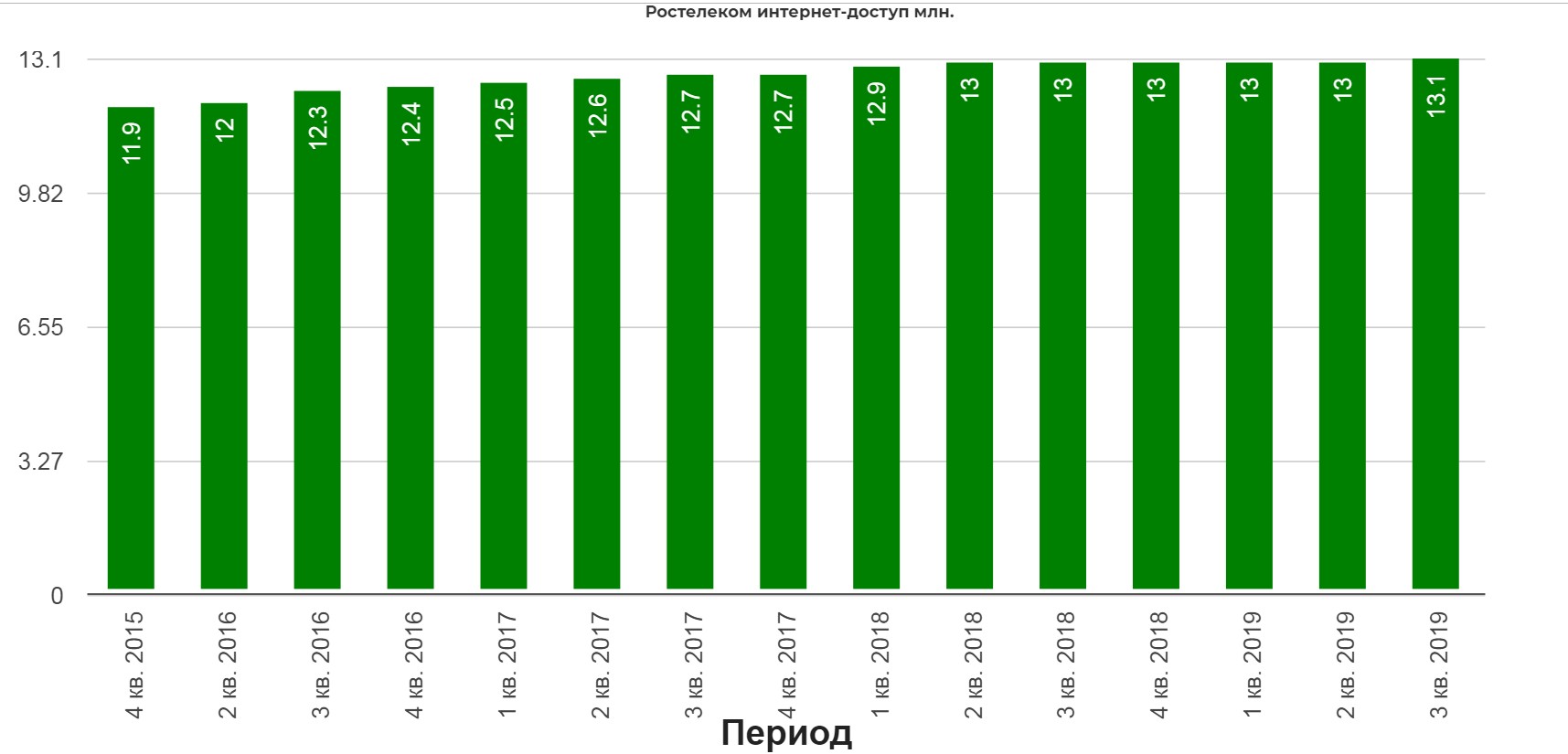

Интернет доступ символично, наконец пробил планку в 13 млн. абонентов.

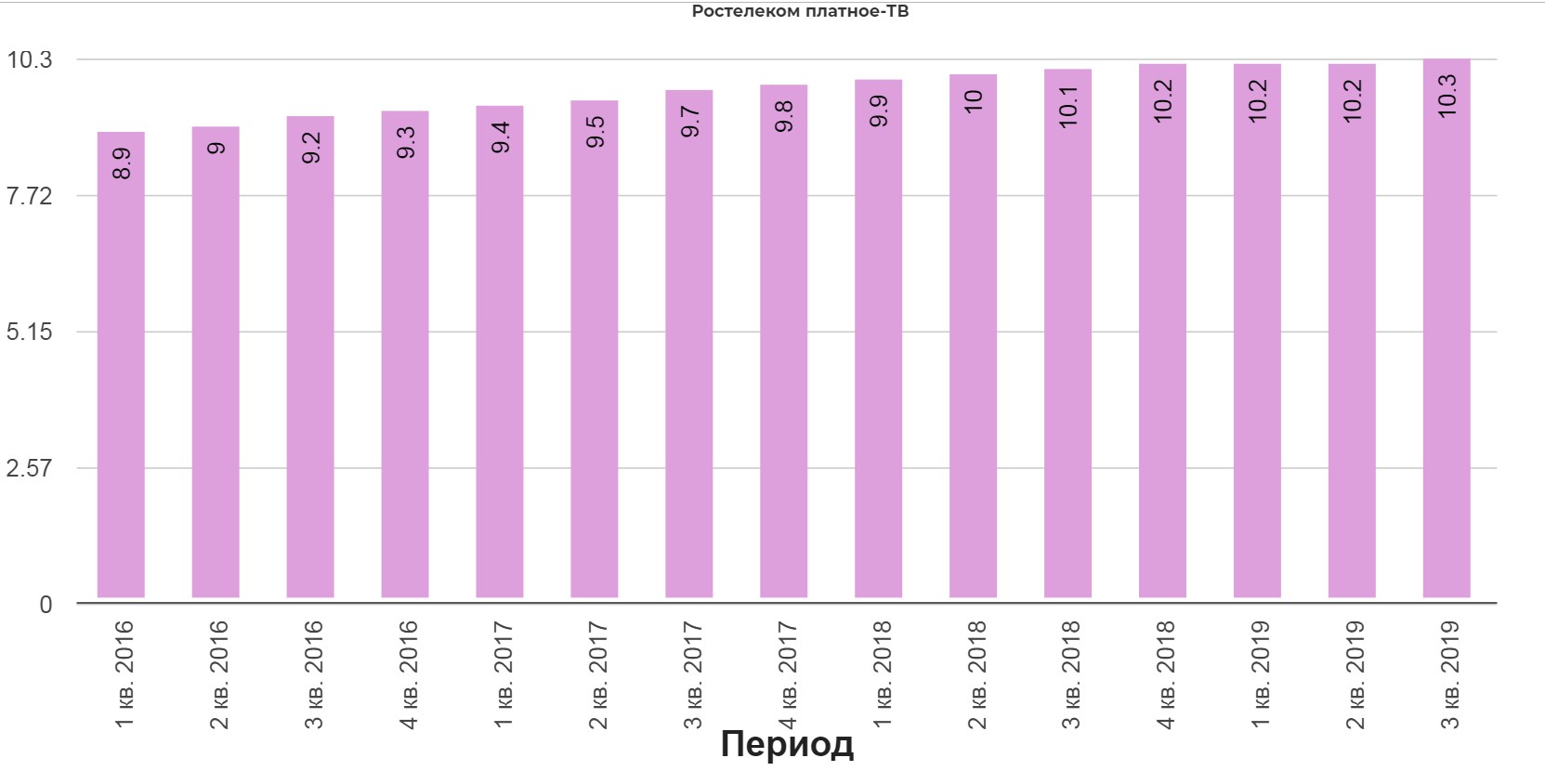

По платному ТВ такой же символичный прорыв.

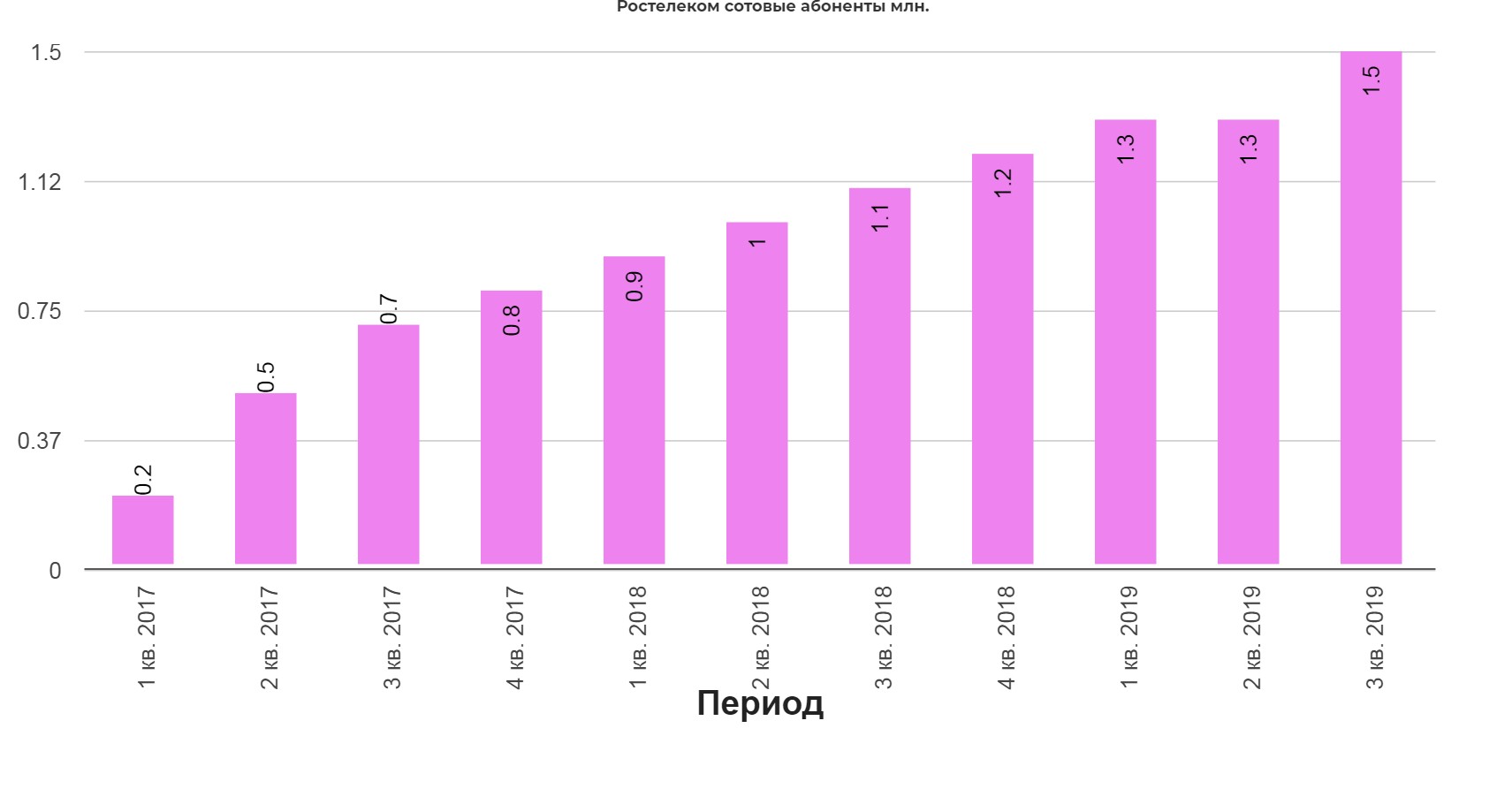

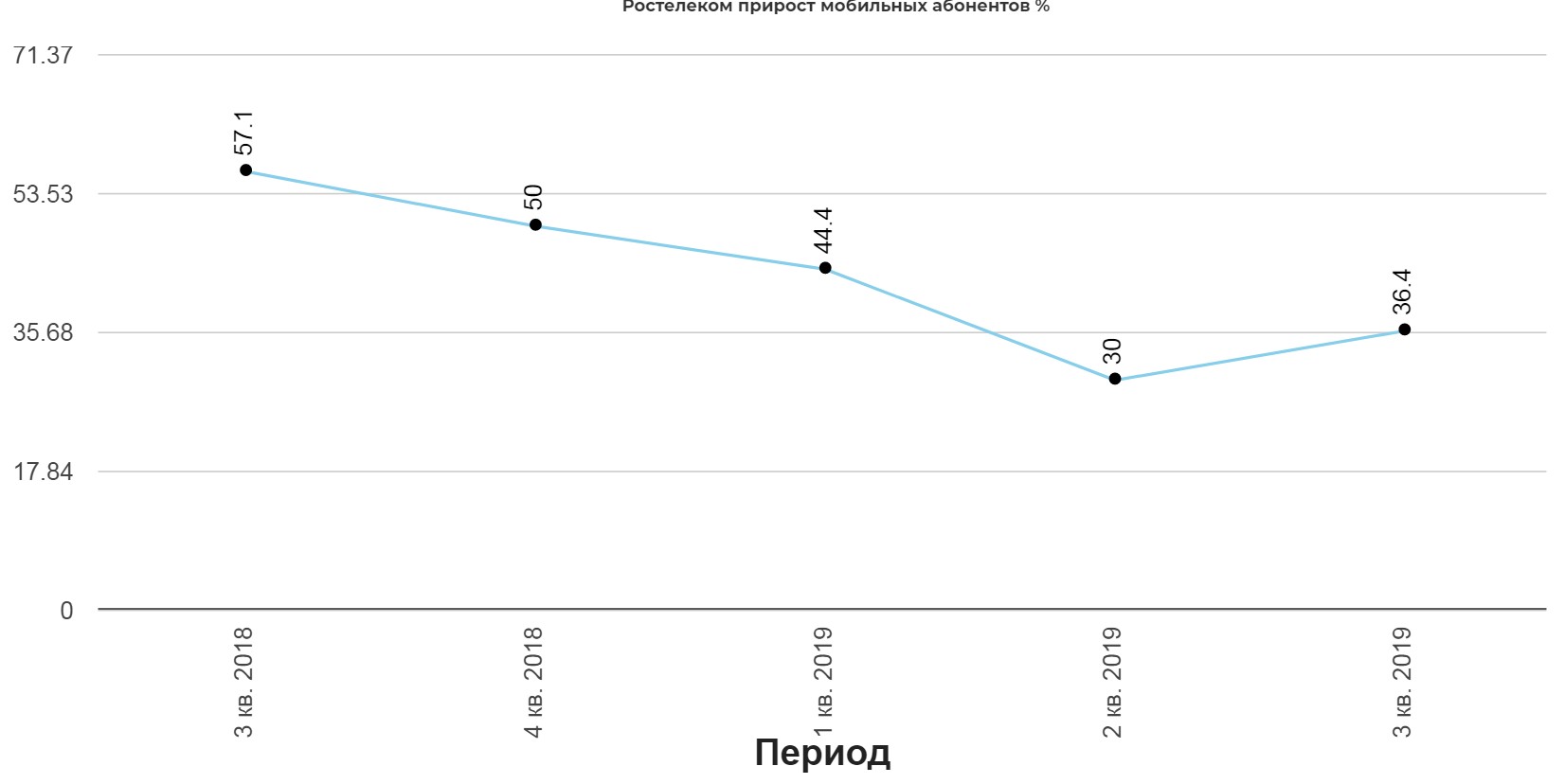

А вот по мобильным пользователям прорыв более заметный, правда скорее эффект низкой базы.

+36% это круто!

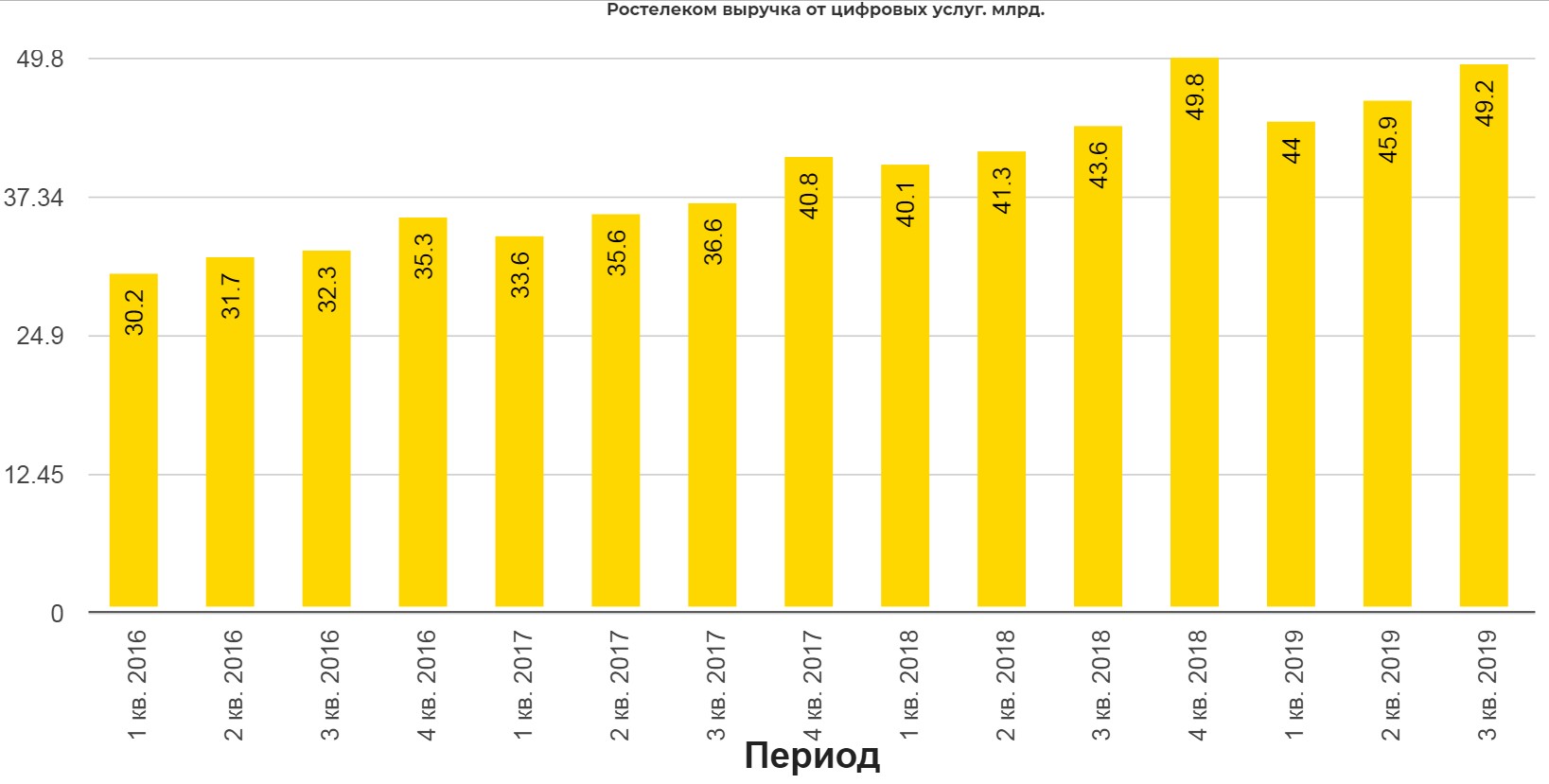

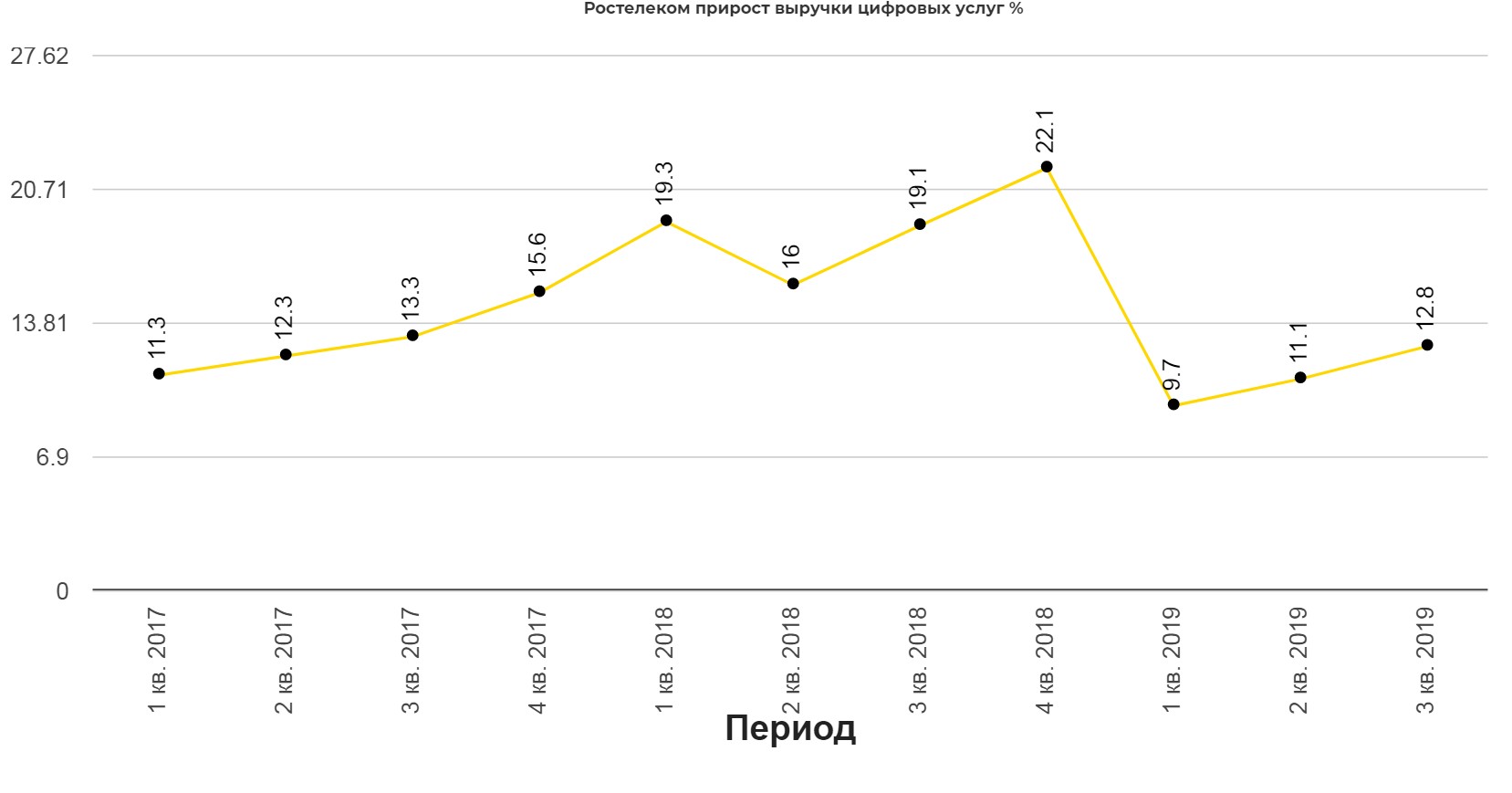

Самое главное это общая трансформация. Смотрите, как растет выручка от цифровых услуг.

Стоит отметить, что скорость роста выручки от цифровых услуг замедляется.

В итоге:

- Компания трансформируется в полноценного телекома с высокой диверсификацией.(консалидация показателей Теле2)

- Прозрачные дивиденды.

- Опытный топ-менеджмент. (скупает акции)

- Преференции от государства.

- Развитая инфраструктура.

Недостатки:

- Неповоротливость.

- Высокая конкуренция.

- Не сильно высокие дивиденды.

Топил за Ростел еще в 2017. При текущих ценах кажется не так аппетитно.

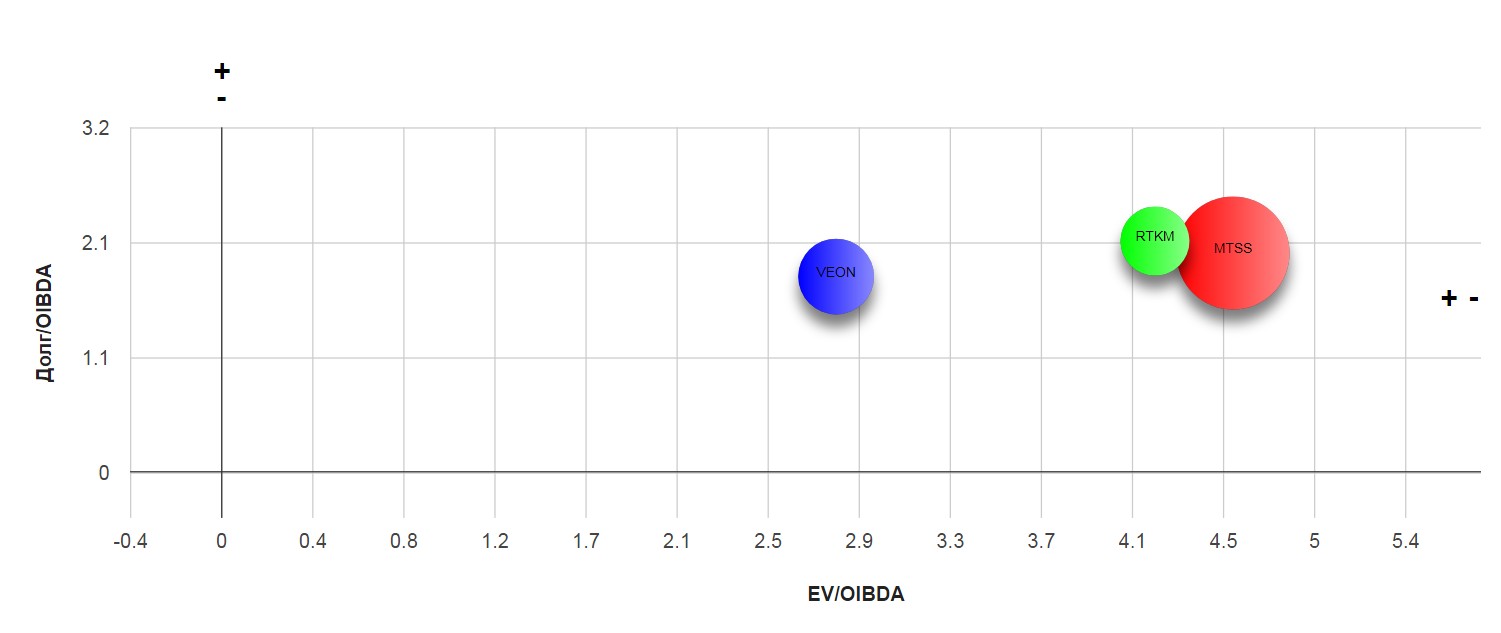

Текущие мультипликаторы:

Полезные ссылки

Жека Аксельрод