08 ноября 2019, 11:55

Русал отчет за 3 кв. 2019 года.

3 квартал подряд наблюдаю такую картинку: сначала акции растут под отчет затем инвесторы разочаровываются и продают. Можно делать ставки на повторение динамики по результатам отчета за 4 кв. 2019 года.

Основные результаты:

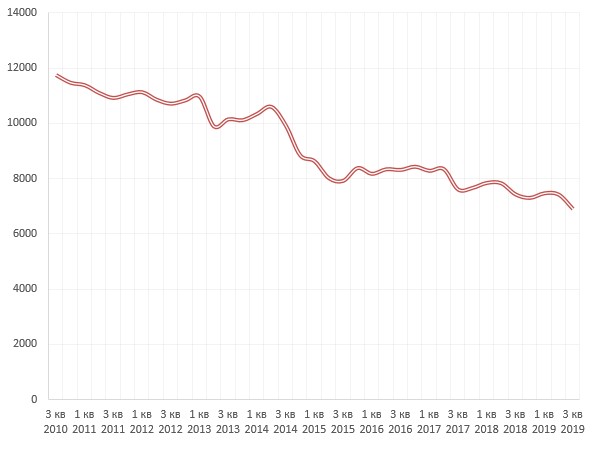

В третьем квартале 2019 года средняя цена на алюминий на Лондонской бирже металлов (LME) составила 1 761 доллар США за тонну – рекордно низкое значение с конца 2016 года, продемонстрировав снижение на 14,3% по сравнению с 2 056 долларами США за тонну в третьем квартале прошлого года.

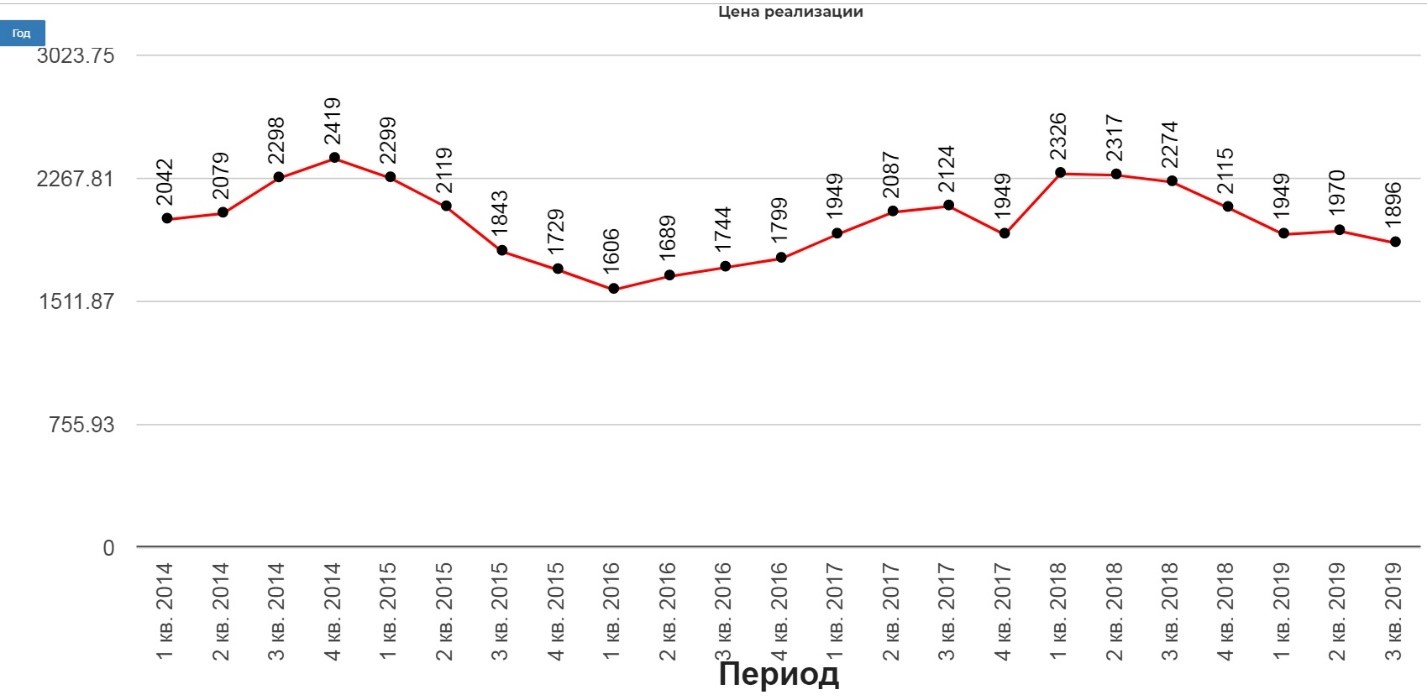

Средняя цена реализации составила 1896 $ снизившись на 16,6% по сравнению с 3 кв. 2018 года.

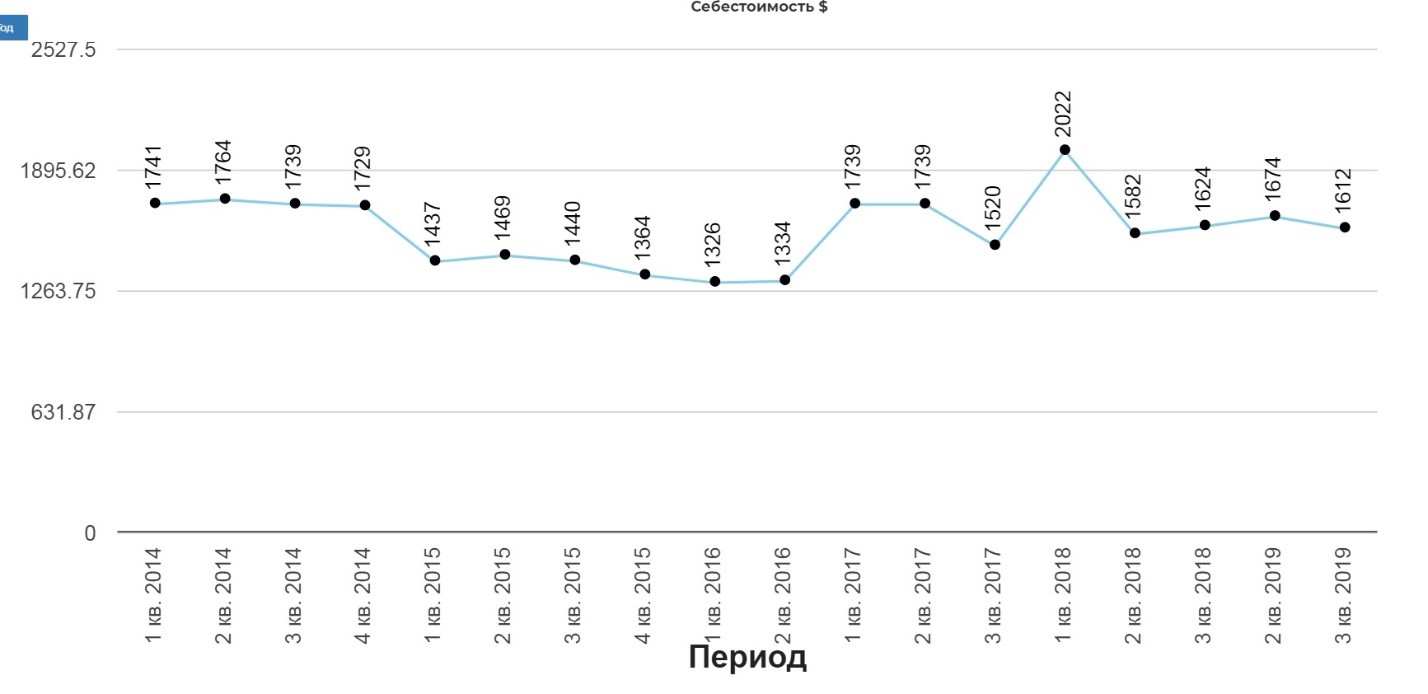

Себестоимость в 3 квартале 2019 года составила 1612 $ снизившись 0,73% по сравнению с аналогичным периодом прошлого года.

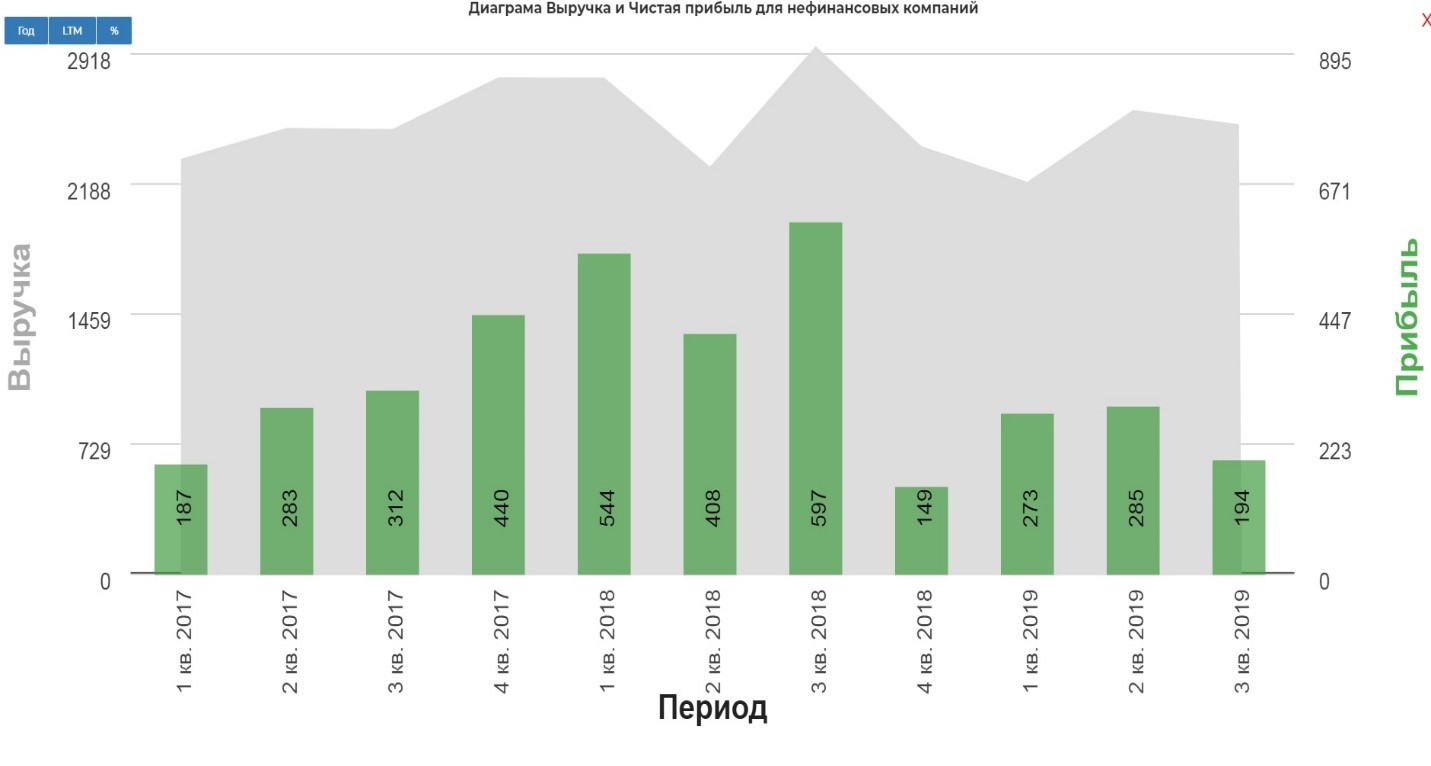

Выручка за девять месяцев 2019 года снизилась на 8,8% – до 7 222 млн долларов США по сравнению с 7 915 млн долларов США за аналогичный период 2018 года, что было частично компенсировано увеличением объема продаж первичного алюминия на 9,8%. Чистая прибыль за девять месяцев снизилась 47,1%.

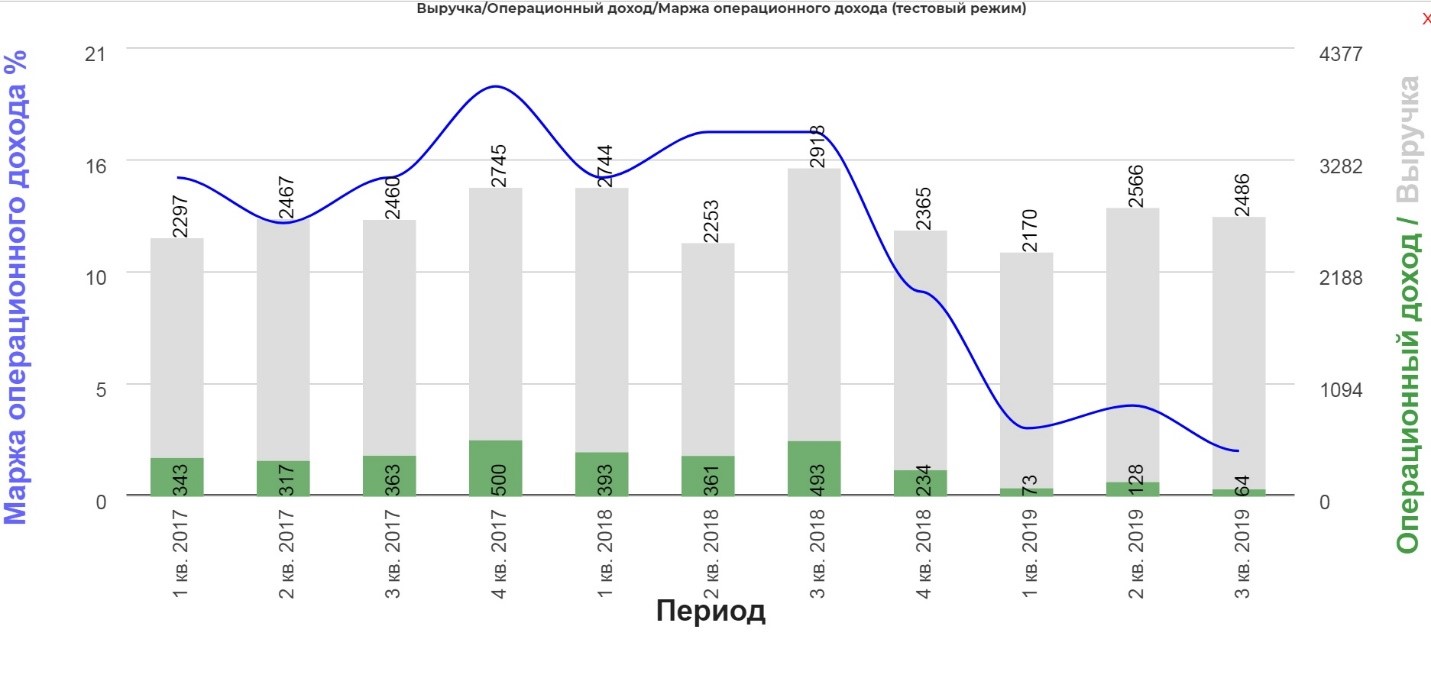

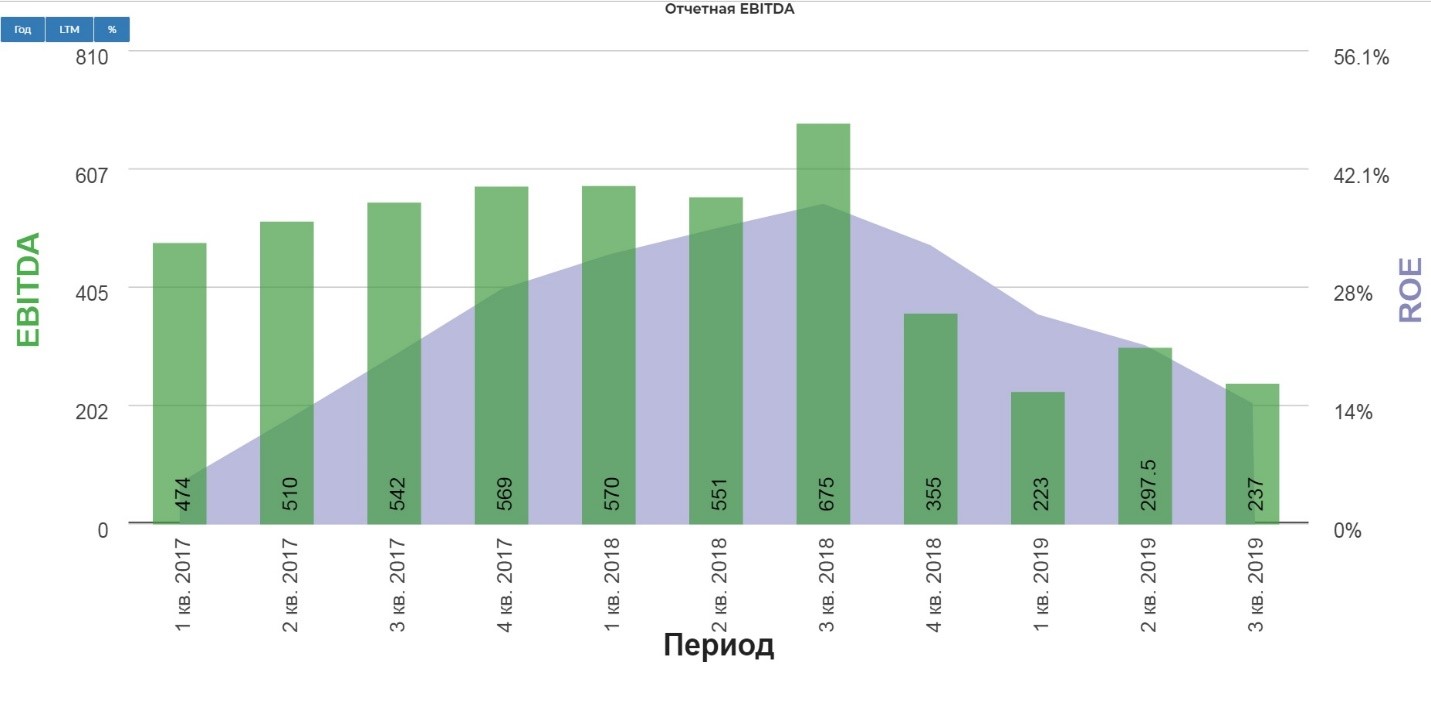

Маржинальность продолжает снижаться.

В третьем квартале 2019 года EBITDA РУСАЛа упала на 64,9% – до 237 млн долларов США – по сравнению с 676 млн долларов США в аналогичном периоде 2018 года.

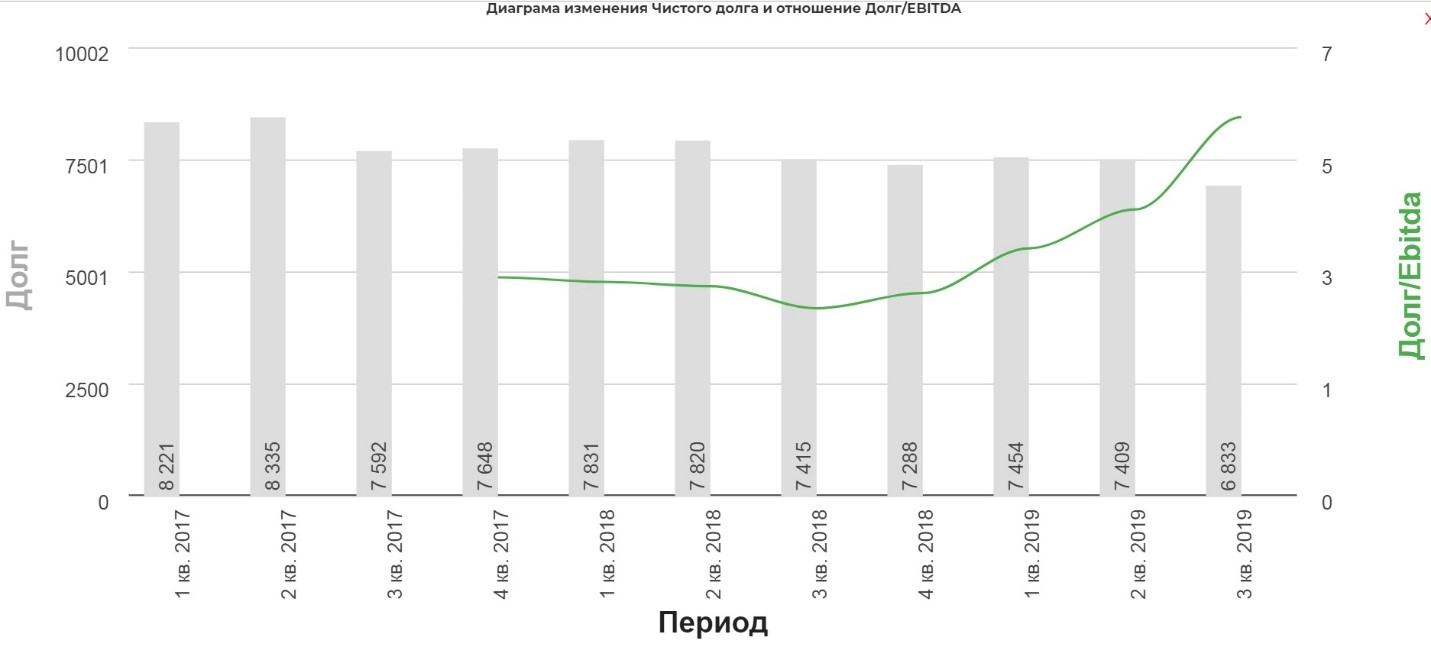

Долговая нагрузка продолжает снижается несмотря на неудачную конъектуру рынка. Чистый долг снизился на 8,2%.

Соотношение чистого долг к EBITDA выглядит опасно, но дивиденды от ГМК Норильского Никеля полностью перекрывают % расходы.

Вот как прокомментировал финансовые результаты компании генеральный директор РУСАЛа Евгений Никитин:

«В первые девять месяцев 2019 года сложная рыночная конъюнктура и резкое падение цен на алюминий, в сочетании со значительным, более чем на 20%, снижением реализованных РУСАЛом премий – главным образом из-за уменьшения доли продаж ПДС в результате санкций – привели к существенному сокращению выручки и EBITDA РУСАЛа и оказали влияние на финансовые результаты Компании.

Тем не менее, в течение 2019 года мы продолжали постепенно восстанавливать объемы продаж ПДС и достигли 40% продаж ПДС в общем объеме реализации по итогам третьего квартала по сравнению лишь с 29% в первом квартале. Мы ожидаем, что доля ПДС восстановится в начале 2020 года, по итогам завершения периода контрактации.

Несмотря на то, что на перспективе восстановления цен и роста рынка в будущем по-прежнему значительно сказывается сохраняющаяся напряженность в торговых отношениях между США и Китаем, 2 положительные тенденции на автомобильных рынках Европы и Южной Америки, а также снижение процентных ставок в России должны стимулировать спрос на алюминий у конечного потребителя в следующем году.

Прогноз по спросу:

Компания ожидает, что в 2019 году мировой спрос на первичный алюминий сохранится на уровне прошлого года и составит 66 миллионов тонн, а на рынке сформируется дефицит в объеме примерно 1 миллион тонн.

Общая неопределенность на рынке, связанная с разногласиями в вопросах торговли между Китаем и США, в сочетании с глобальным сокращением производственной активности может негативно отразиться на ценах на алюминий в конце текущего года.

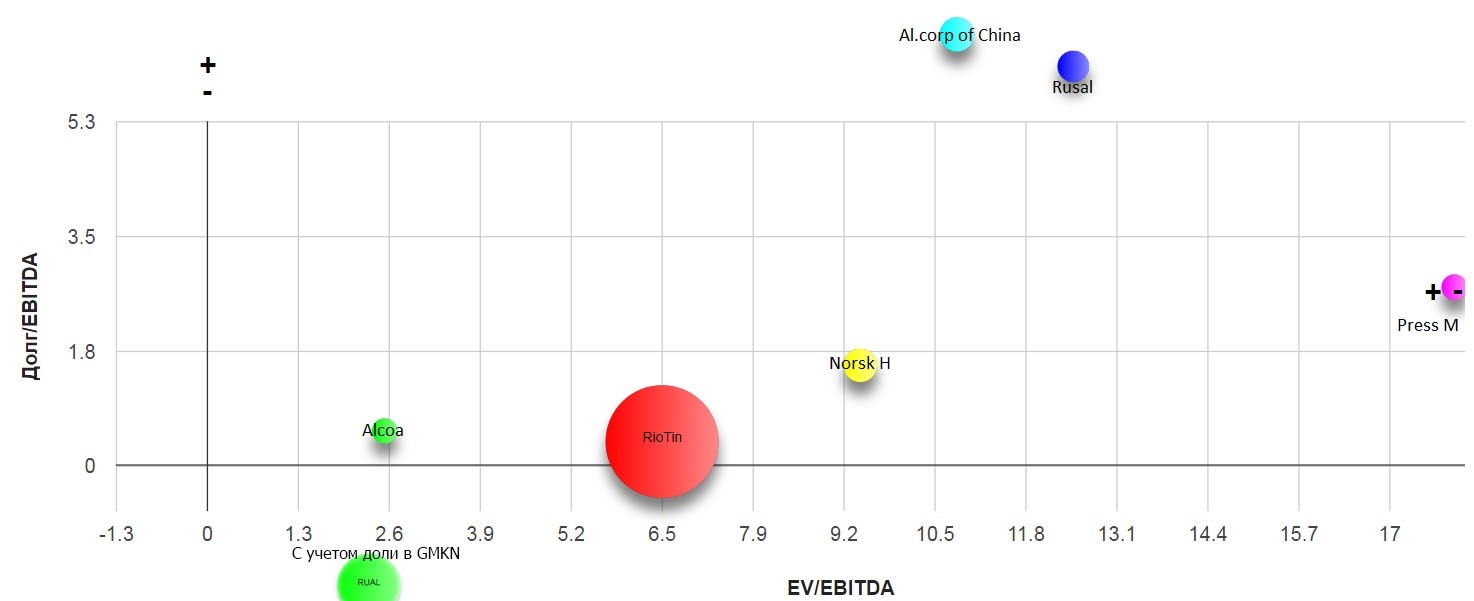

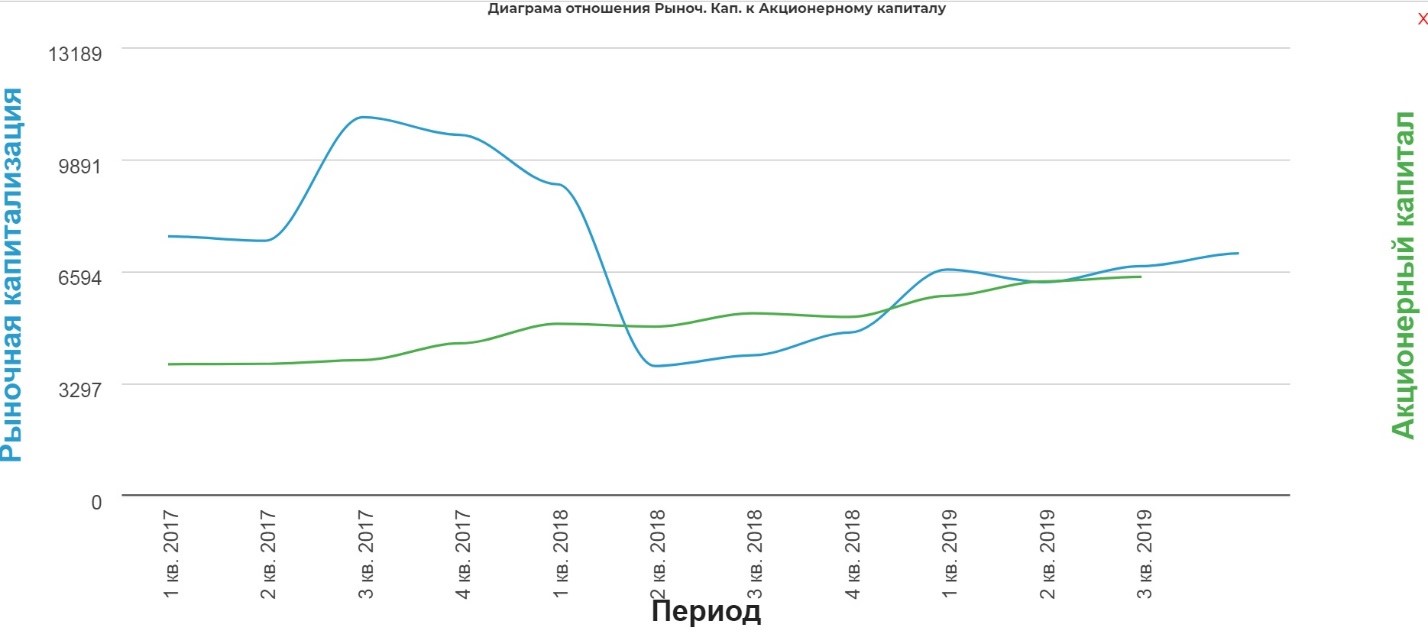

Мультипликаторы.

С учетом доли в ГМК компания самая дешевая в секторе.

Русал также торгуется в близи акционерной стоимости.

Вывод:

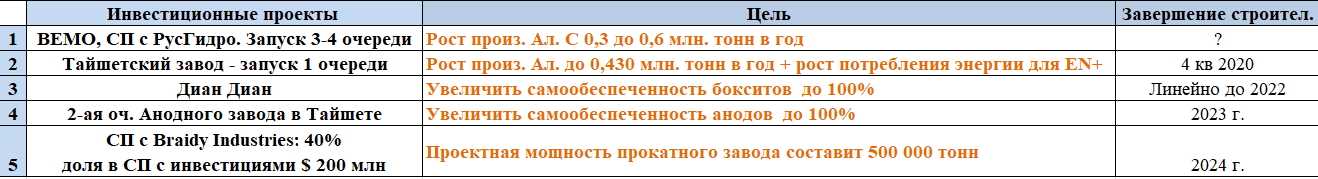

Торговые войны, а также замедление мировой экономики оказывают влияние на цену алюминия. Несмотря на все сложности компания продолжает сокращать долговую нагрузку, развивать свои проекты и возможно порадует акционеров дивидендами.

Данный обзор не является индивидуальной инвестиционной рекомендацией, автор статьи не осуществляет деятельность по инвестиционному консультированию.

Полезные ссылки

Владислав Никифоров