04 ноября 2019, 17:02

Apple 3q 2019 второй из FAANG и чуть-чуть про NOKIA

В рамках разбора большой пятерки, пришла очередь Apple.

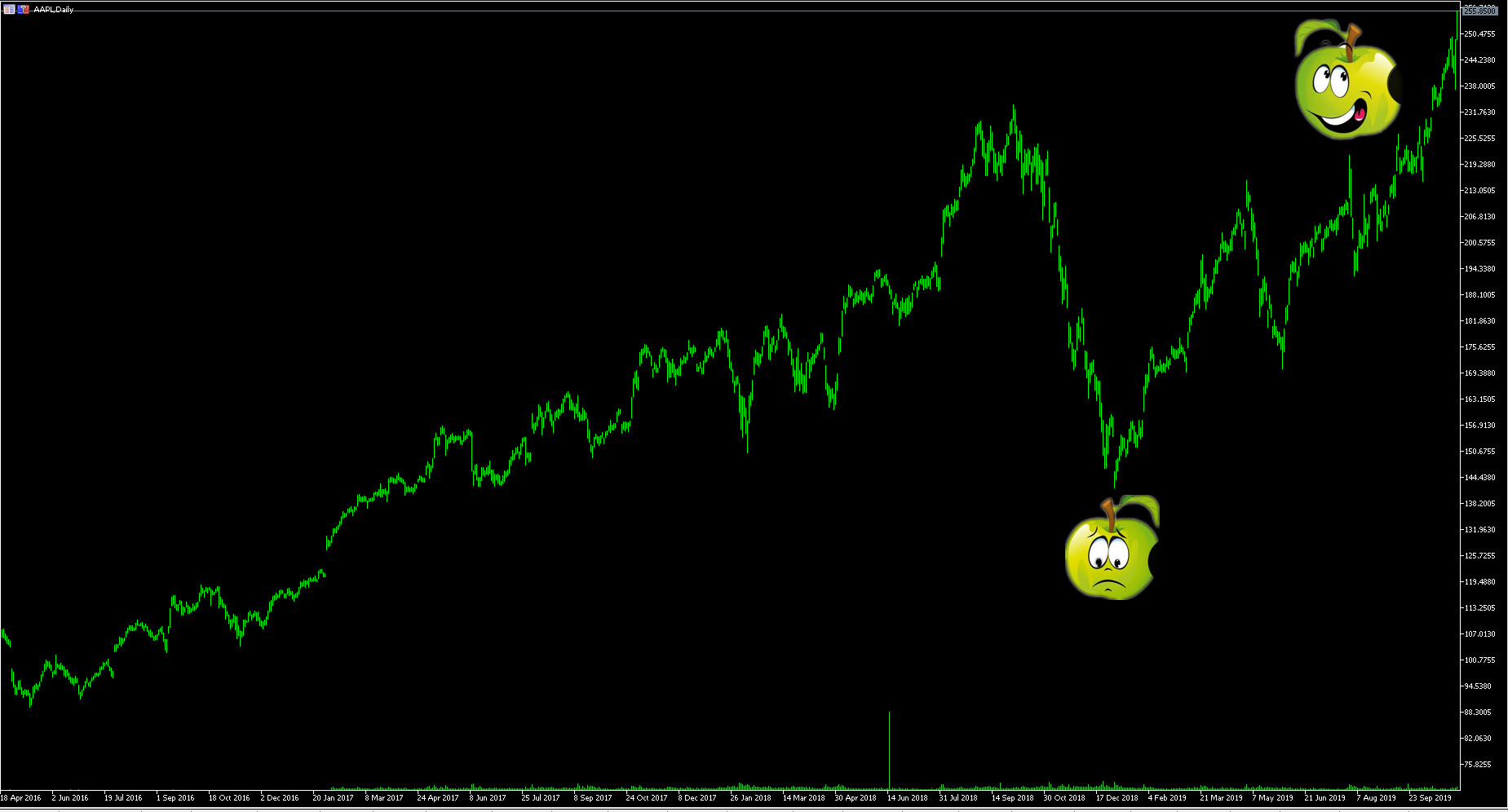

Почти год назад, в разделе "психология торговли", я разбирал ситуацию с Яблоком. Тогда от него отвернулся буквально весь мир.

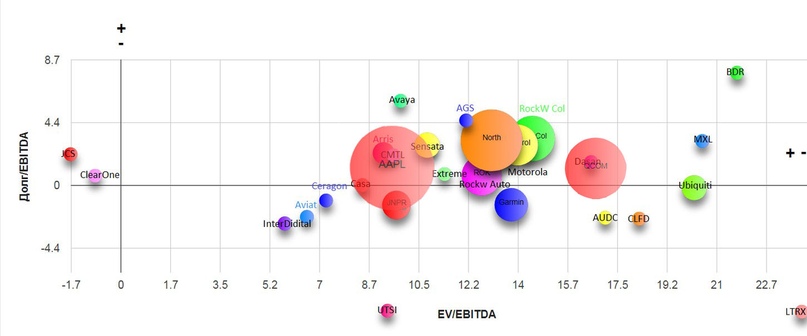

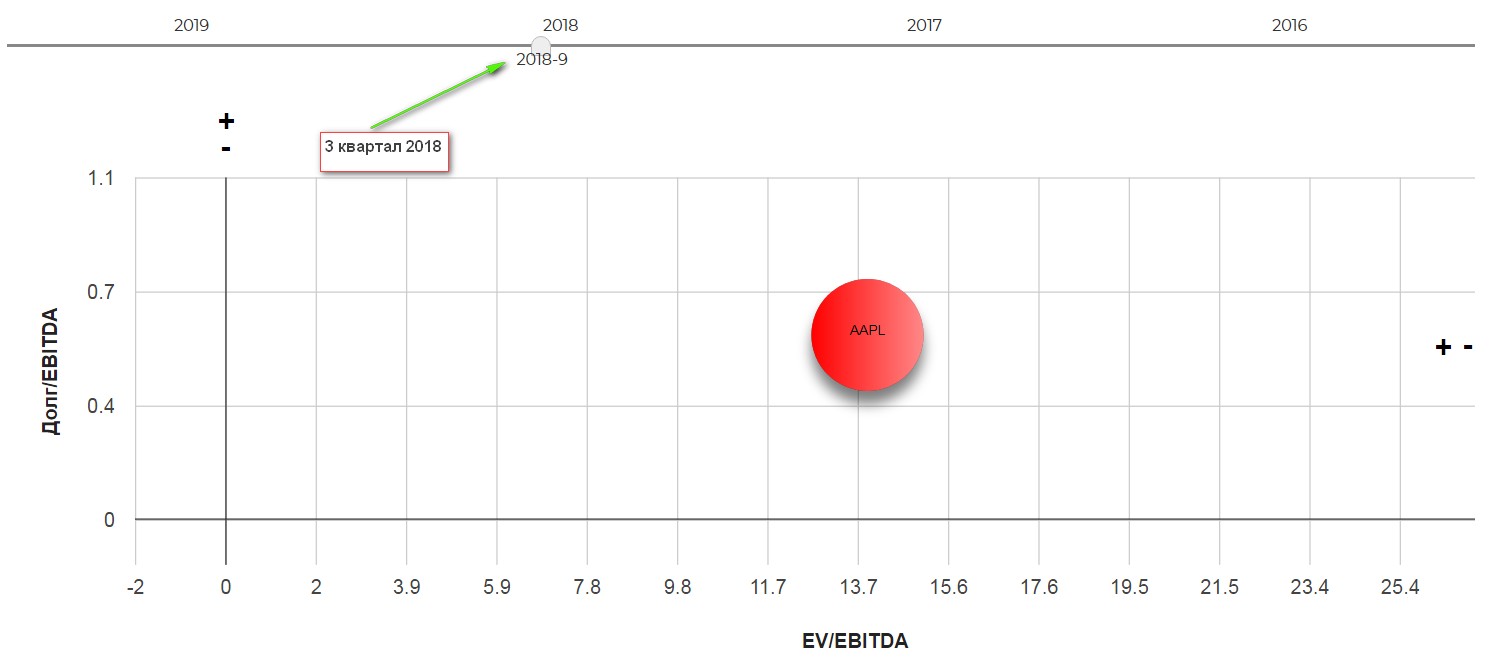

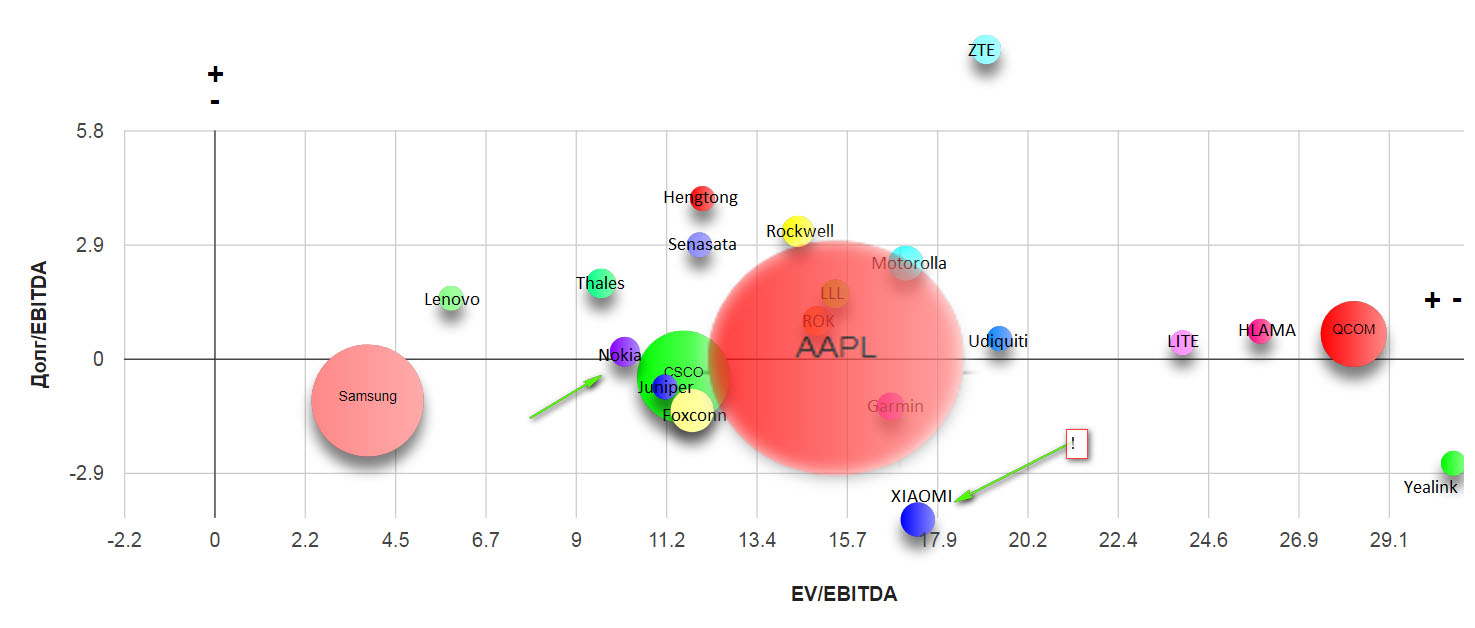

Были вот такие мультипликаторы.

И вот сейчас прямо противоположная ситуация! Весь мир просто облюбовал Яблоко!

Основную радость и оптимизм внушил менеджмент, прогнозами за 4кв. 2019(финансово это будет первый квартал 2020)

revenue between $85.5 billion and $89.5 billion Таким образом это будет лучше провального квартала в 2018. Т.е. Apple смогла развернуть показатели.

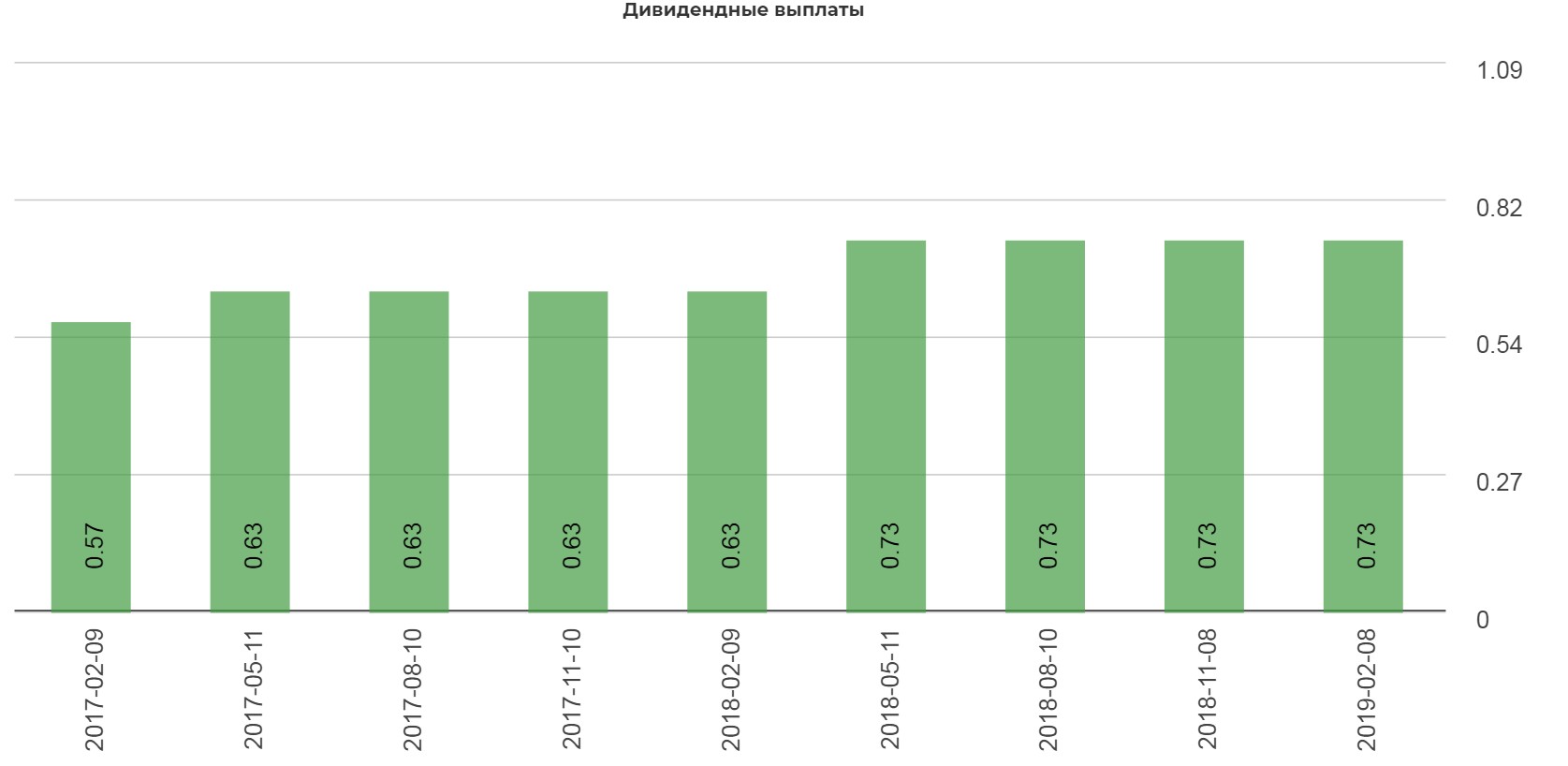

Apple’s board of directors has declared a cash dividend of $0.77 per share - подняли дивиденды до 0.77 с 0.73

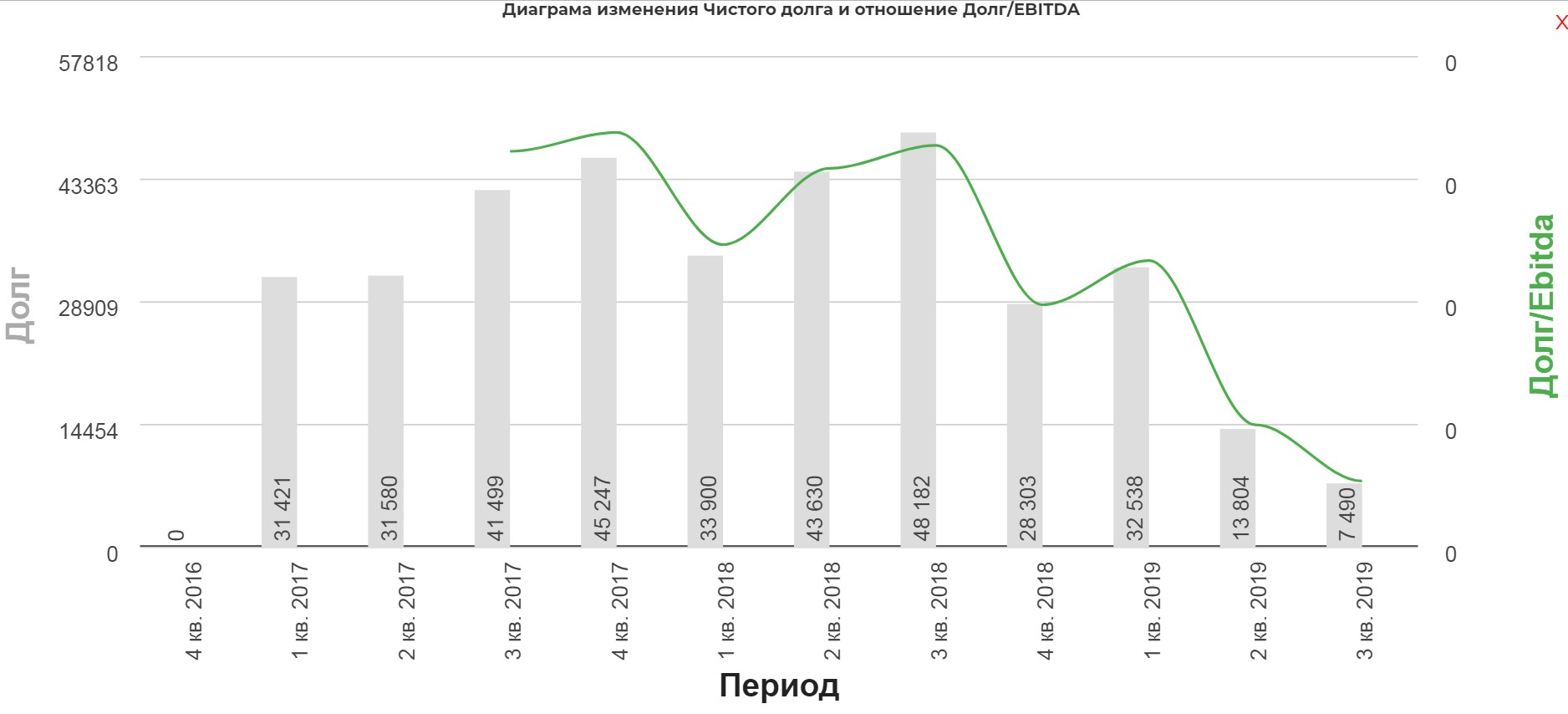

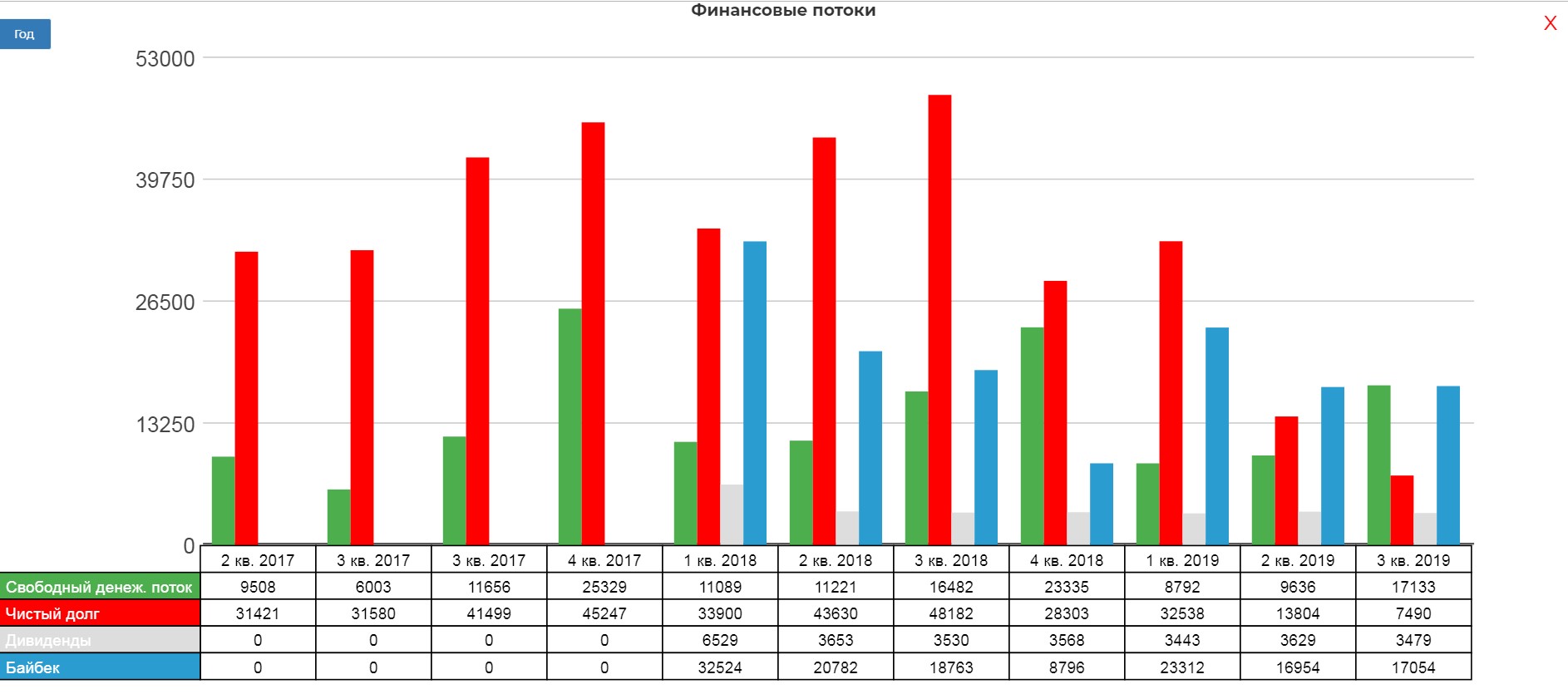

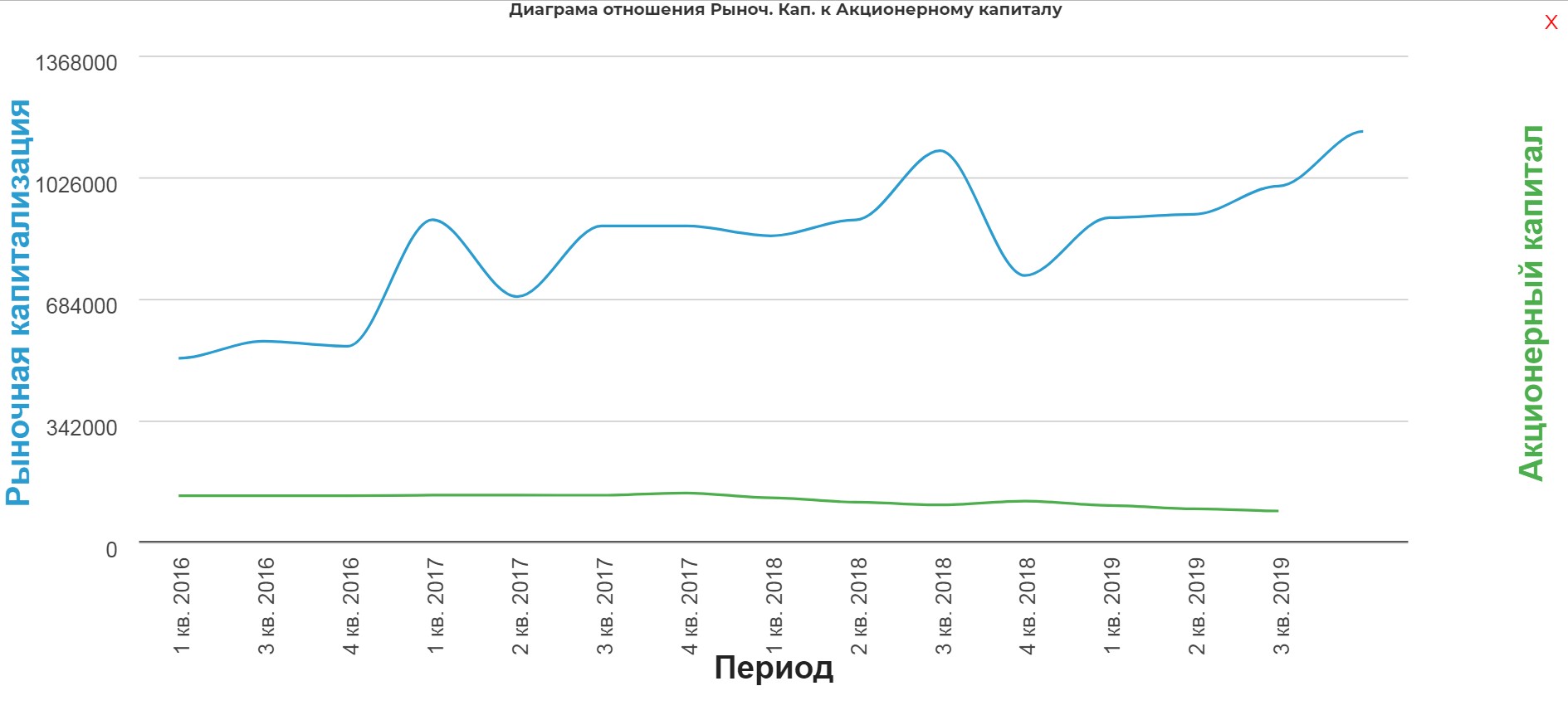

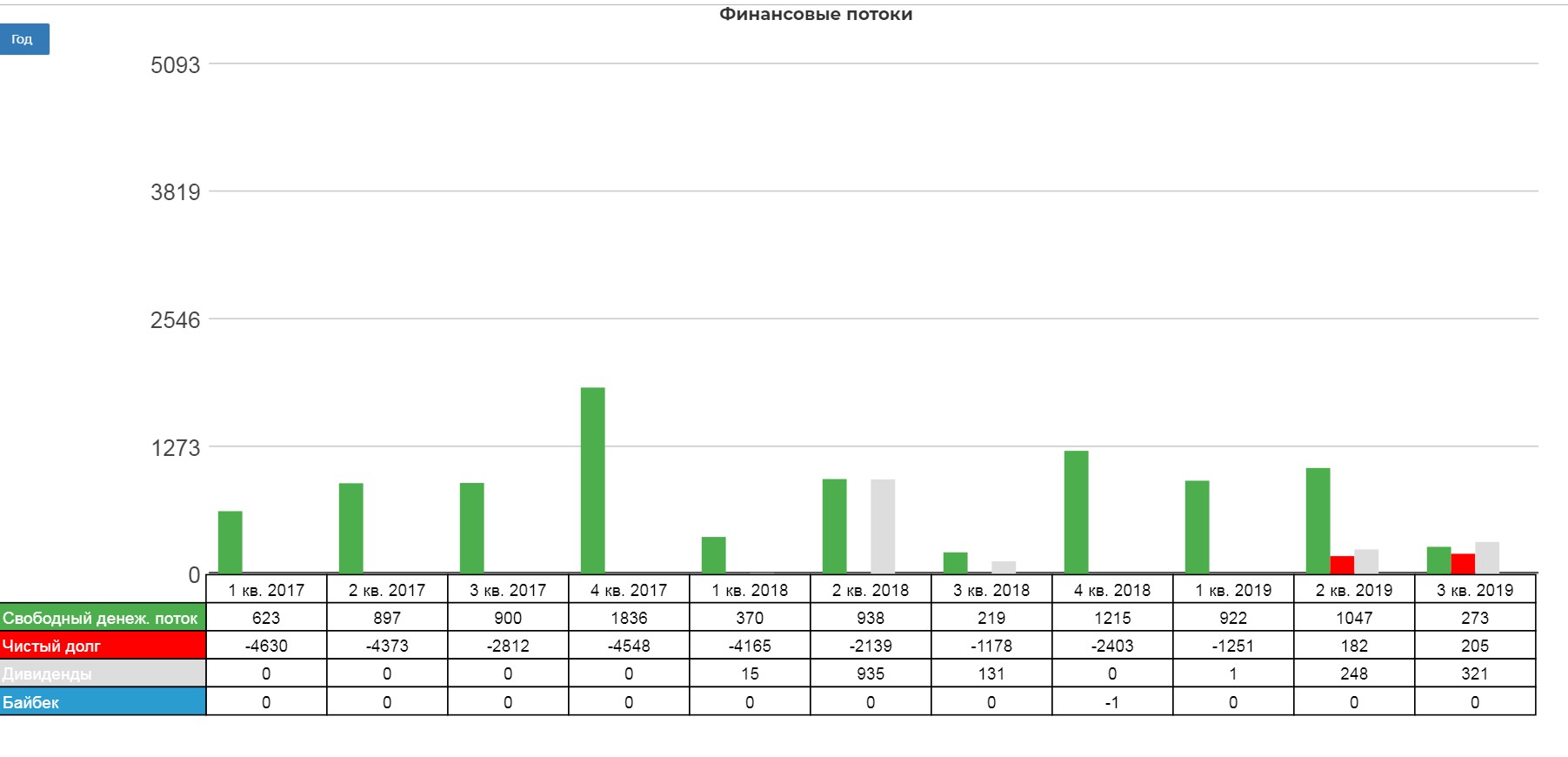

Обратите внимание, как загасили долг! Для стабильности компании это невероятно серьезный плюс. Судя по всему это повлияло на котировки больше всего.

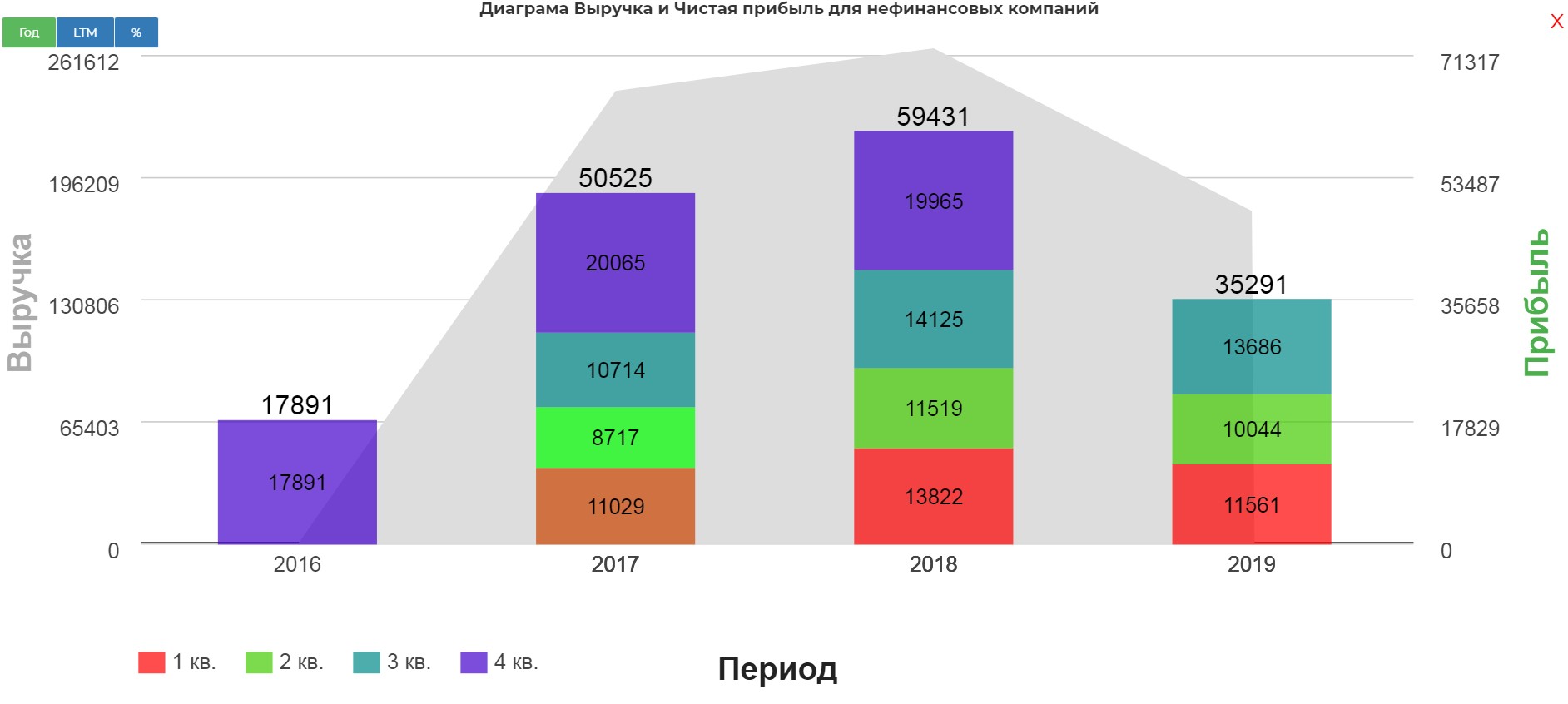

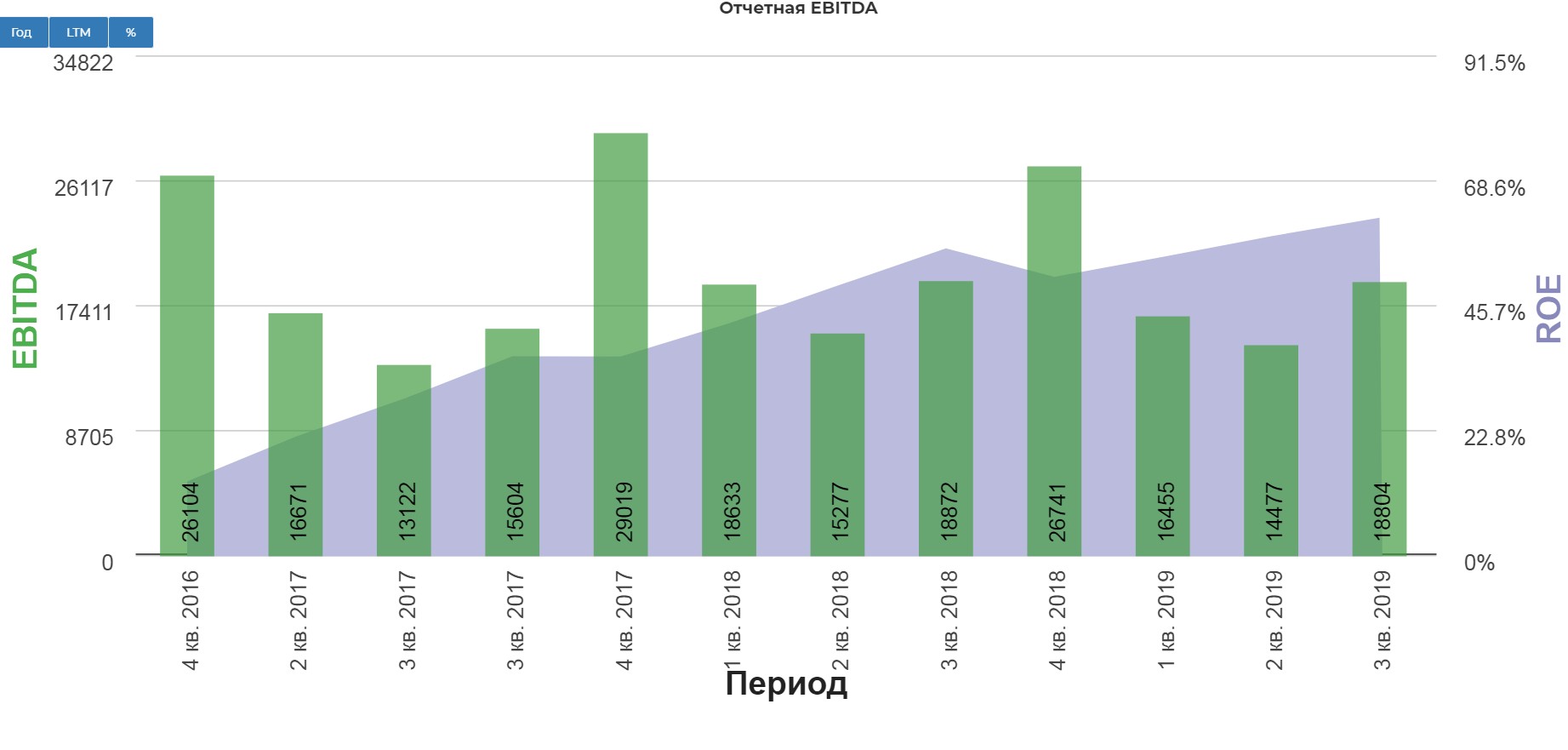

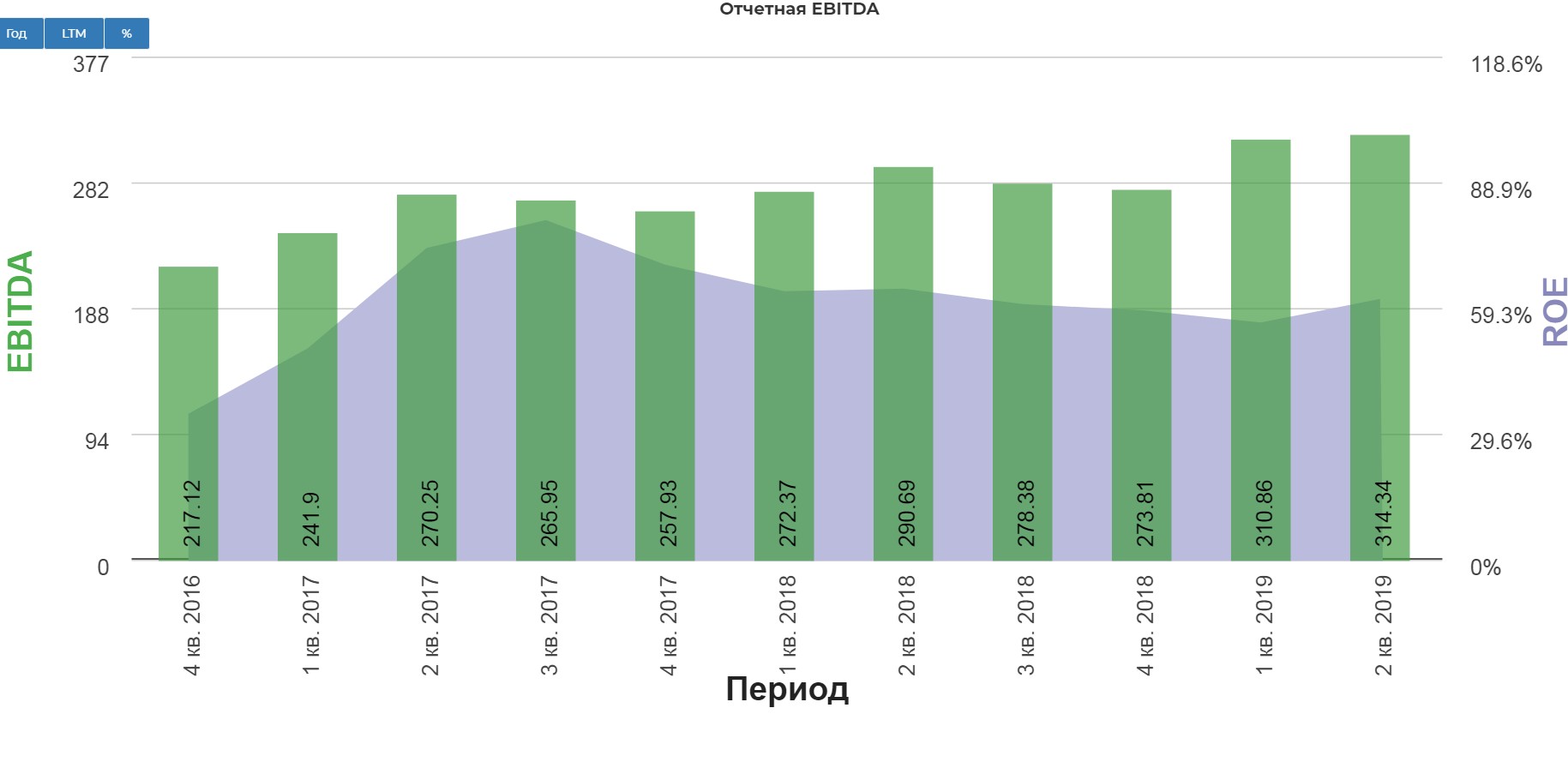

По EBITDA видно, что компания не растет. Правда, уникальное ROE >65% внушает серьезный оптимизм. Подобным похвастаться может не каждая компания. Для сравнения на второй картинке Ferrari.

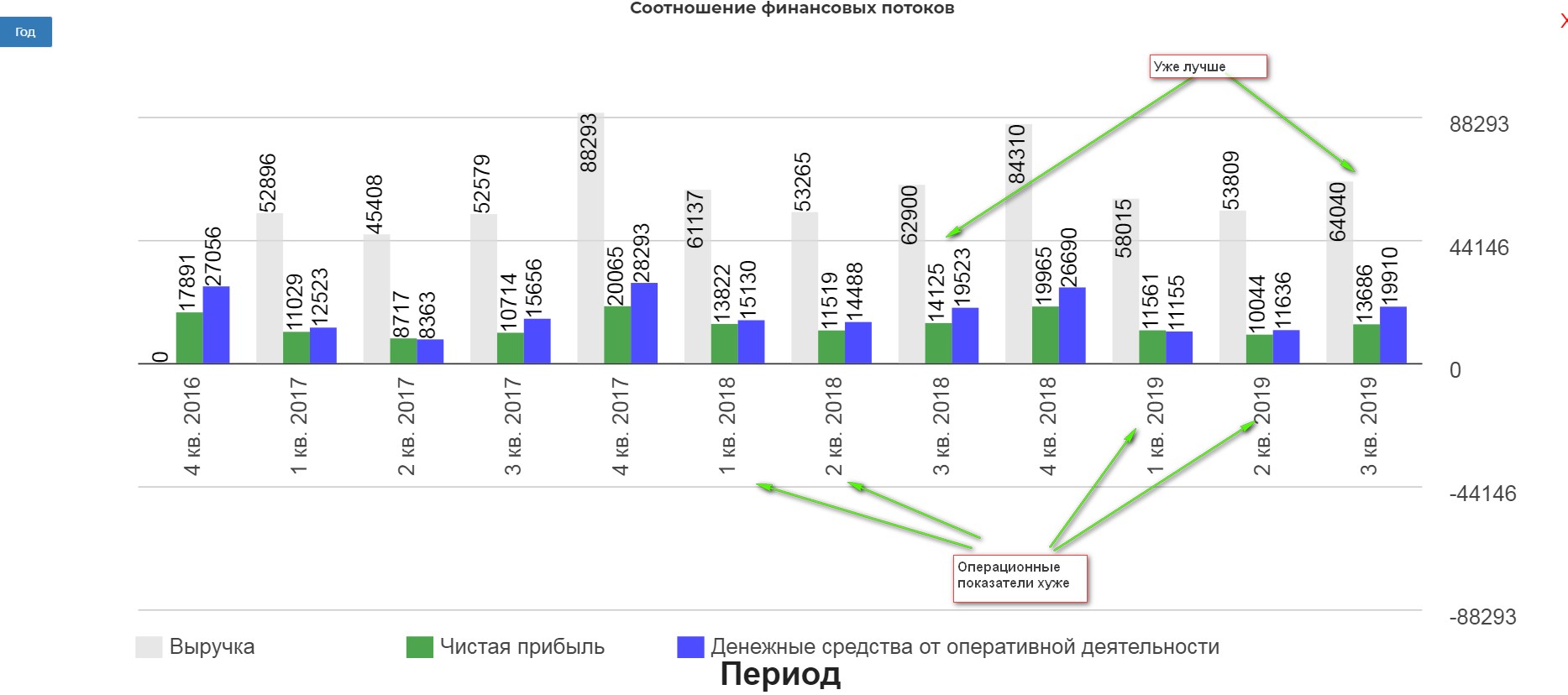

Давайте глянем на потоки.

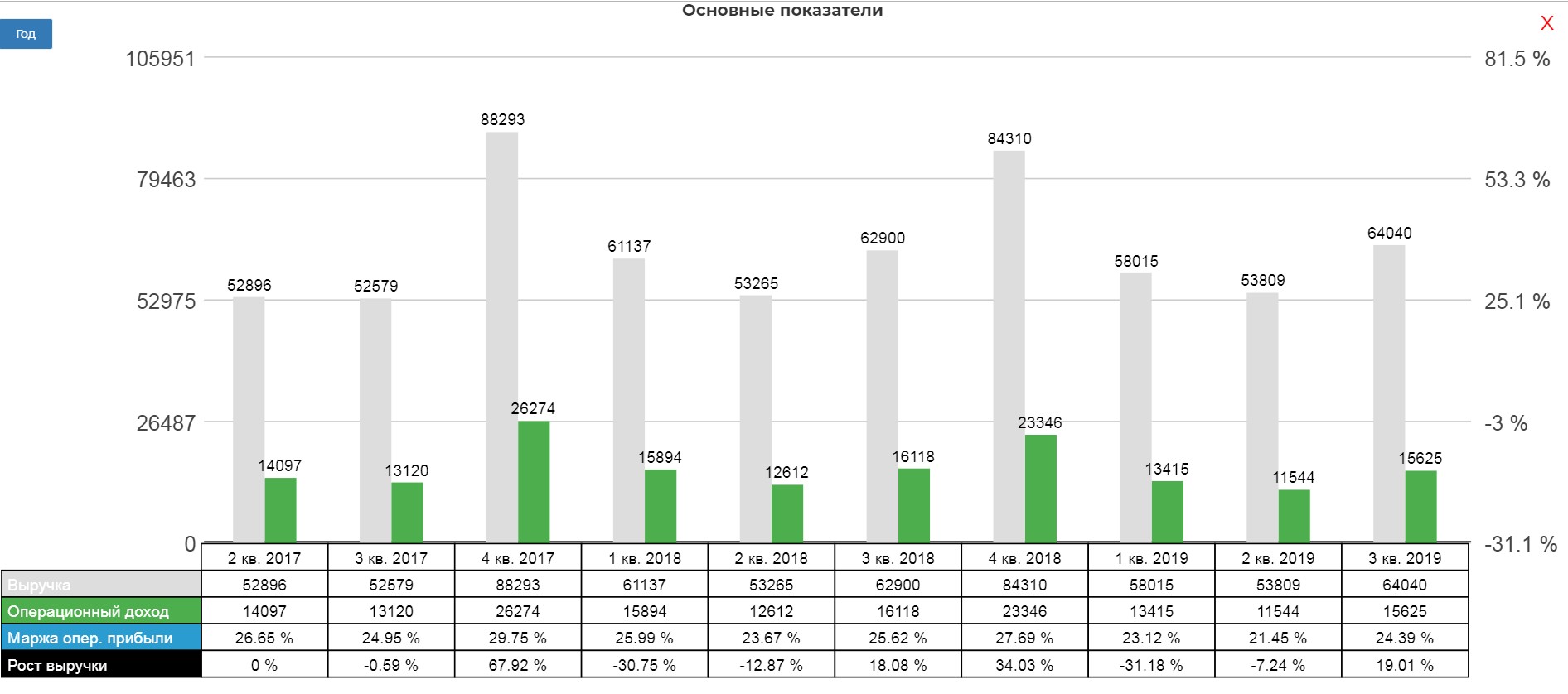

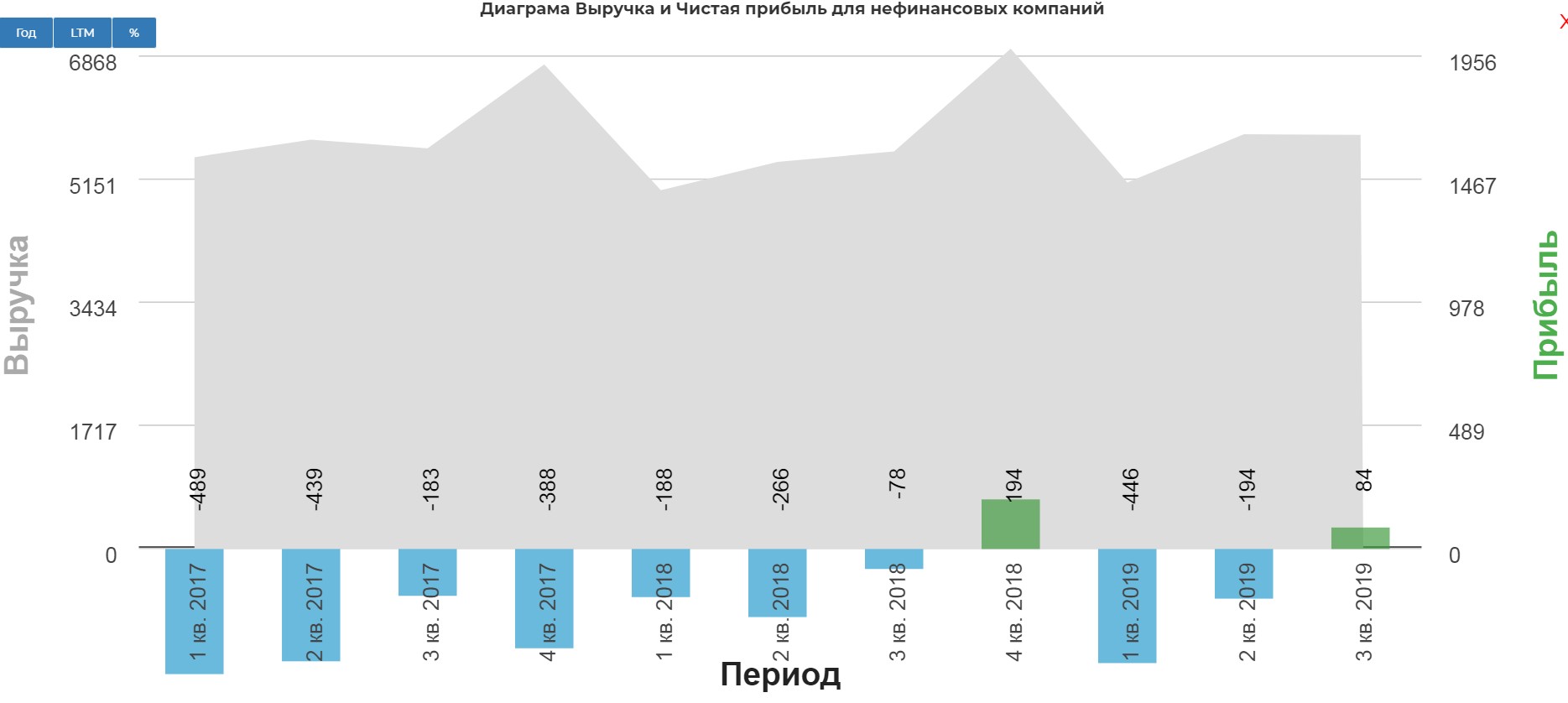

Выручка стабилизировалась, однако операционные доходы ниже. Маржиналость тоже стало незначительно, но падать. Достойны ли текущие котировки таких показателей или это только вера в прогноз?

Обратите внимание на денежные средства от оперативной деятельности. Первые два квартала 2019 там совсем провал. Четвертый квартал очень важен для компании.

Менеджмент стал более разумно полходить к байбеку. Выкуп в рамках FCF.

Оглянемся назад и посмотрим значения мультипликаторов в 3кв 2018 в период перед падением. Очень похоже на текущие.

EV/EBITDA 13.7

Долг/EBITDA 0.6

И сейчас сектор средств связи. Почти тоже самое, только долга уже нет! Интересное положение занимает Xiaomi, с традиционно дешевым Samsung.

Пугает лишь серьезный отрыв от фундаментальных ценностей. Но кого это волнует?

Если потенциал роста? Все будет зависеть от четвертого квартала. Снижение показателей ниже 4кв 2018 явно устроит распродажу хорошо выросших акций. Стоит ли эти акции зашортить? Конечно же нет! Шортить компанию без долга с глобальным продуктом... то еще приключение.

Сейчас рынок невероятно в нервном состоянии, он может, как вырасти на снижении ставок, так и обвалится на паник селл и страхах инверсии.

В любом случаи, я бы ни за что не стал покупать данные акции в свой портфель на текущих. Но вот дождаться пролива на истерике совсем другой разговор.

А что насчет Nokia?

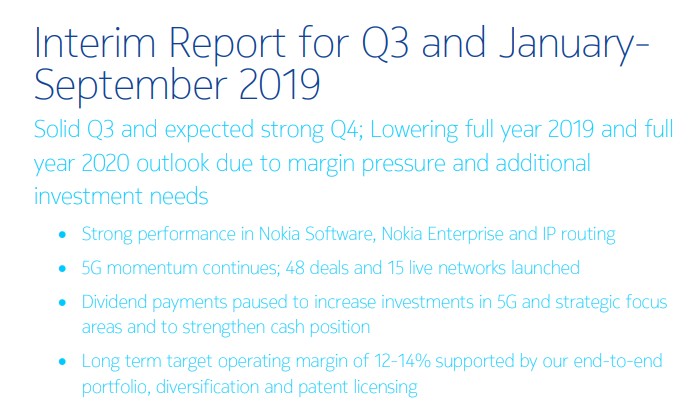

Чуть выше видно, что мультипликаторы достаточно заманчивы, но не обман ли это?

Компания спрогнозировала падение показателей 2020, 2021 из-за необходимости в инвестировании, и приостановила выплату дивидендов.

Компания съела свою кубышку и скоро начнет занимать для инвестиций в разработку сетей 5G.

Однако компания очень оптимистична в прогнозах будущего.

5G импульс продолжается; Запущено 48 сделок и 15 живых сетей.

Планы по развитию и основные драйверы будущего:

|

Уникальное предложение под ключ |

Уникальное комплексное портфолио Nokia позволит увеличить долю кошелька среди поставщиков услуг и корпоративных клиентов. Портфолио позволяет Nokia извлечь выгоду из выгодного инвестиционного цикла 5G в нескольких областях капиталовложений (мобильный доступ, фиксированный доступ, IP-маршрутизация, оптические сети и программное обеспечение). |

|

Уникальность продуктов Nokia |

Nokia продемонстрировала способность создавать стоимость и управлять денежными потоками благодаря лидерству в продуктах.

Примеры включают в себя маршрутизацию на основе FP4 и оптические продукты на основе PSE-3, наиболее эффективные сети 4G, автоматизированные услуги, ведущие портфели услуг для небольших сотовых сетей и фиксированного беспроводного доступа. |

|

Удачная стратегия диверсификации |

Успешная диверсификация Nokia в быстрорастущий корпоративный бизнес и средний бизнес программного обеспечения идет полным ходом. И то, и другое - это значимые возможности для нашей прибыли, а также для нашей финансовой устойчивости. |

|

Патенты и лицензии |

Сильный и постоянно растущий портфель патентов Nokia обеспечивает долгосрочные, высокорентабельные и приносящие прибыль возможности, в том числе расширение в новые сегменты, в том числе множество коммуникаций с битовой техникой. |

|

Снижение затрат |

Nokia определила дополнительные возможности для значительного сокращения затрат, охватывающего как себестоимость продаж, так и эксплуатационные расходы, что также поможет повысить производительность. Возможности включают: сокращение, обеспечиваемое благодаря оцифровке и автоматизации процессов, инновации в стоимости продукта (такие как «System on Chip in mobile», общая основа программного обеспечения в программном обеспечении Nokia), постоянная эффективность R&D и консолидация соответствующего сайта, а также повышение удобства обслуживания продукта. |

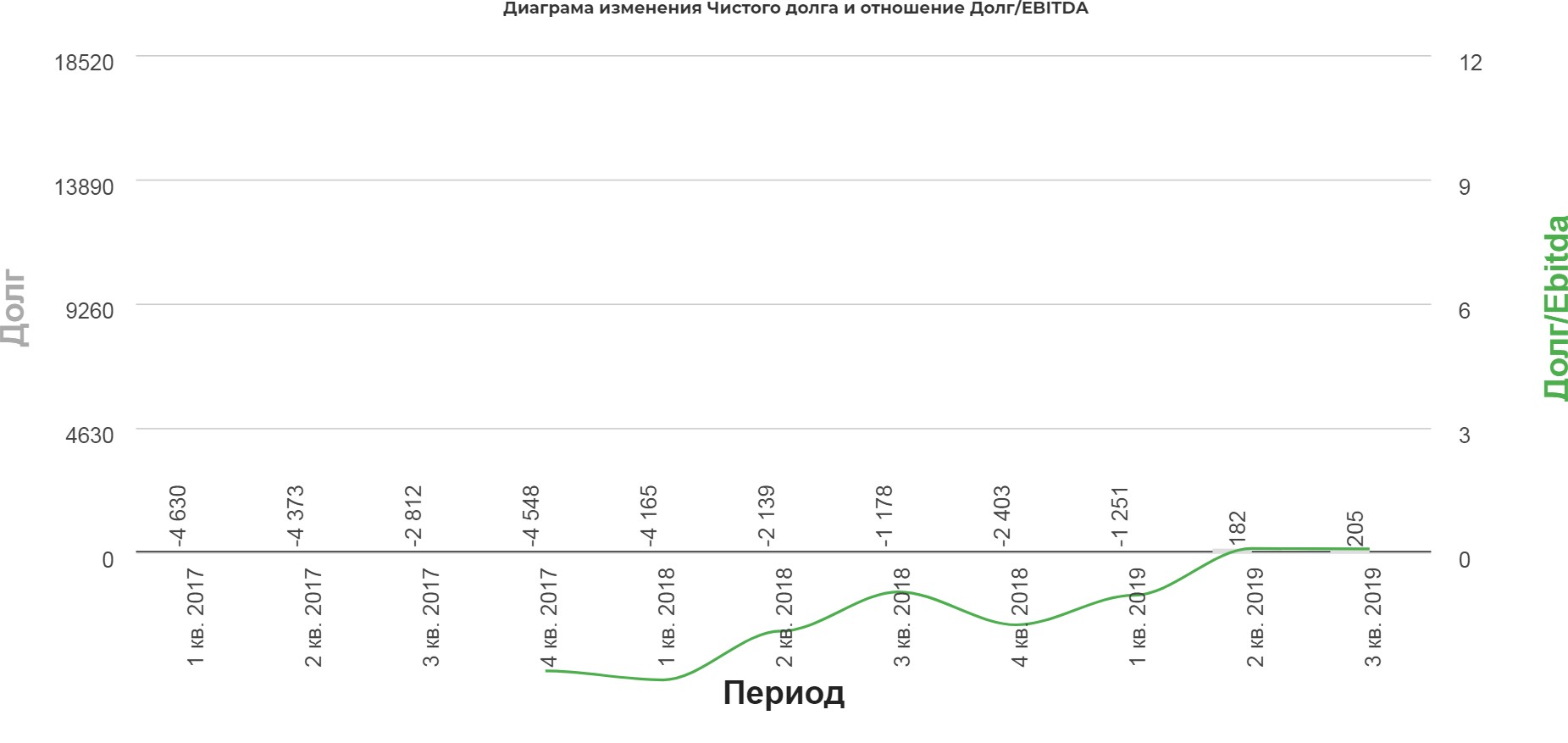

Финансовое состояние компании очень слабое. Выручка давно не растет, а чистая прибыль перебивается с минуса на плюс.

Свободный денежный поток все ниже, долг все выше. Идея поставить на паузу дивиденды кажется разумным.

Стоит ли присмотреться на отскок?

Для любителей половить ножи заманчиво, но для разумного инвестора нужно дождаться более понятных и точных планов от Rajeev Sur и Kristian Pullola. Я к сожалению не нашел(может вы встречали?), но поставил акции компании в «воч-лист».

У Nokia сильные позиции в 5G, однако снижение прогнозов по прибыли 2020-2021 говорит о том, что зависнуть можно надолго… Спешить точно не стоит.

В который раз убеждаюсь, что Амерканский рынок только для опытных инвесторов. Схватить -50% без возможности выйти можно только так… Тут или диверсификация, или страховка через ванильные опционы.

PS: Автор и ресурс не несут ответственности за инвестиционные результаты, сделанные на основе данного материала.

Полезные ссылки

Жека Аксельрод