15 октября 2019, 14:06

Разбираемся в бизнесе Yandex и его оценке

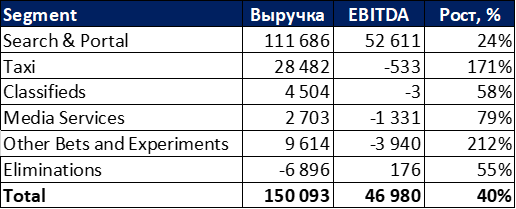

Бизнес Yandex состоит из нескольких сегментов, финансовые LTM показатели которых выглядят следующим образом:

Search & Portal — это поисковик и сопутствующие сервисы, основной бизнес бизнес компании, который (пока что) генерирует всю ее прибыль.

Taxi — Яндекс.Такси, Яндекс.Еда и другие небольшие бизнесы по доставке еды типа Шефмаркет.

Classifieds — это разные «доски» объявлений, куда входит сайт Auto.ru и другие подобные ресурсы.

Media Services — это Яндекс.Музыка, Кинопоиск и другие медиа сервисы.

Other Bets and Experiments — сюда, в первую очередь, входит каршеринг Яндекс.Драйв, а также другие новые бизнесы, вплоть до самоуправляемых машин.

Eliminations — взаимозачеты между сегментами бизнеса для избежания двойного учета показателей.

Основа бизнес модели Яндекса заключается в том, что у него есть основной бизнес, который генерирует кучу кэша, и в отличие от большинства других компаний на нашем рынке, Яндекс его не выводит из компании в виде дивидендов, а реинвестирует в бизнес. Из-за этого многие инвесторы фундаментально не понимают бизнес компании — они просто берут EBITDA или прибыль, смотрят не мультипликаторы, которые кажутся высокими, и идут дальше. При таком подходе все сегменты бизнеса Яндекса, по сути, оцениваются в отрицательную сумму, что, естественно, некорректно. Поэтому давайте разберем каждый сегмент и посмотрим, сколько он мог бы стоить как отдельный бизнес.

Я сразу приведу сводный график, а ниже распишу логику по каждому сегменту.

Сейчас капитализация Яндекса (при цене 2000 рублей за акцию) составляет 650 млрд рублей. Из них 110 млрд — это кэш и инвестиции на балансе компании, долга при этом нет. Если их вычесть, получим EV 540 млрд рублей. Это наша стартовая точка для оценки

ЯЯндекс «по 1500»

Для начала посмотрим, как оценивают Яндекс те, кто говорят, что ему красная цена — 1500 рублей за акцию (EV 380 млрд рублей). Чтобы выйти на такую цифру, подход должен быть примерно следующий — берем основной бизнес, поиск, с EV/EBITDA = 7. Магнит или Х5 торгуются с EV/EBITDA = 6, небольшая премия «за IT» и нормально. Не важно, что основа бизнеса Яндекса растет на 24% год к году, в 2-3 раза выше. Не важно, что рынок интернет-рекламы сам по себе растет двузначными темпами, а ритейл стагнирует уже лет 5 из-за низкой покупательной способности населения.

Потому что если взять EV/EBITDA = 8 (или, тем более больше), то получится, что все остальные сегменты бизнеса Яндекса должны стоить 0. А Яндекс.Такси в последнем квартале вышло в плюс по EBITDA, да и вообще что-то много их машин стало на улице в последнее время, поэтому, наверное, бизнес что-то стоит. Поэтому возьмем EV/EBITDA = 7 для поиска, сдачу на Такси, остальное только убытки генерит, поэтому стоит 0. Видимо примерно такая логика должна быть при целевой цене Яндекса 1500 рублей, другую мне придумать сложно.

ККонсервативная оценка Яндекса

Для консервативной оценки предпосылки взял следующие:

Поиск — EV/EBITDA = 10, более чем консервативно для IT-бизнеса, растущего на 24% в год. Google стоит 17 EV/EBITDA при аналогичных темпах роста, например (возможно, отдельно его поиск чуть дешевле, но Google не раскрывает показатели по сегментам).

Яндекс.Такси — берем оценку при слиянии с Uber в СНГ в 2017 году, 3.8 млрд долларов. Бизнес за это время правда удвоился, но это же консервативный сценарий. И учитываем долю в Яндекса — 59%. Большей частью остальной доли владеет Uber, еще немного акций у менеджмента.

Яндекс.Драйв — оценить сложно, бизнес пока убыточный, но растет на 200+% год к году (в России в принципе фактически не существует сопоставимых по размеру компаний с такими темпами роста). Взял стоимость пропорционально выручке Яндекс.Такси и поделил на 2, так как каршеринг — капиталоемкий и менее маржинальный бизнес.

Classifieds — есть аналог, Avito, который недавно был выкуплен Naspers за 24 годовых выручки. Avito растет на 30% в год, сегмент Яндекса на 60%. Правда у Avito маржинальность по EBITDA 65%, а у Яндекса он пока работает в ноль, поэтому поделим мультипликатор на 3 и возьмем оценку в 8 годовых выручек. За 3 года даже с замедлением темпов роста бизнес может легко утроиться, а маржинальность по EBITDA очень консервативно возьмем половину от Avito, получим форвардную EV/EBITDA = 8, более чем консервативно.

Яндекс.Музыка и прочее медиа — российских публичных аналогов нет, возьмем Spotify, который торгуется за 3 выручки. Spotify работает в 0, сегмент Яндекса в минус, но растет на 80% в год, а не на 28%. Сделаем взаимозачет этих двух факторов (хотя на любом нормальном рынке компания с темпами роста 80% торговалась бы с огромной премией) и оценим сегмент Media Яндекса в 3 выручки.

В результате получим целевую оценку Яндекса в 860 млрд рублей или 2630 рублей за акцию.

ООптимистичная оценка Яндекса

Тот же подход, с небольшими корректировками:

— EV/EBITDA Поиска = 12, все еще очень более чем разумно для супер маржинального, некапиталоемкого и растущего на 24% в год нециклического бизнеса на мой взгляд, но больше брать не будем.

— Оценка Такси — 7.3 млрд долларов — нижний интервал недавней оценки бизнеса инвестбанками. В целом, он логичен, если учесть, что со времени сделки с Uber бизнес вместе со стоимостью удвоился, к тому же вышел в плюс. И хотя я сам консервативно сейчас оценил бы сегмент в 5-6 млрд долларов, мы говорим об оптимистичном сценарии, консервативный у нас уже был. Также учитываем доля Яндекса — 59%.

— Оценка Драйв — такой же подход, как выше, оценка пропорционально выручке Такси пополам из-за более низкой маржинальности бизнеса.

— Оценка Classifieds — поделим мультипликатор Avito не на 3, а на 2, остальное то же самое.

— Оценка Media — умножим мультипликатор Spotify на 1.5, все таки бизнес, растущий на 80%, кардинально отличается от растущего на 30%.

В итоге получим оценку Яндекса в 1.16 трлн рублей, или 3563 рубля на акцию.

Если перевести все оценки сегментов бизнеса в рубли на акцию, получится такая картина. К текущей цене у меня получается апсайд 33% в консервативном сценарии и 80% в оптимистичном. И я вообще не учел кучу новых направлений бизнеса типа облачных вычислений, самоуправляемых машин и т.д., которые в перспективе сами по себе могут стать миллиардными бизнесами, но пока о них слишком мало информации, чтобы их как-то можно было оценить. Так что даже в моем оптимистичном сценарии Яндекс имеет приличный апсайд для дальнейшего роста.

Поэтому я держу акции компании и докупал их на падении. К тому же у Яндекса помимо общей недооценки есть мощный драйвер в виде IPO Такси, которое планируется в 2020 году.

P.S. Можно привести довод о том, что у Яндекса сейчас высокие политические риски и из-за этого должен быть большой дисконт. На мой взгляд, риски у него не больше, чем у любой другой частной компании в России — проблема не в Яндексе, а в общем инвестиционном климате в стране, поэтому наш рынок и торгуется с таким дисконтом. Мне сложно понять людей, которые не покупают Яндекс из-за Горелкина, но при этом держат МТС или Систему, например. Если бояться каждого законопроекта, который выносится в Госдуме на обсуждение, то лучше ограничиться депозитом в Сбербанке или максимум короткими ОФЗ.

Disclaimer

Представленная информации носит исключительно информационный характер и не является индивидуальной инвестиционной рекомендацией. Полный текст:https://vk.com/@long_term_investments-disclaimer

Long Term Investments:

— Telegram: @long_term_investments

— VK: https://vk.com/long_term_investments

Полезные ссылки

Илья Воробьев