07 августа 2019, 10:44

#ИнвестКонспект годового отчета Алросы за 2018 год.

Дисклеймер.

Рубрика #ИнвестКонспект – это конспект наиболее важных деталей годового отчета рассмотренных компаний, а не обзор с рекомендацией покупать или продавать акции. Автор не несет ответственности за сделки, совершаемые читателями в отношении ценных бумаг обозреваемых компаний.

Кратко о Группе АЛРОСА.

АЛРОСА — крупнейшая алмазодобывающая компания в мире. Основные активы расположены в России — в Республике Саха (Якутия) и Архангельской области, а также на африканском континенте. Компания обладает крупнейшими запасами алмазов в мире (свыше 1 млрд карат).

АЛРОСА — публичная компания, акции которой торгуются на Московской бирже. Доля акций в свободном обращении составляет 34%, на долю Российской Федерации, Республики Саха (Якутия) и муниципальных образований Республики Саха (Якутия) приходится 66%. Рыночная капитализация на конец 2018 года составила 726 млрд руб. (10,5 млрд долл. США).

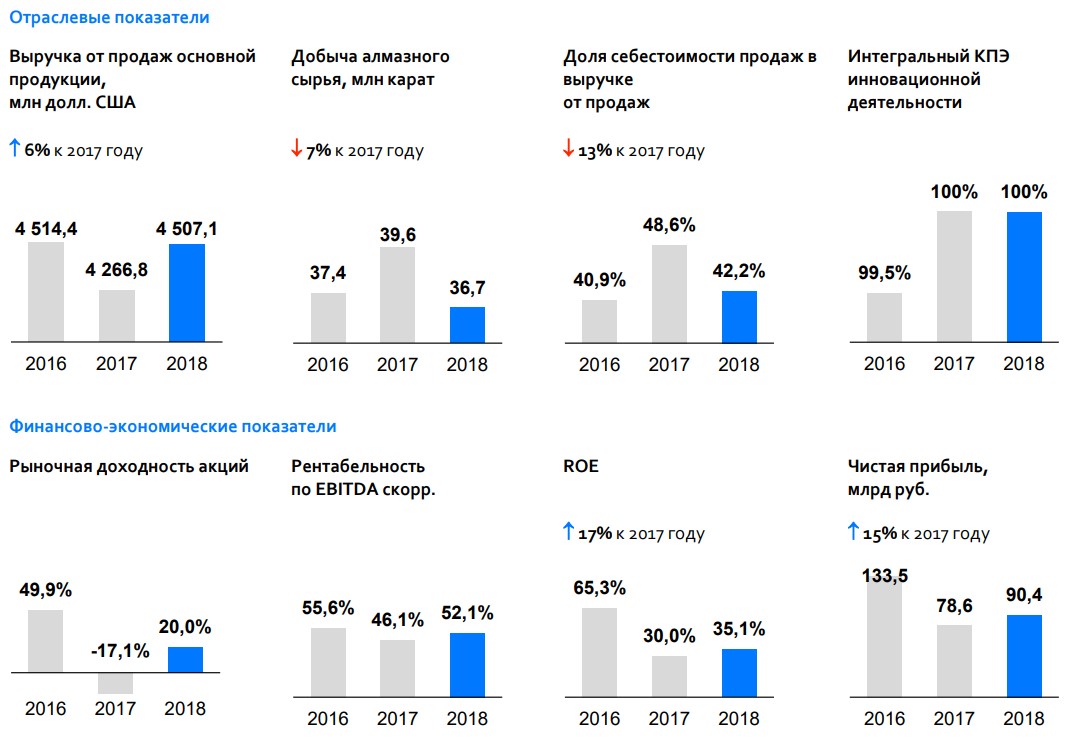

Динамика ключевых показателей.

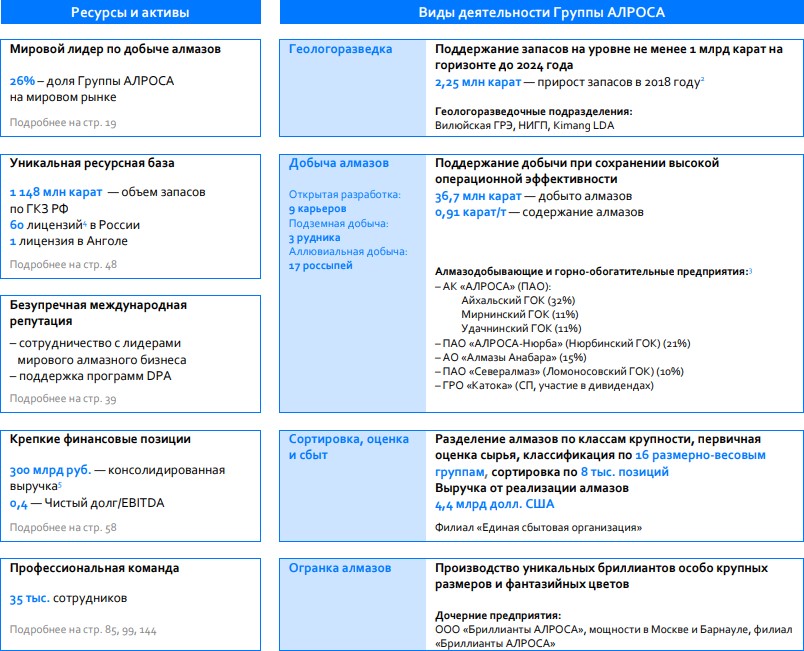

Бизнес Модель.

Бизнес-модель АЛРОСА направлена на укрепление лидирующих позиций на мировом алмазном рынке, поддержание устойчивых объемов добычи и выручки в долгосрочном периоде, а также увеличение акционерной стоимости.

Компания не только использует существующие конкурентные преимущества, но и уделяет большое внимание инновационному развитию и использованию современных технологий для повышения операционной эффективности и рентабельности бизнеса.

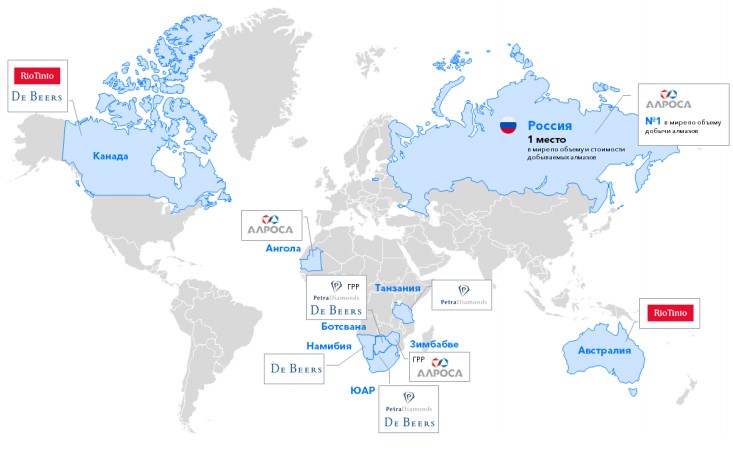

Географическая характеристика деятельности основных мировых алмазодобывающих компаний.

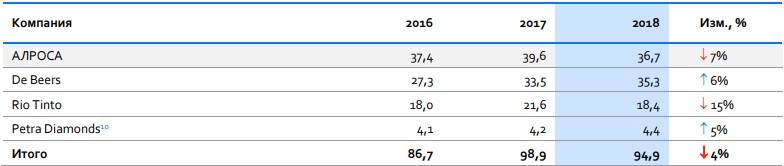

Добыча алмазов основными игроками отрасли, млн карат.

Мировая добыча алмазов в 2018 году снизилась на 5% по сравнению с 2017 годом из-за ухудшения сырьевой базы, вызванного снижением среднего содержания алмазов в руде и объемов обработки руды.

В стоимостном выражении мировая добыча алмазного сырья в 2018 году составила около 15 млрд долл. США, увеличившись на 2% по сравнению с 2017 годом вследствие устойчивого роста спроса и цен на алмазное сырье в первом полугодии 2018 года на фоне благоприятной макроэкономической конъюнктуры.

Ключевые тенденции рынка в 2018 году:

– устойчивый спрос на алмазное сырье в первом полугодии на фоне позитивных результатов праздничных продаж в Америке и Китае,

– замедление активности на мировом алмазно-бриллиантовом рынке во втором полугодии, вызванное кризисом ликвидности в Индии, торговой войной США и Китая, а также влиянием рынка синтетического сырья,

– снижение объемов поставок алмазов в каратах на мировой рынок большинством алмазодобывающих компаний вследствие ограниченности запасов и добычи при росте выручки от продаж на фоне устойчивого спроса и роста цен в первом полугодии.

В 2018 году основным драйвером мирового рынка ювелирных изделий с бриллиантами оставался рынок США со стабильными темпами роста на протяжении большей части года.

В Азии потребительский спрос демонстрировал менее устойчивые темпы роста. В большинстве стран региона, включая Индию, на протяжении второго полугодия отмечалось замедление темпов роста продаж ювелирных изделий с бриллиантами, а в отдельных странах – снижение продаж из-за ослабления курсов национальных валют относительно доллара США.

В 3 квартале 2018 года на алмазном рынке наметилась тенденция к ослаблению спроса в сегменте недорого товара, которая продолжилась в 4 квартале.

Спрос на алмазное сырье отражал ситуацию на бриллиантовом рынке, где в силу избыточного предложения, ослабления рупии и снижения ликвидности в Индии, а также влияния синтетического сырья сильнее всего снизились цены на несертифицированные бриллианты категории melee.

Ослабление рынка melee во втором полугодии было обусловлено избыточным предложением данной категории сырья в результате начала добычи в 2017 году на трех новых месторождениях (Gahcho Kué, Renard и Liqhobong), что привело к накоплению melee в среднем сегменте алмазопровода. Кроме того, значительное обесценивание индийской рупии повлияло на снижение ликвидности в гранильной отрасли страны, что вызвало снижение закупок и сокращение прибыльности огранки мелкоразмерного сырья.

Однако фундаментальные факторы роста мирового рынка ювелирных изделий с бриллиантами остаются позитивными. Рынки развивающихся стран, включая Китай и Индию, на которые приходится треть населения планеты, представляют собой будущее дальнейшего развития ювелирной отрасли.

В долгосрочной перспективе прогнозируется устойчивый рост потребления ювелирных изделий с бриллиантами на развитых и развивающихся рынках, обусловленный благоприятной макроэкономической ситуацией.

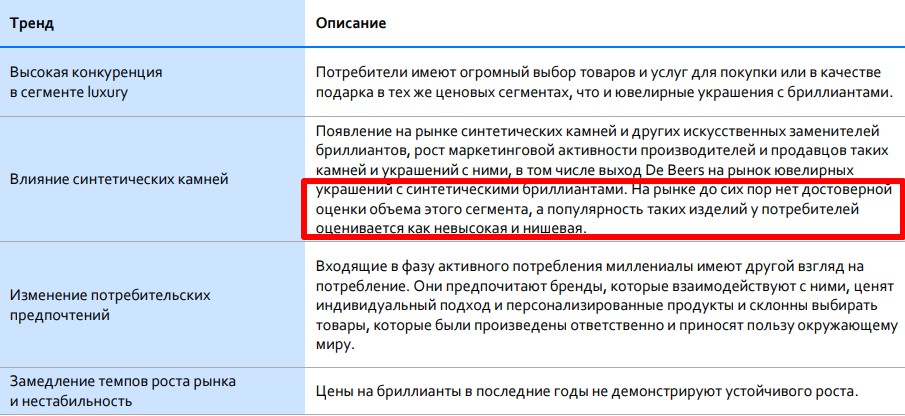

Основным фактором, влияющим на потребление природных алмазов, станет переход части потребительского спроса на ювелирно-бриллиантовые изделия с природного на синтетическое сырье вследствие эффективного маркетингового продвижения этой категории и существенного дисконта к цене натуральных бриллиантов.

Основные события мировой алмазодобывающей отрасли 2018 года.

АЛРОСА начала промышленную добычу алмазов на новом Верхне-Мунском месторождении Удачнинского ГОКа в Республике Саха (Якутия). На месторождении будет добываться около 1,8 млн карат алмазов в год, его запасы достаточны для продолжения добычи до 2042 года.

De Beers завершила разработку месторождения Voorspoed в ЮАР, на котором добывалось около 0,6 млн карат в год, приобрела канадскую геологоразведочную компанию Peregrine Diamonds, основным активом которой является алмазный проект Chidliak в Канаде с потенциальным объемом производства 1,3 млн карат в год.

Rio Tinto понизила ресурсную базу месторождения Argyle в Австралии, оставшихся запасов которого достаточно для поддержания добычи до 2020 года. Компания начала добычу на новой трубке А21 месторождения Diavik в Канаде, которая планируется к отработке до 2022 года со среднегодовым объемом добычи около 1,6 млн карат в год.

Dominion Diamond приостановила работы по строительству алмазодобывающего предприятия на новой трубке Jay месторождения Ekati в Канаде – трубка перекрыта озером и ее освоение потребует строительства дамбы.

Mountain Province купила канадскую геологоразведочную компанию Kennady Diamonds, основной актив которой – проект Kennady North, его суммарные ресурсы оцениваются в 18,6 млн карат.

Petra Diamonds завершила сделку по продаже 75,9% участия в совместном предприятии Kimberley Ekapa Mining (ЮАР), объем добычи которого составлял около 0,7 млн карат в год.

BSG Resources возобновила добычу алмазов на месторождении Koidu (Сьерра-Леоне). Разработка месторождения началась в 2002 году и до 2018 года периодически приостанавливалась из-за нерентабельности, долгов и лихорадки Эбола. Объем добычи оценивается в 400 тыс. карат в год с возможностью увеличения до 650 тыс. карат.

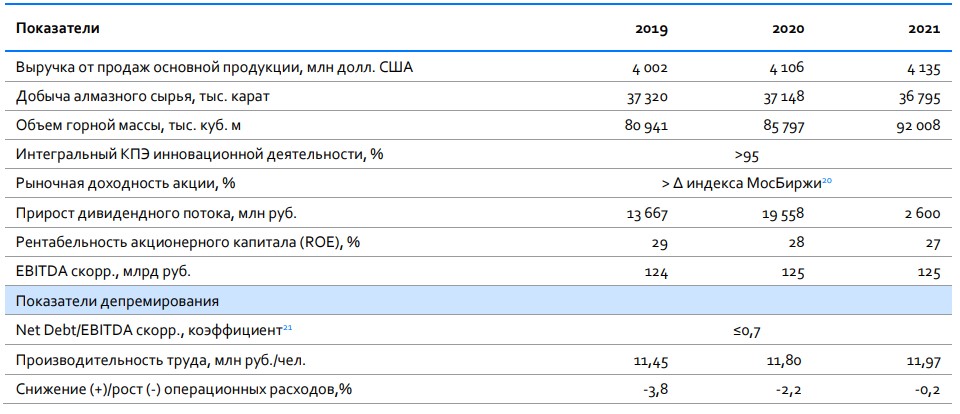

Целевые значения показателей эффективности Группы АЛРОСА на три года.

Продажи алмазов.

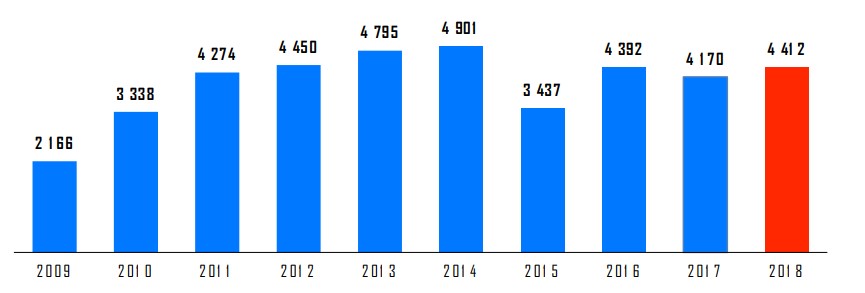

В 2018 году Группа АЛРОСА реализовала алмазов на 4 412 млн долл. США, что на 5,8% выше показателя 2017 года.

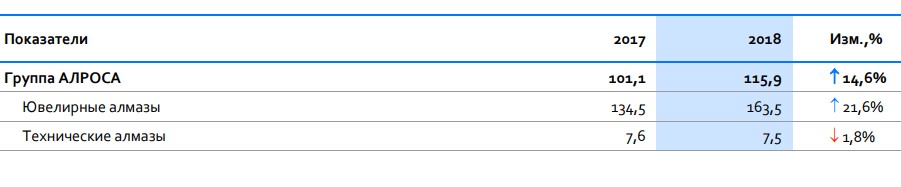

Фактические средние цены реализации алмазов Группы АЛРОСА, долл. США/карат.

Совокупный рост средней цены реализации составил 14,6%, при этом эффект цены за 2018 год оценивается в +1,9%. Изменение структуры продаж за счет увеличения доли продаж крупноразмерного дорогого товара привело к росту средней цены реализации алмазов на 12,7% (эффект структуры).

Реализация ювелирных алмазов специальных размеров +10,8 карат в 2018 году составила 464 млн долл. США (без учета зарубежной сети ALROSA – 463 млн долл. США), что на 27,4% выше показателя 2017 года.

В 2018 году проводились показы алмазов +10,8 карат в рамках 34 закрытых международных аукционов с учетом двух аукционов приобретенного сырья в Африке, которые были проведены в Бельгии и Дубае.

Маркетинг и международная деятельность.

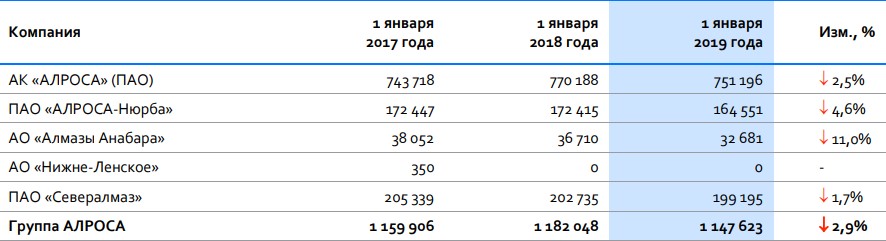

Запасы алмазов, тыс. карат.

В долгосрочной перспективе Группа АЛРОСА стремится обеспечивать прирост запасов как минимум на уровне, соответствующем среднему уровню добычи.

Целевая задача в части геологоразведочных работ в 2018 году – развитие минерально-сырьевой базы в наиболее перспективных регионах. В рамках этой задачи Группа АЛРОСА обеспечила прирост запасов в размере 2,2 млн карат (без учета погашения запасов), что составляет 160,4% от целевого показателя.

Коэффициент восполнения запасов в 2018 году составил 6,1%. В 2016-2018 гг. запасы АЛРОСА увеличились в общей сложности на 118,4 млн карат при объеме добычи 113,7 млн карат. Коэффициент восполнения составил 104,1%.

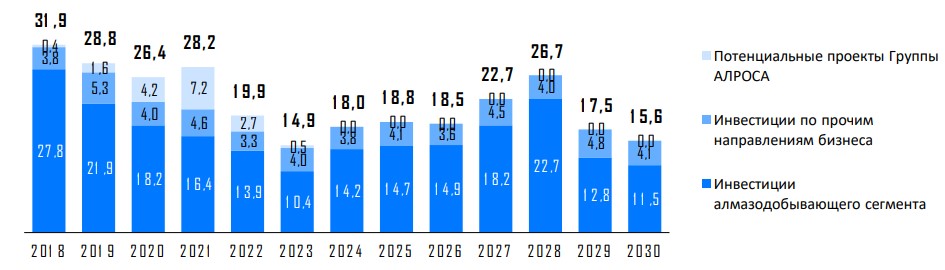

Цели инвестиционной программы – устойчивое развитие Группы АЛРОСА и рост акционерной стоимости Компании.

Структуру и динамика капитальных вложений группы Алроса в 2018-2024 г. в млрд. руб.

В 2018 году объём инвестиционной программы составил почти 28 млрд руб.

Половина из этих средств была направлена на создание новых производственных мощностей. Завершилось масштабное техническое перевооружение на обогатительной фабрике № 12 Удачнинского ГОКа, где будет перерабатываться руда с Верхней Муны.

Общий объем капитальных вложений Группы АЛРОСА в нефинансовые активы в 2018-2024 гг. по стандартам МСФО составит 168 млрд руб., в т. ч. 155,3 млрд руб. – инвестиции в Дальневосточный федеральный округ.

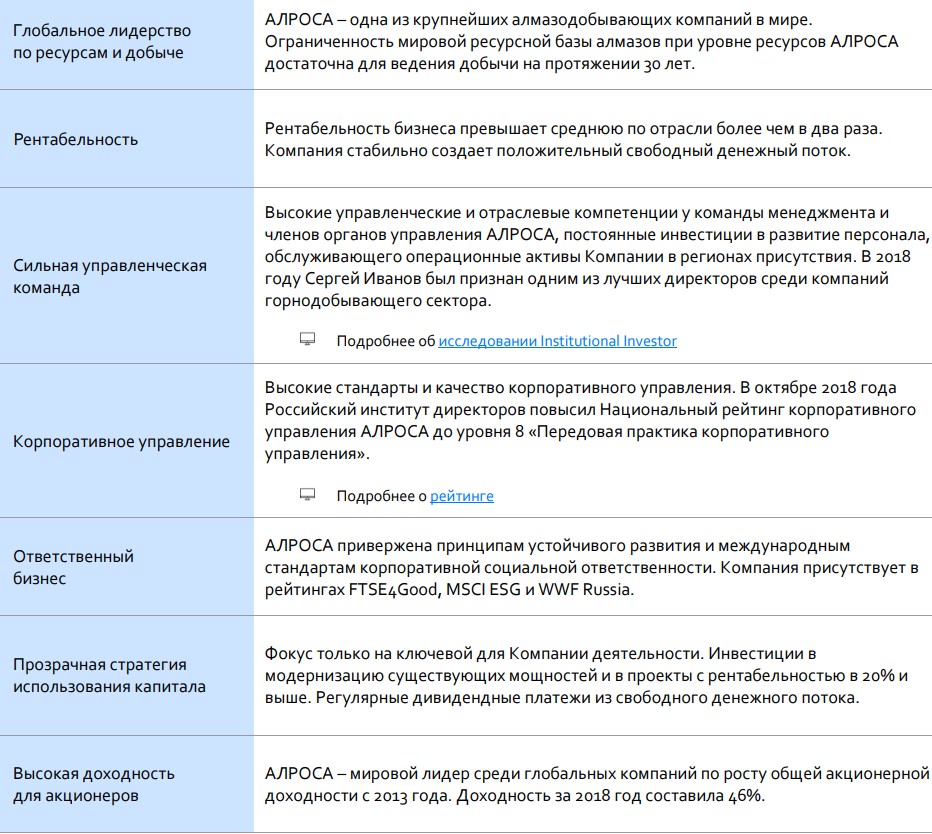

Факторы инвестиционной привлекательности.

Дивидендная политика.

В 2018 году в целях повышения инвестиционной привлекательности была утверждена новая редакция Положения о дивидендной политике компании, в результате чего минимальный уровень дивидендов был установлен на уровне 50% от чистой прибыли по МСФО.

Была изменена периодичность выплат дивидендов – с одного раза в год до двух раз в год.

Базой расчета дивидендов был установлен показатель «Свободный денежный поток», который учитывает денежный поток от операционной деятельности после вычета суммы инвестиций (капитальных вложений) в основное производство.

При подготовке рекомендаций по выплате дивидендов будет учитываться уровень долговой нагрузки Компании.

Таким образом, отчет компании, в целом, позитивный.

В положительные моменты данного отчета можно записать:

- лидирующие позиции в отрасли;

- нацеленность стратегических приоритетов на устойчивый рост финансовых показателей;

- достаточно сильный менеджмент;

- невысокий уровень капитальных затрат;

- переориентация дивидендной политики на высокую отдачу для акционеров.

Среди негативных моментов можно отметить следующие:

- падение спроса на фоне торговой напряженности между США и Китаем;

- давление на спрос за счет роста продаж синтетических алмазов;

- снижение продаж в отдельных странах из-за ослабления курсов национальных валют относительно доллара США.

Полезные ссылки

Владислав Никифоров