19 июня 2022, 18:54

Техосмотр 19.06.2022 ГОСА неделя.

Идея обзора, вспомнить основные драйверы компаний, и найти возможную точку входа через технический анализ. Сигналом к покупке, считается выход за пределы трендовой или уровня.

Каких-то значимых событий кроме ПМЭФ не произошло, и каких-то значимых событий на этой неделе, кроме череды ГОСА нет.

21.06.2022 LKOH: Годовое собрание акционеров

22.06.2022 MTSS: годовое собрание акционеров

22.06.2022 ROLO: годовое собрание акционеров

22.06.2022 MSRS: годовое собрание акционеров

23.06.2022 TATN: Годовое собрание акционеров

23.06.2022 ENPG: годовое собрание акционеров

23.06.2022 MVID: годовое собрание акционеров

23.06.2022 RUAL: годовое собрание акционеров

23.06.2022 BLNG: годовое собрание акционеров

24.06.2022 ABRD: годовое собрание акционеров

24.06.2022 KMAZ: годовое собрание акционеров

24.06.2022 SIBN: годовое собрание акционеров

24.06.2022 ROSN: Годовое собрание акционеров

24.06.2022 RNFT: Годовое собрание акционеров

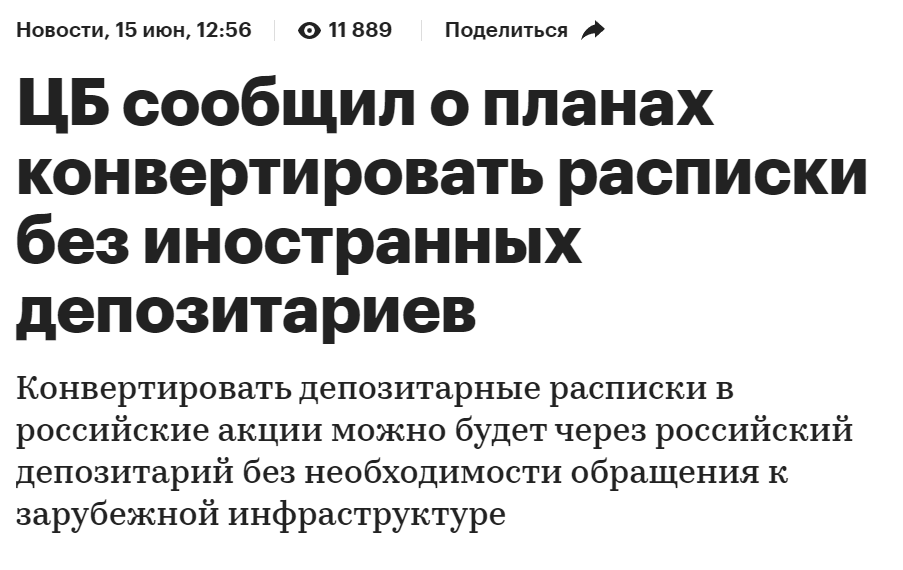

Важное про расписки. Как говорится, себя не похвалишь- никто не похвалит, но я оказался прав про возможность односторонней конвертации с помощью реестров брокеров.

Т.е. теперь становятся интересными ВСЕ расписки! А дальше уже нюансы, которые нужно разбирать по каждой компании отдельно.

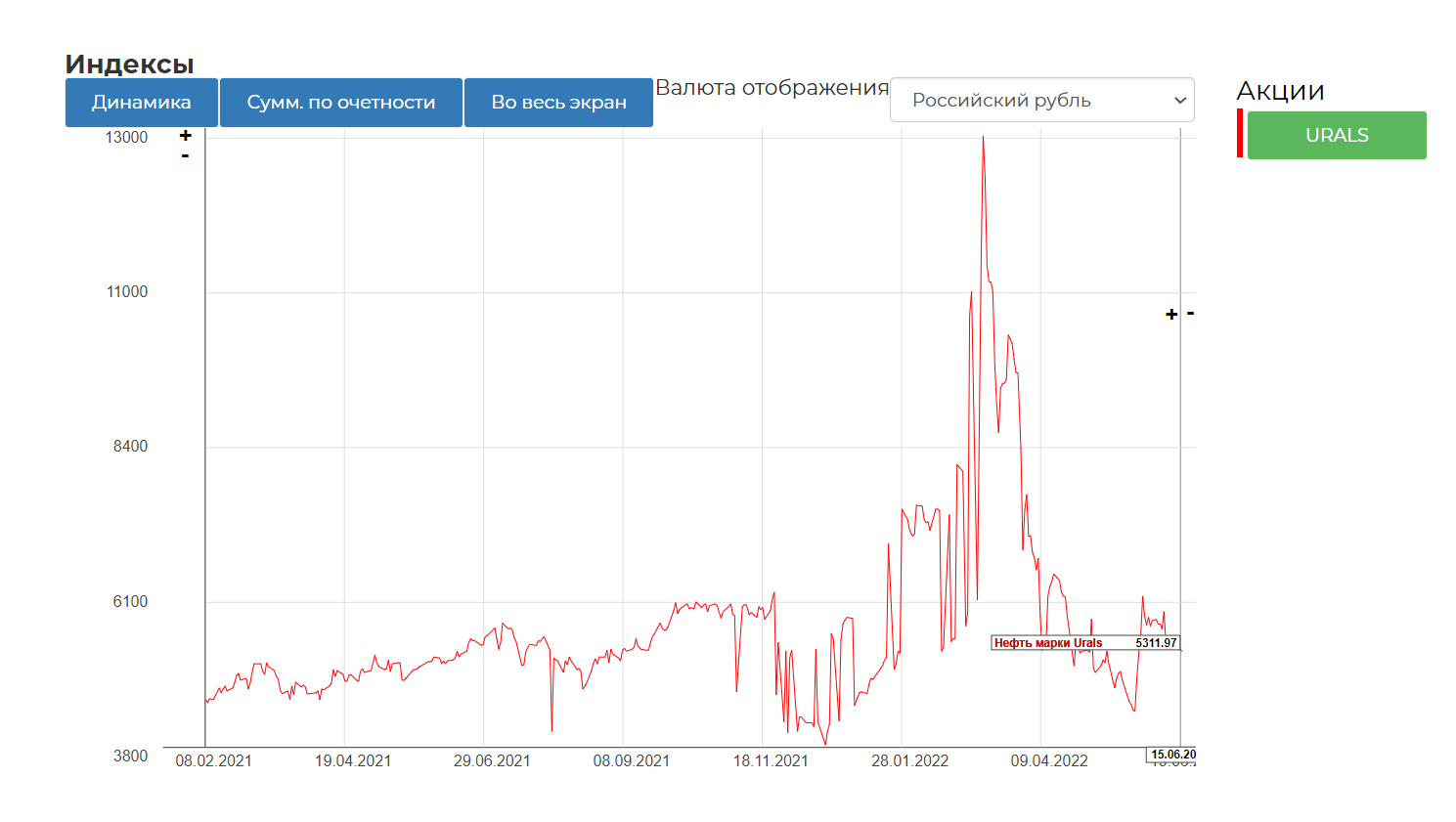

Нефтяная бочка все еще выше 5000р. Пока все стабильно.

Лукойл подбирает все, что плохо валяется. К сети АЗС прибавились генерирующие активы ENEL с приличной скидкой. Прекрасная возможность роста капитала. Лук традиционно техничен. Продолжение роста после пробоя 4320. С дивидендами за 1 полугодие вероятно можно попрощаться, но такие покупки лучше чем дивиденды.

Роснефть грозиться отобрать дивиденды BP.

«Россия не создает препятствий для продолжения деятельности иностранных компаний на своей территории, например, даже в отношении дивидендов, — заявил заявил глава „Роснефти“ Игорь Сечин в субботу на энергетической панели питерского форума. — Единственное ограничение, которое сделано российским регулятором, — это зачисление средств на специальные счета, и в отношении BP мы так и сделаем».

Утвердить дивиденды и новую схему для BP должны на следующем собрании акционеров «Роснефти». Оно запланировано на 30 июня. Сумма дивидендов за прошлый год составит «серьезную цифру с девятью нулями в валюте», – подчеркнул Сечин. По итогам 2021 года компания должна выплатить акционерам 441,5 млрд рублей (41,66 рубля на акцию). Доля BP в «Роснефти» составляет 19,75%. Выходит, за прошлый год ей причитается свыше 87 млрд рублей дивидендов.

При этом Сечин предупредил, что в случае попыток экспроприации российской собственности за рубежом, он рассчитывает на симметричные меры в отношении активов иностранных компаний в России. Большая часть его выступления на ПМЭФ была посвящена ошибкам Запада в его санкционной политике против России.

Техническую картину чуток портит открытие 30 мая, там гэп вверх на открытии, но что-то интересное может быть на 385р.

Газпром нефть ждет пробития ключевого уровня в районе 450р.

Для любителей закрывать дивидендные гэпы, есть интересная трендовая в Ленэнерго. Существует высокая вероятность роста дивидендов за 2023. Суды кстати не проиграли и хорошо.

Технически все понятно.

На ПМЭФ, главнокомандующий РФ объявил о 7% льготной ипотеке, чем обрадовал котировки девелоперов. Я честно говоря не очень вижу тут драйвер, так как все кто мог еще давно взяли ипотеку, а тех кто не взял пугают высокие цены. Нужна реновация 3.0 для новых регионов. С другой стороны:

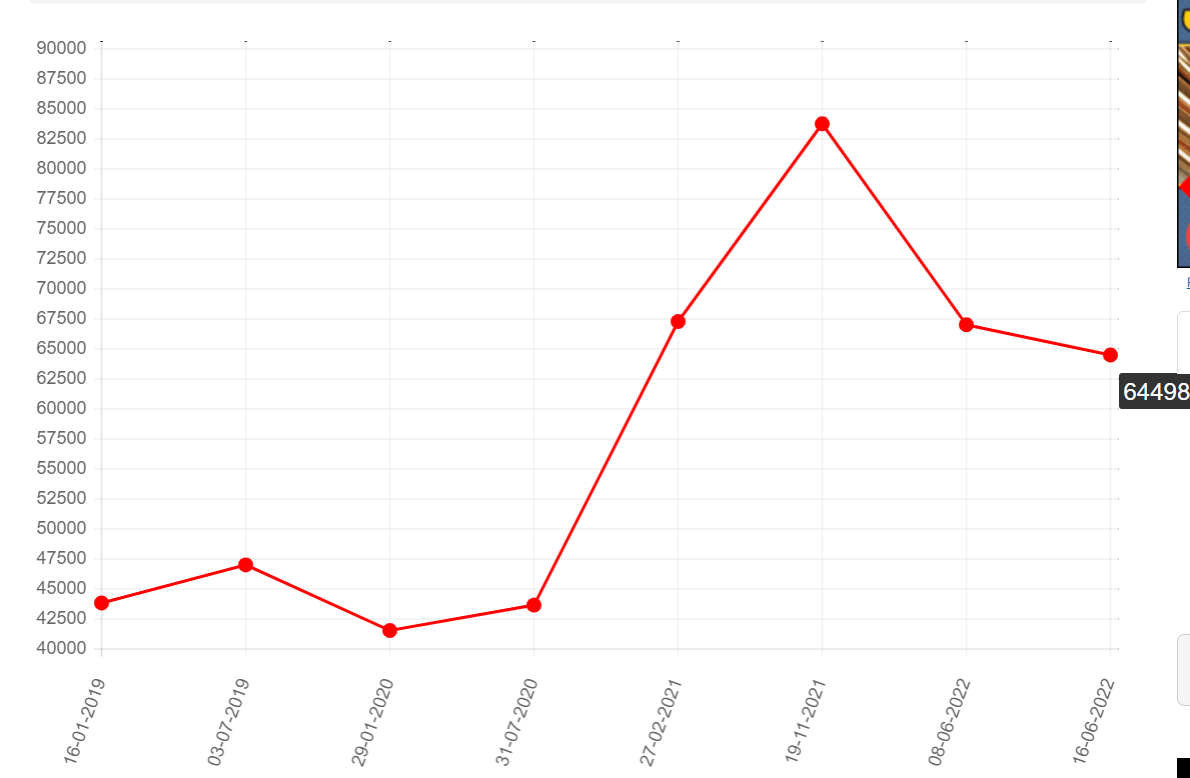

Продажи квартир и апартаментов в новостройках в Москве и области заметно выросли в марте 2022 года на фоне ажиотажного спроса на жилье в условиях неопределенности на рынке и роста ставок по ипотеке. По сравнению с прошлым годом число сделок выросло на 16%, а к февралю этого года, когда был зафиксирован рекордный спрос, — на 11%. Сильнее всего спрос увеличился в Московской области — на 22%, в старых границах Москвы — на 13%, в Новой Москве — на 7%. Такие данные приводит руководитель проекта Dataflat.Ru Александр Пыпин.

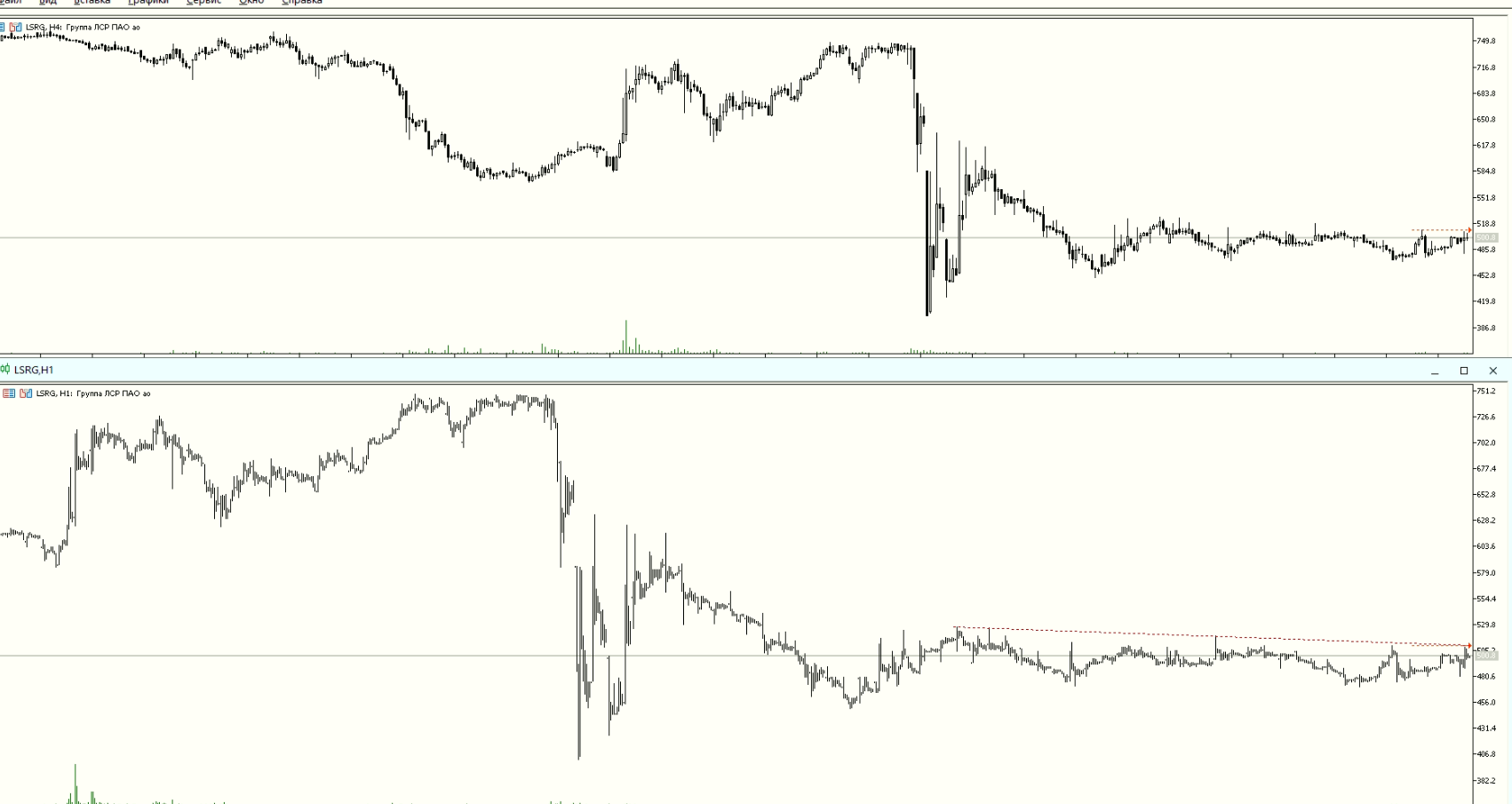

Цены на ЛСР вкусные.

PIKK тоже будто бы готов.

Эталон на радостях пробил 55р, если вдруг на этой неделе будет коррекция к уровню сверху, то можно попробовать. Смущает только, что это расписки. Нужен переезд и конвертация.

Металлургия в печали.

Москва. 17 июня. INTERFAX.RU - Спад производства в стальном бизнесе составляет 25-30%, отметил основной владелец "Северстали" Алексей Мордашов на деловом завтраке Сбербанка в рамках ПМЭФ-2022.

"У нас просел резко объем производства в лесном бизнесе, у нас заметно просел в стали. Если в лесном 80% падение производства, в стали - где-то 25-30%", - заявил Мордашов.

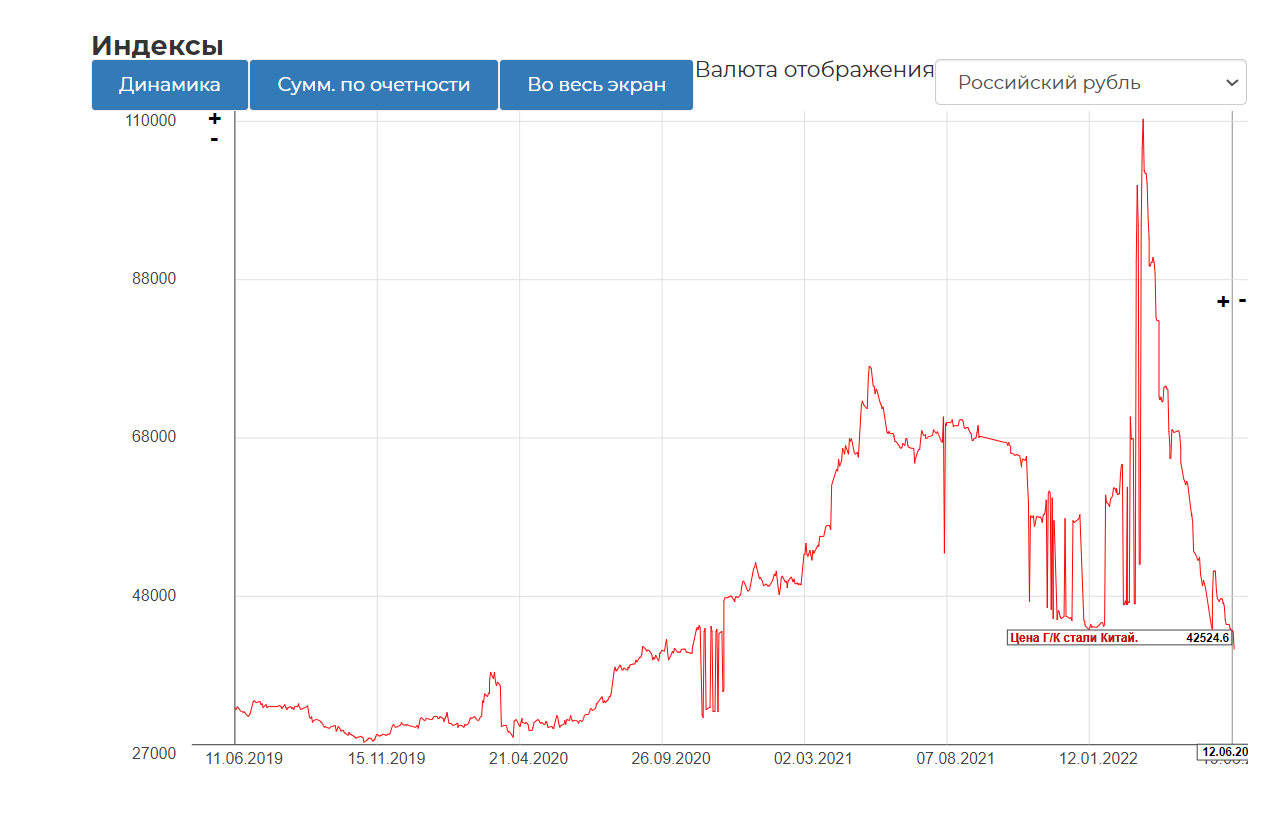

Внутренние цены припали, но все еще выше 2020.

Цены на прокат в Китае падают еще и рубль "помогает"...

Скорее всего в ближайшее время увидим донастройку налогов для металлургов.

ММК оживился. Ожидаю финального рывка в район 35р по ММК. Далее нужно постоять.

В Мечеле уже 35+ млрд переоценки долга. По моим прикидкам осталось где-то меньше 220 млрд.р. Начинали напомню с 480 млрд.

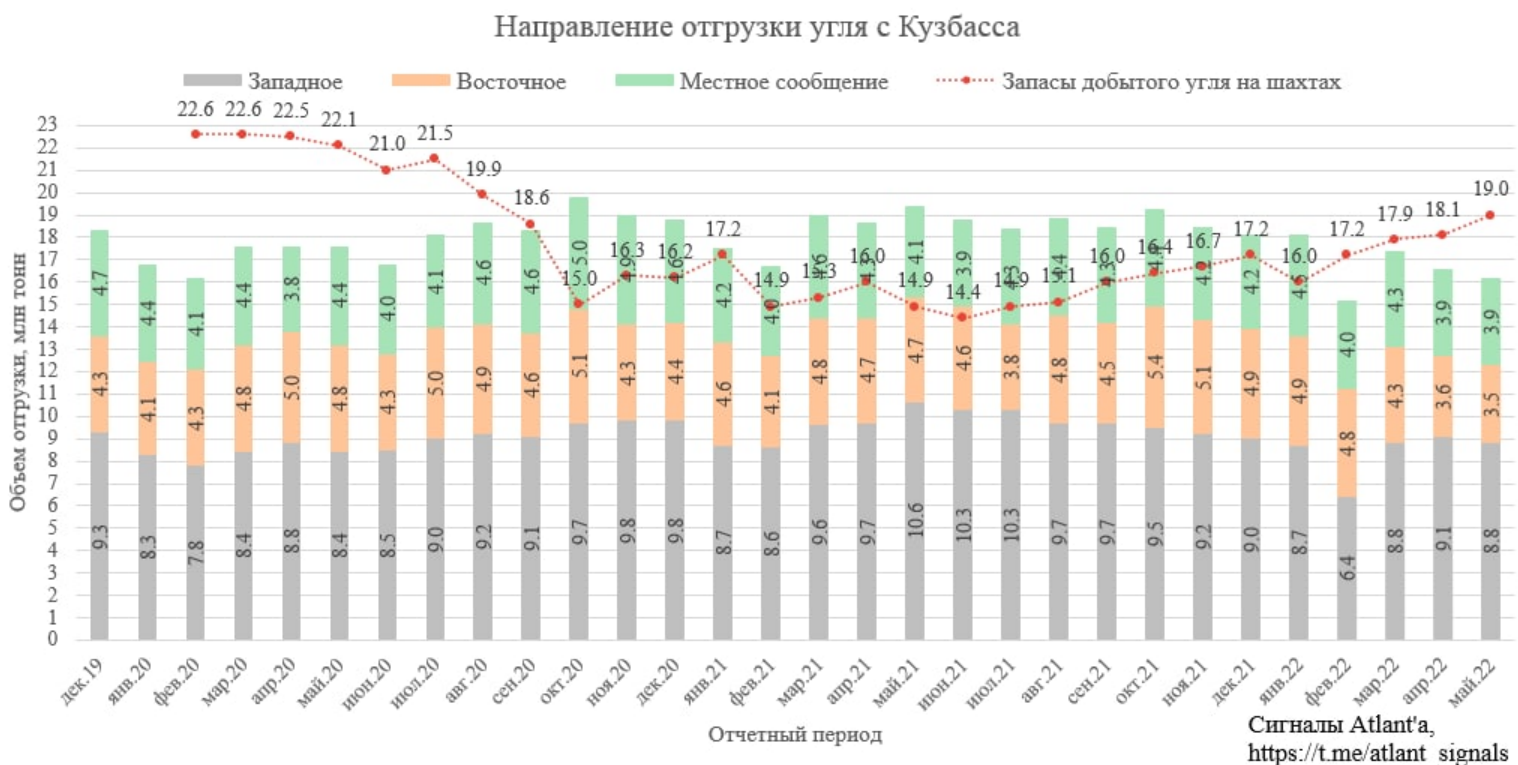

Поставки угля можно сказать стабильны для такого периода.

Технически все должен определить клин. Надеюсь во второй половине июля мы все же увидим отчетность.

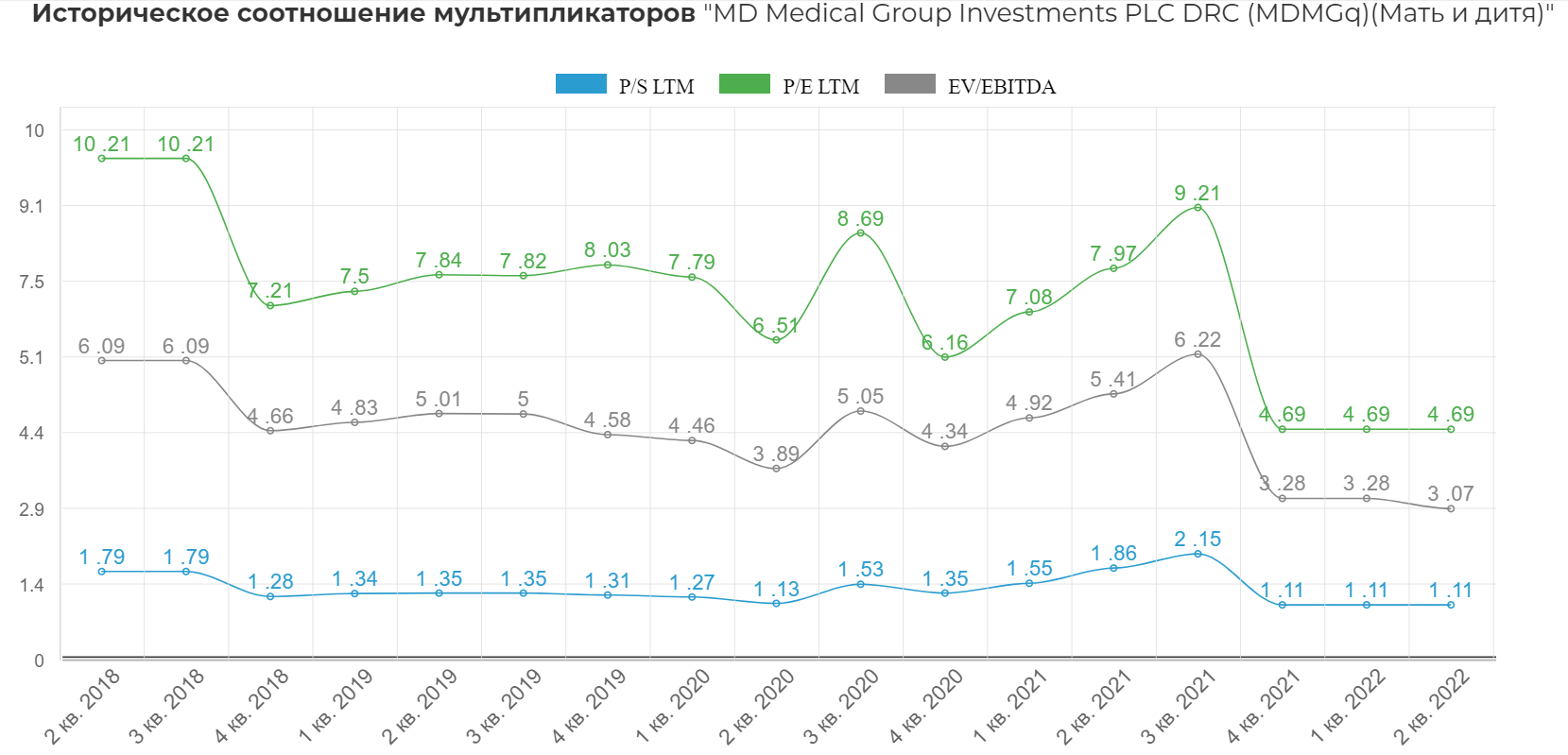

Возможно продолжение роста Мать и Дитя в район 415. Картинка достаточно понятная.

Компания один из лидеров в секторе после Медси.

Оценка крутейшая.

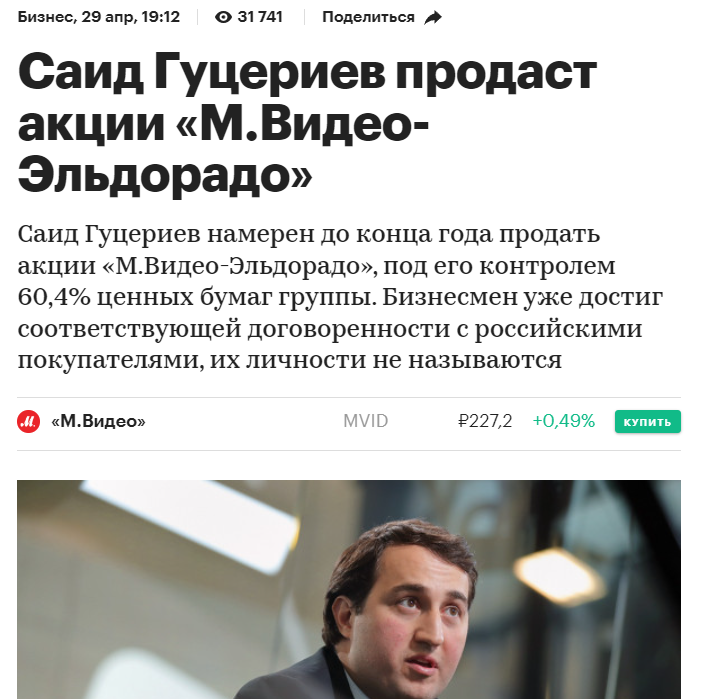

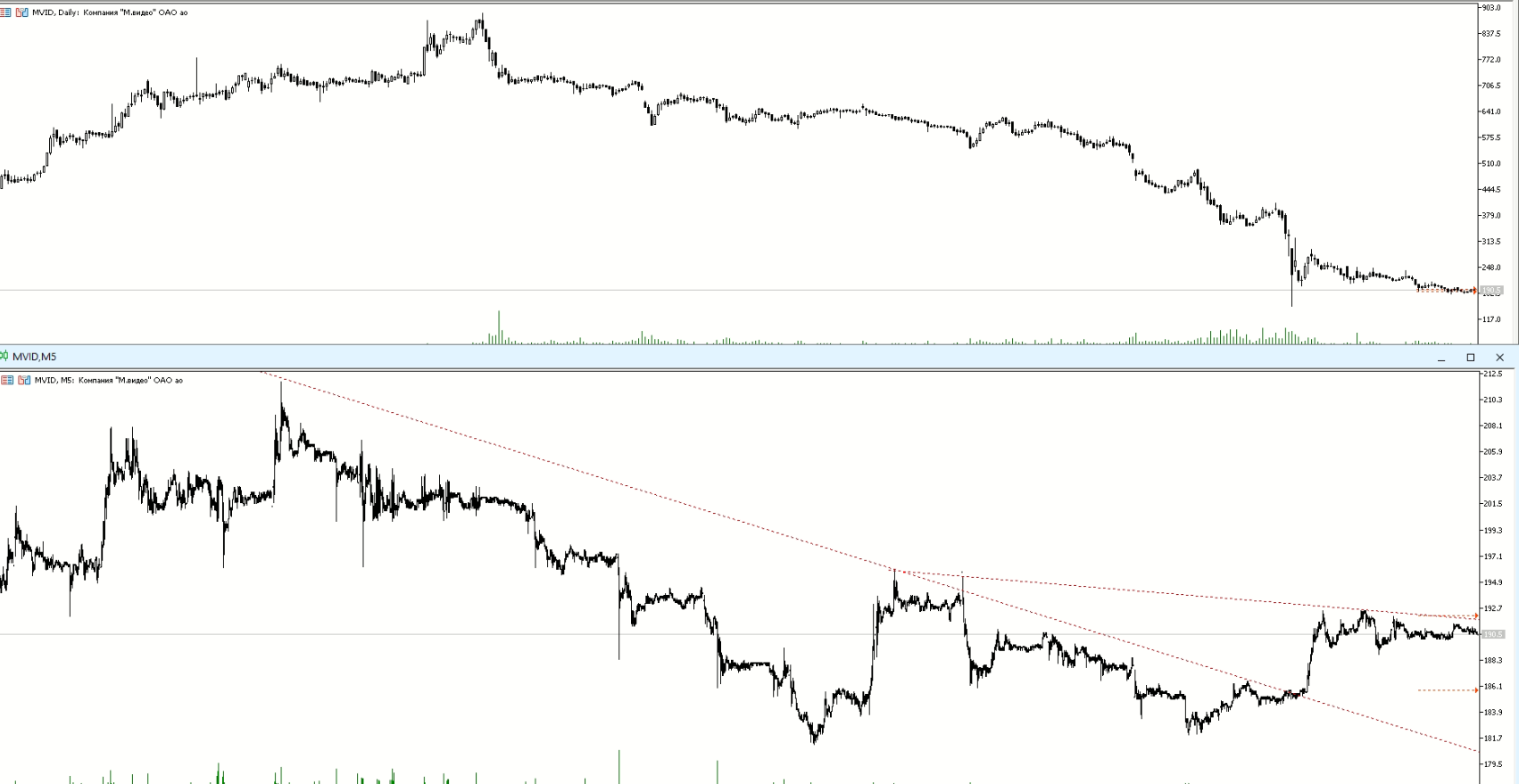

Напомню, что Саид Г. продает долю в М.видео, правда не ясно кому и за сколько. Может опять Потанину?

Можно попробовать, только надо помнить, что бумага очень волатильная, поэтому объем позиции надо уменьшить, чтобы не пугали флетовые -2%, -5%.

Новатэк по ковидным ценам. Ключ в районе 900р, но хотелось бы небольшой коррекции, тогда будет идеально.

Менеджмент обещает локализацию СПГ-оборудования.

Кстати тут может "прилипнуть" и Гидромашсервису.

НОВАТЭК и Группа ГМС подписали соглашение о стратегическом партнерстве и сотрудничестве по локализации критически важного оборудования для проектов по производству сжиженного природного газа (СПГ).

Котировки конечно мертвые, но акции упали в три раза.

Падение Озона от пиков составило почти 90%...ад. Покупать надо пробовать на всем, что угодно.

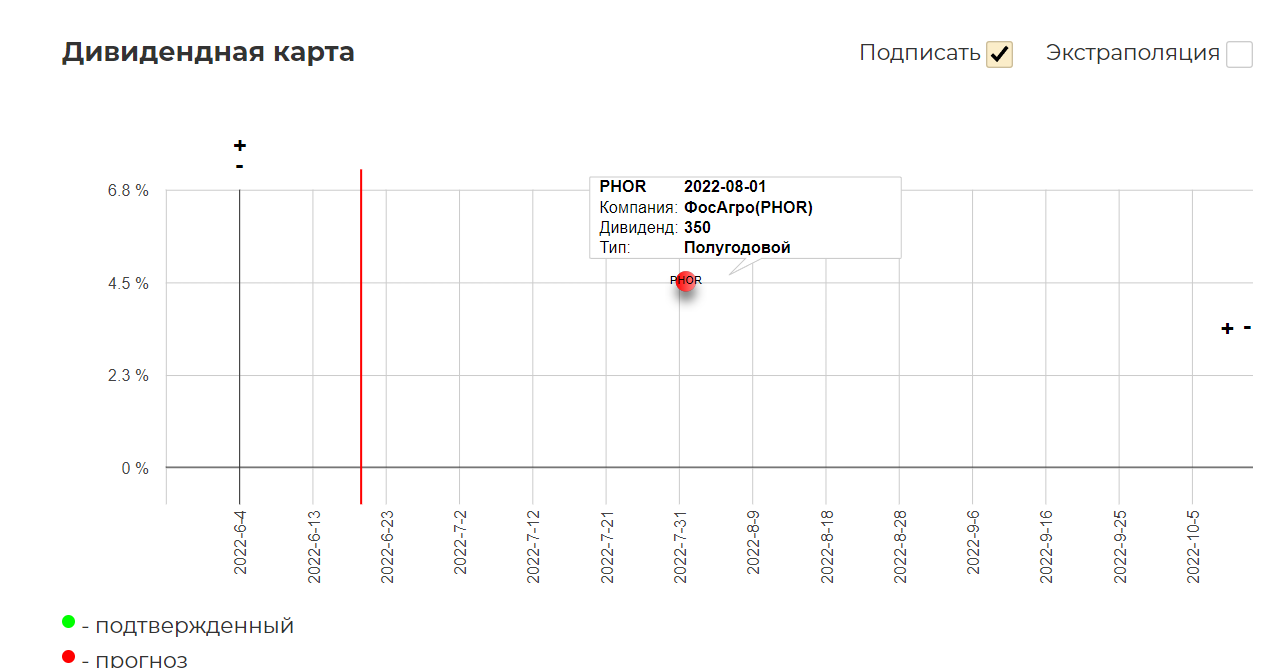

Фосагро обещает дивиденды.

Это дает диапазон 350-400р.

Технически все достаточно прозрачно.

Жду когда мир вспомнит про золото. Рано илл поздно это произойдет. Подтверждение идеи ловим на фьючерсе.

Фаворит в РФ Полюс, так как имеет самые прозрачные перспективы в случаи роста цен на золото.

Полиметалл и Петропавловск в тумане, но цены конечно считай бесплатно. Петропавловск падение на 90+ процентов.

POLY на 75+%. Все конечно же объясняется непонятными перспективами в компании. Одну не ясно продадут или поглотят, другую продадут целиком или только активы в России. Вход только на сигнале, согласно плану.

Греф бодрит банковский сектор.

С высокой долей вероятности российский банковский сектор в этом году понесет убытки, и будет отличным результатом, если он «сработает в ноль». Об этом в интервью телеканалу «Россия 24» на Петербургском международном экономическом форуме (ПМЭФ) заявил глава банка Герман Греф.

«Будет отличный результат, если банковский сектор сработает в ноль, но есть большие шансы, что банковский сектор в целом будет в этом году убыточным», — сказал глава «Сбера».

По словам Грефа, Сбербанк к середине года решит все образовавшиеся на фоне санкций проблемы, в том числе по резервам, а со второго полугодия войдет в нормальный режим работы.

Я ожидаю начала месячных отчетов в СБере, надеюсь там рынок оценит перспективы 2023. Технически надо пробовать.

Грустный ВТБ, будто бы оживает, пока шеф начинает с чистого листа.

Дивидендов не увидим, но зато удачно "скушают" Открытие.

САНКТ-ПЕТЕРБУРГ, 16 июня. /ТАСС/. ВТБ располагает средствами для покупки банка "Открытие", заявил журналистам в кулуарах ПМЭФ глава ВТБ Андрей Костин.

ВТБ нашел элегантный способ расплатиться с Центробанком за 100% акций «ФК Открытие», не расходуя капитал.

ВТБ может получить 100% акций банка «ФК Открытие» в обмен на остатки выпуска ОФЗ, который группа держит на балансе со времен санации Банка Москвы, рассказали Frank Media два источника, знакомых с деталями обсуждения сделки. Именно на структуру, оставшуюся после той сделки — БМ-банк (нынешнее название Банка Москвы — FM) — группа может купить актив, чтобы снизить нагрузку на капитал, знает один из собеседников: «Именно такая конфигурация сделки обсуждается сейчас».

Таким образом, цена «ФК Открытие» может составить чуть более 100 млрд рублей, знают они. Один из них называет сумму в 103 млрд рублей, второй — в 111 млрд рублей.

Т.е. это не только прирост в теоретической капитализации за счет оценки Открытия, но и еще прирост капитала

Все круто, главное, чтобы не было допки....верю!

Технически все просто и понятно.

В предыдущих статьях разбирал фантастически низкую оценку Яндекса, и вот наконец интересные трендовые. Пока переезда на Родину не произошло, ожидать быстрой переоценки не приходится, но можно попробовать.

PS: новостной поток будет затухать, по сути впереди только ГОСА Газпрома. Не забываем про навес из конвертируемых расписок и "схемотозах" с инорезаеми. Цены конечно невероятные.

Полезные ссылки

Жека Аксельрод