01 марта 2022, 20:03

Мечел отчет за 2021 год. Впереди сложный год. Считаем дивиденды, влияние курса и роста ставки на чистую прибыль в 2022.

Мда....когда я разбирал отчет за 2020, я точно не рассчитывал на текущие цены. Если бы подобный отчет вышел в спокойное время, то мы увидели бы....мечты мечты.

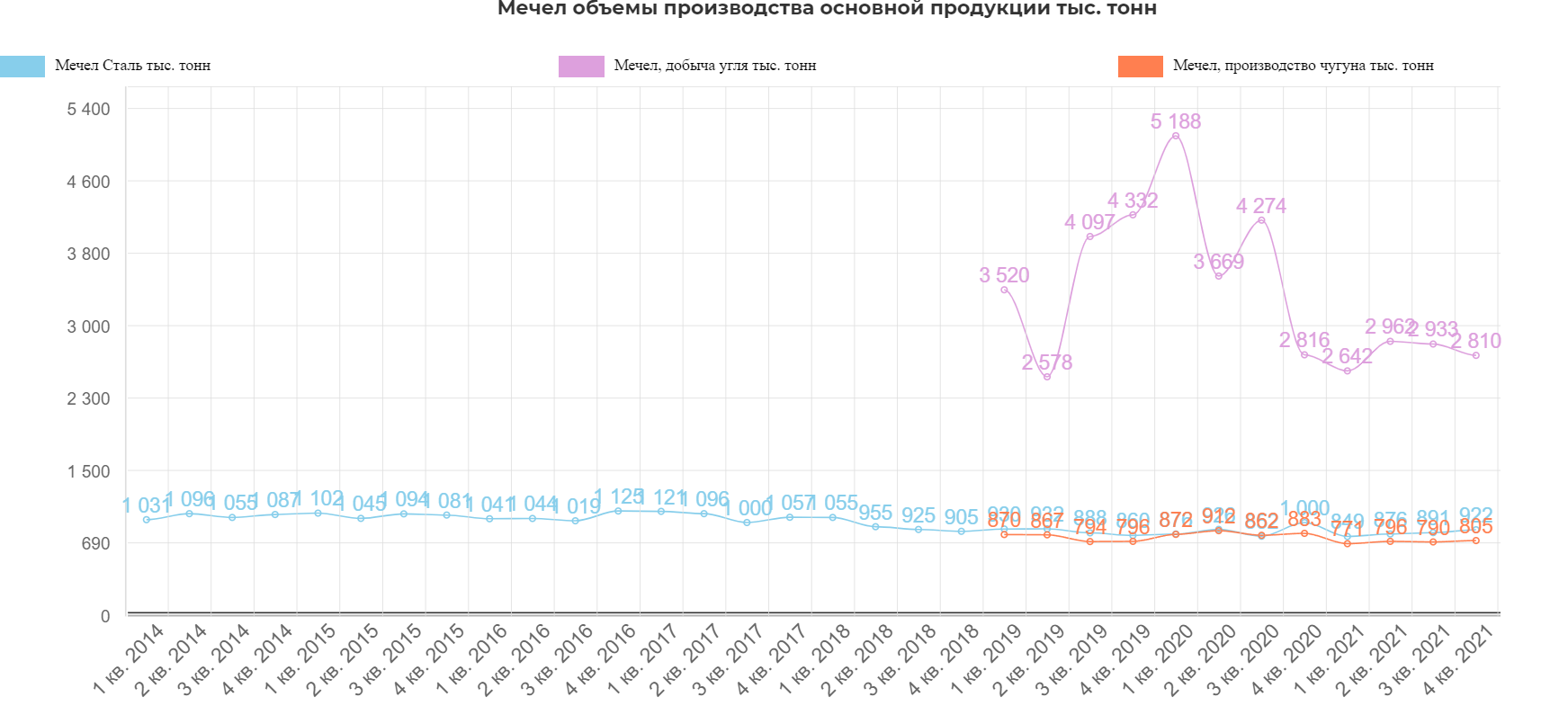

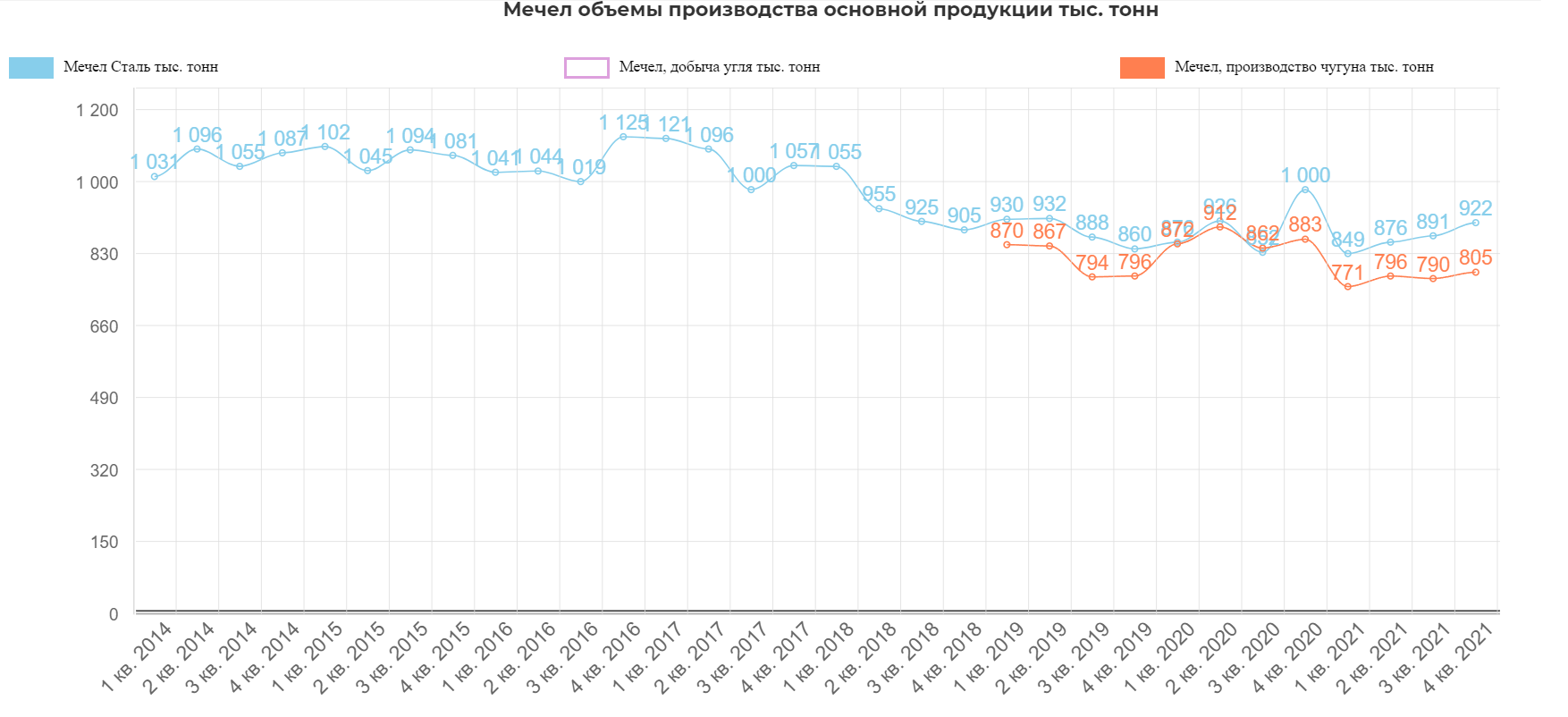

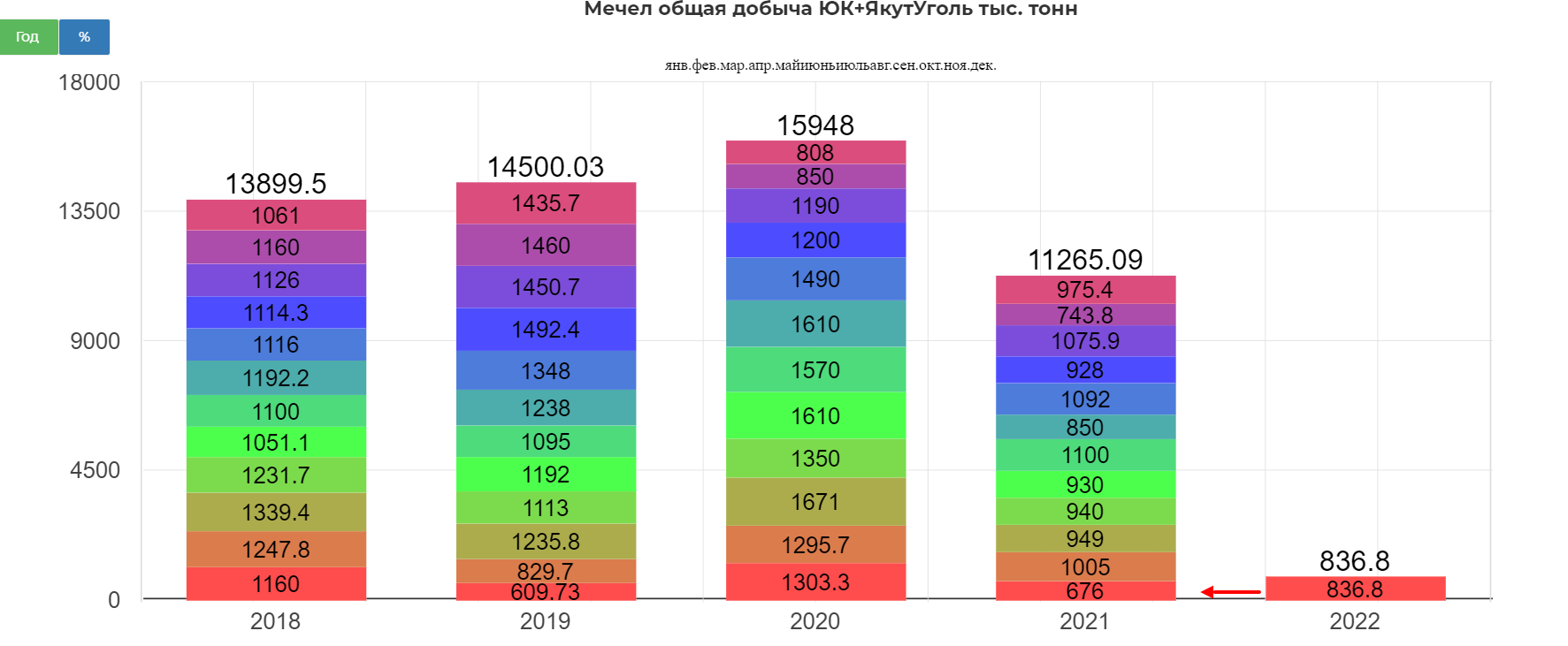

Объемы производства основной продукции давно уже были известны, тут без прорыва.

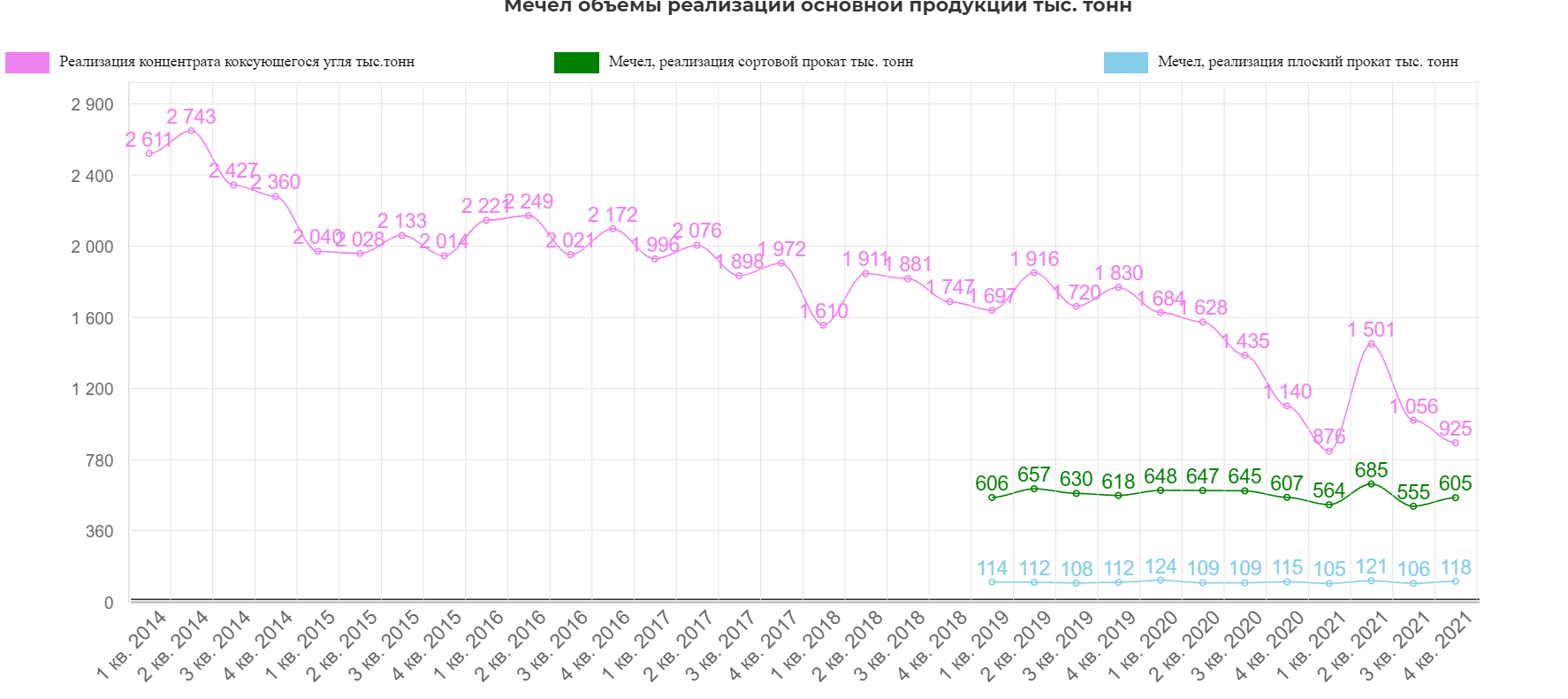

Такая же картина "без прорыва" и в объемах реализации. Падение в коксе было давно известно по месячным отчетам.

За январь как мы знаем прирост.

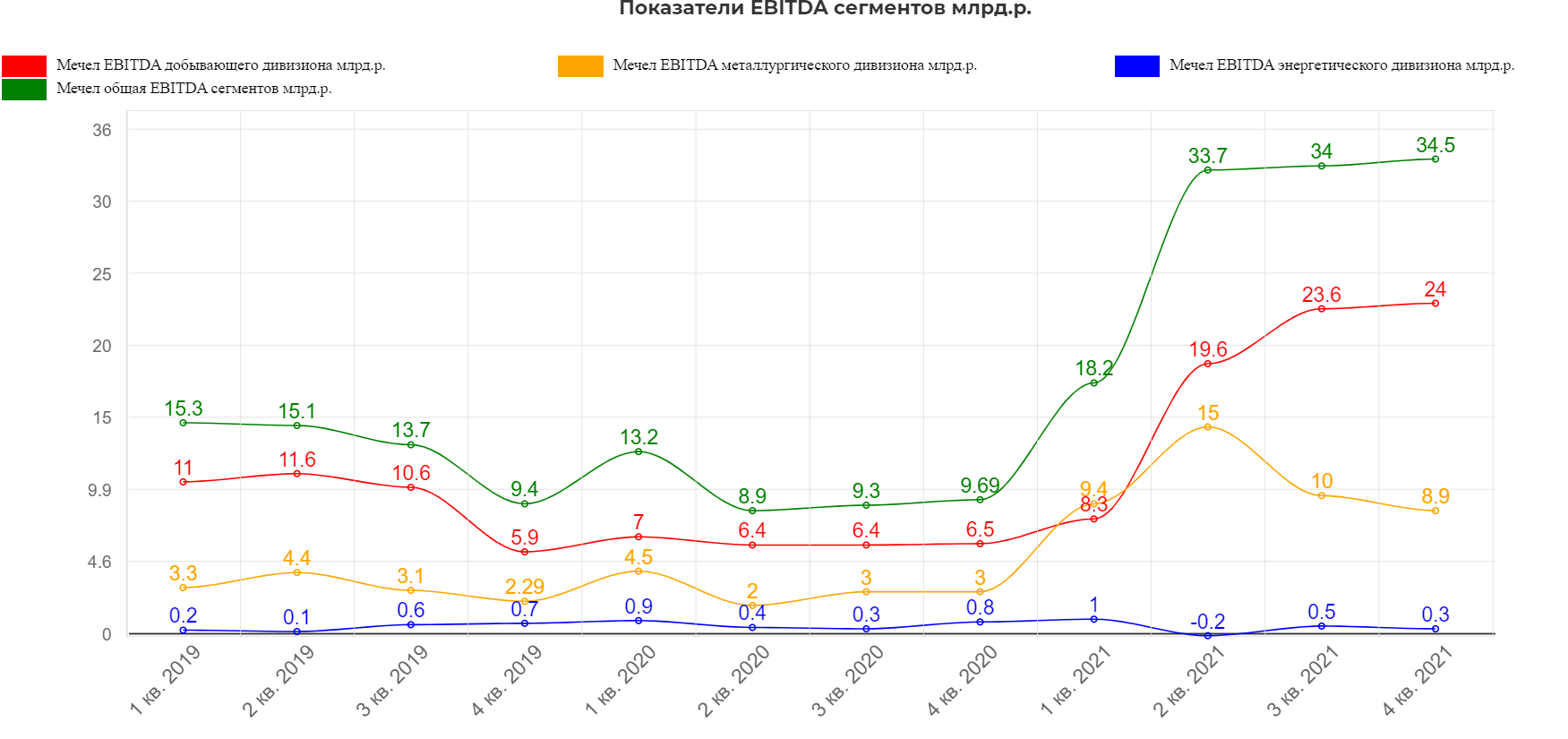

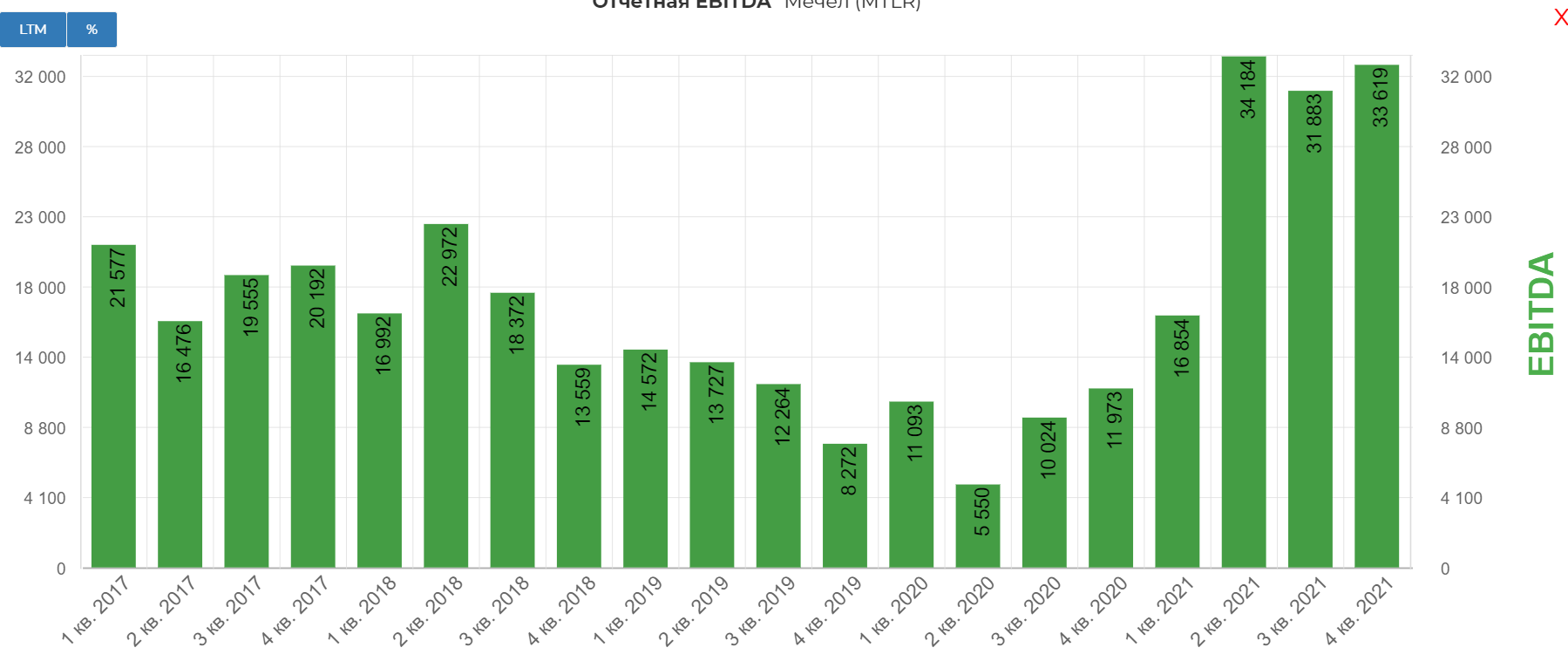

Операционно в итоге отработали прекрасно. Общая EBITDA стабилизировалась на 35 млрл. рублей в квартал при 9 млрд. рублей годом ранее.

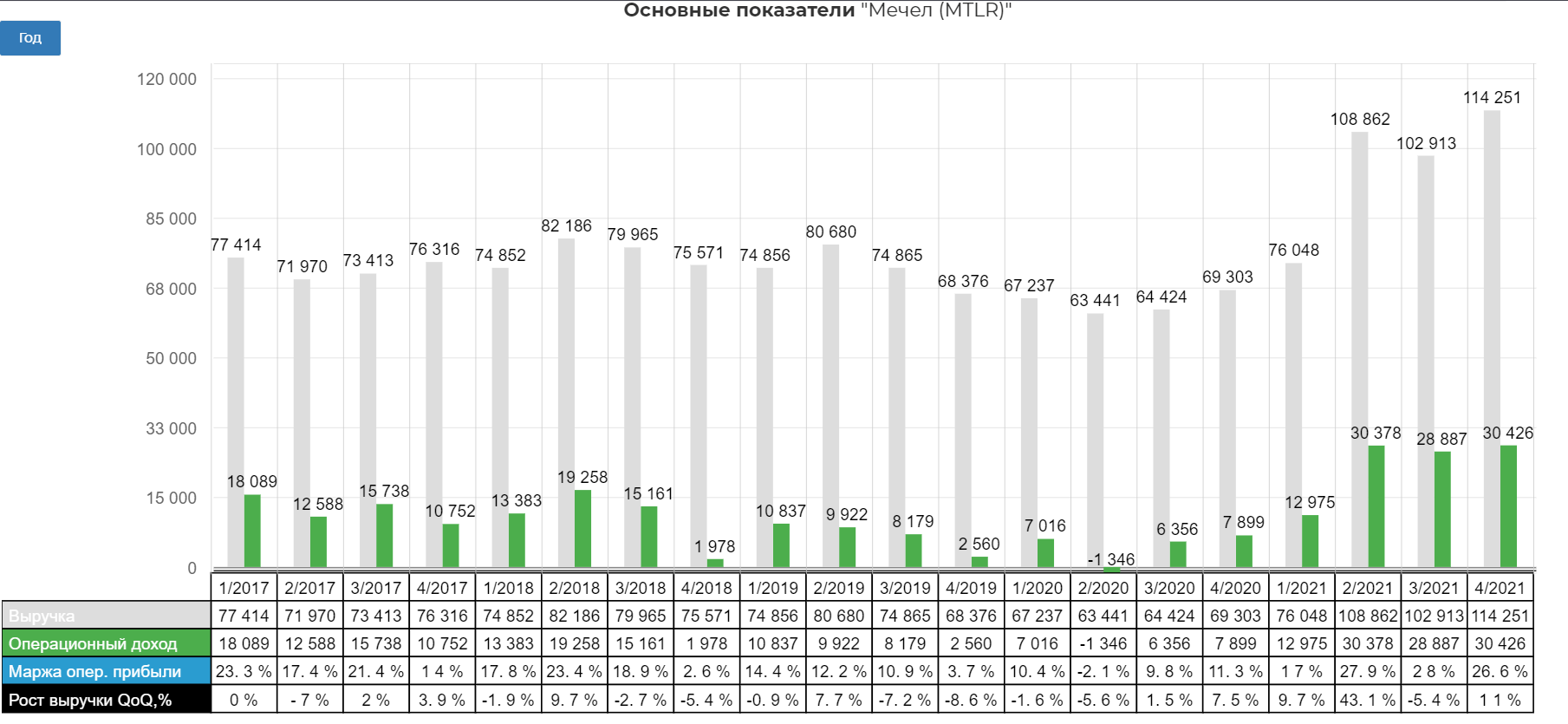

Обратимся к финансовым показателям.

Консолидированная выручка Группы по итогам 2021 года составила 402,1 млрд рублей, увеличившись на 51% относительно показателя предыдущего года.

EBITDA составила 118,9 млрд рублей, также показав рост на 190% год к году. Рентабельность по EBITDA составила 30%, вдвое превысив рентабельность по EBITDA 2020 года.

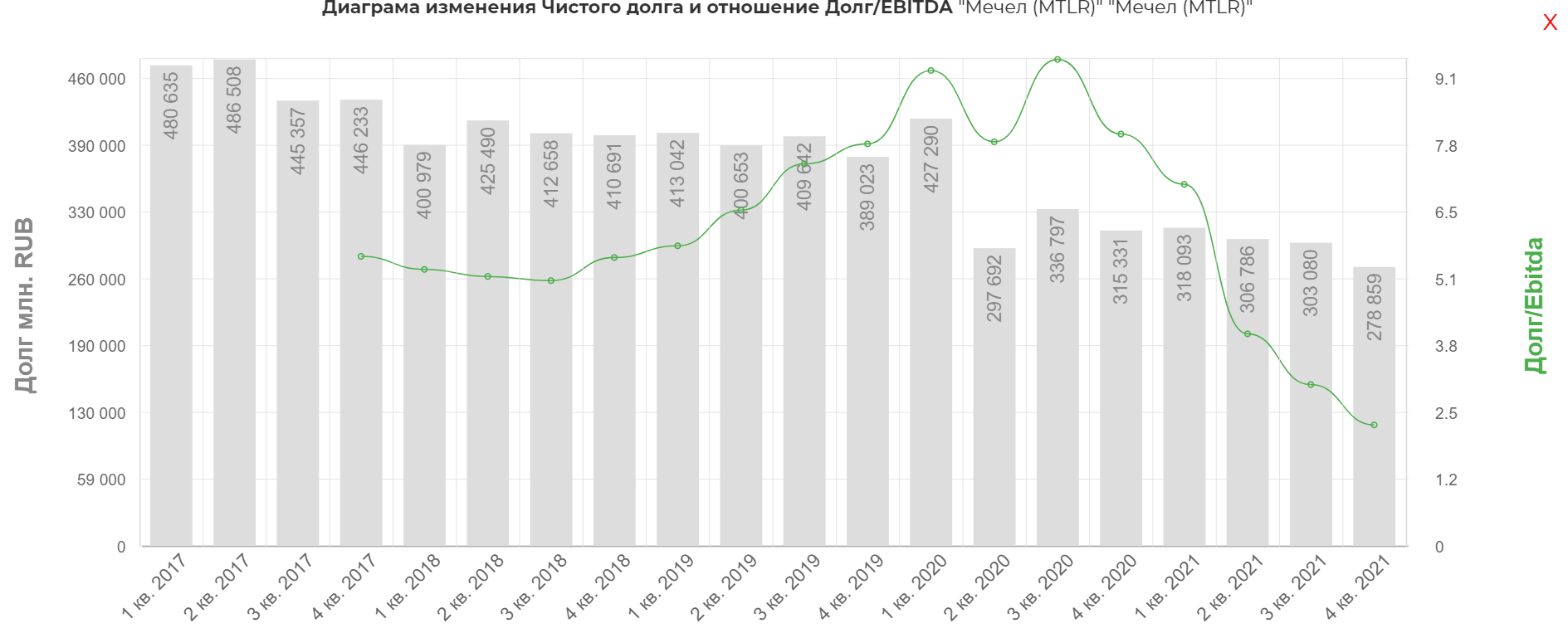

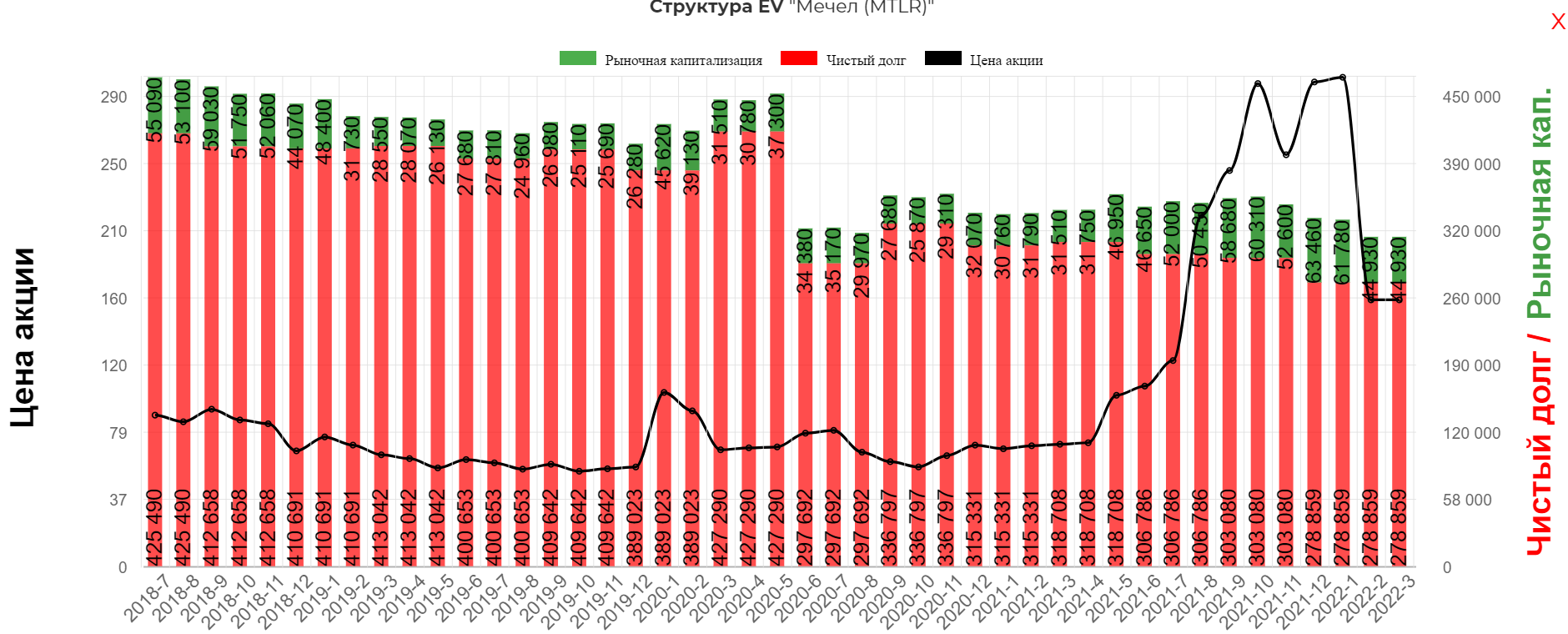

Чистый долг на 31 декабря 2021 составил 278 млрд. рублей. Но помним, что на текущую дату, долг 275 млрд.рублей.

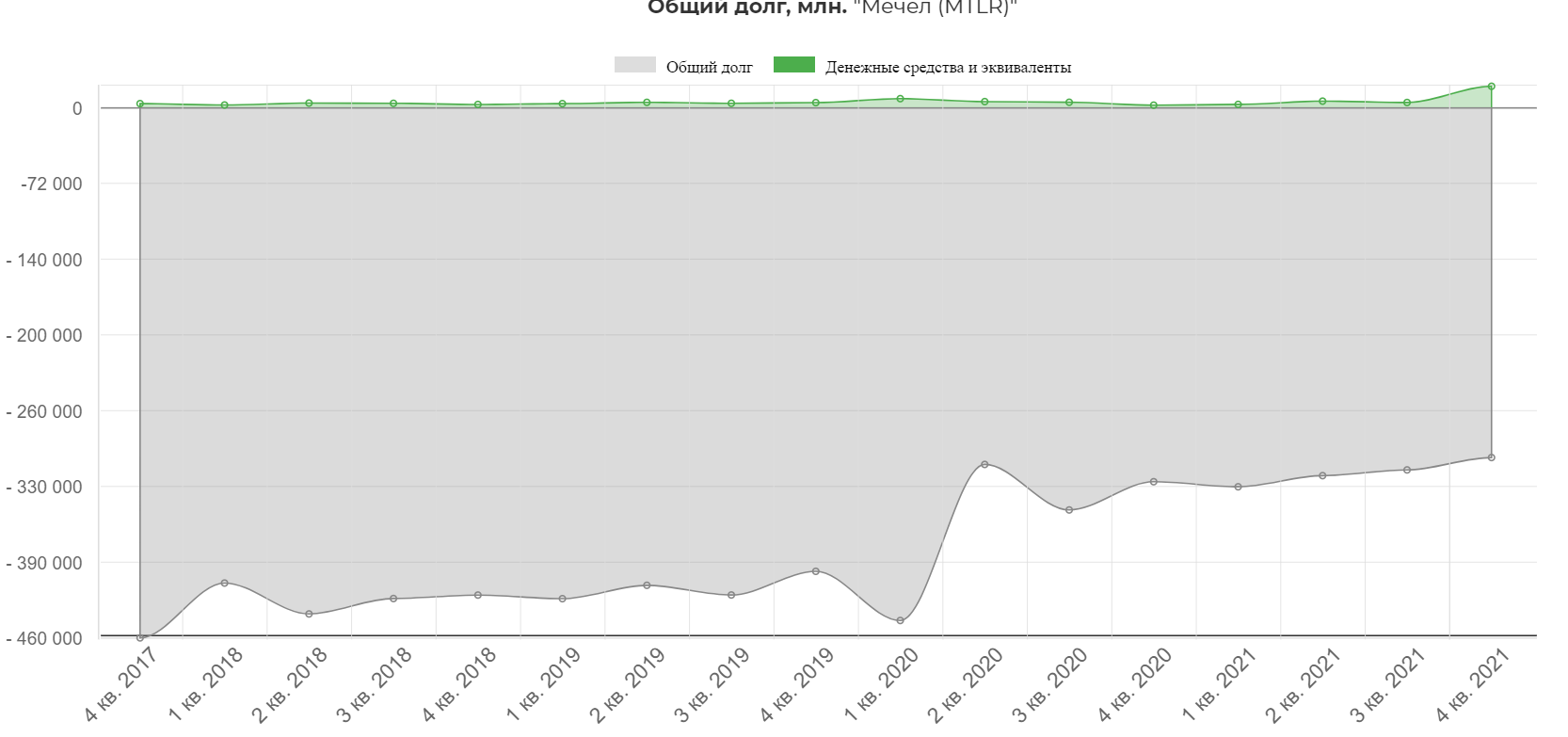

Стала появляться кубышечка.

Видно, что чистый долг сокращается, а EV из-за геополитики не вырос. Есть реальный дисконт...хотя где его сейчас нет?

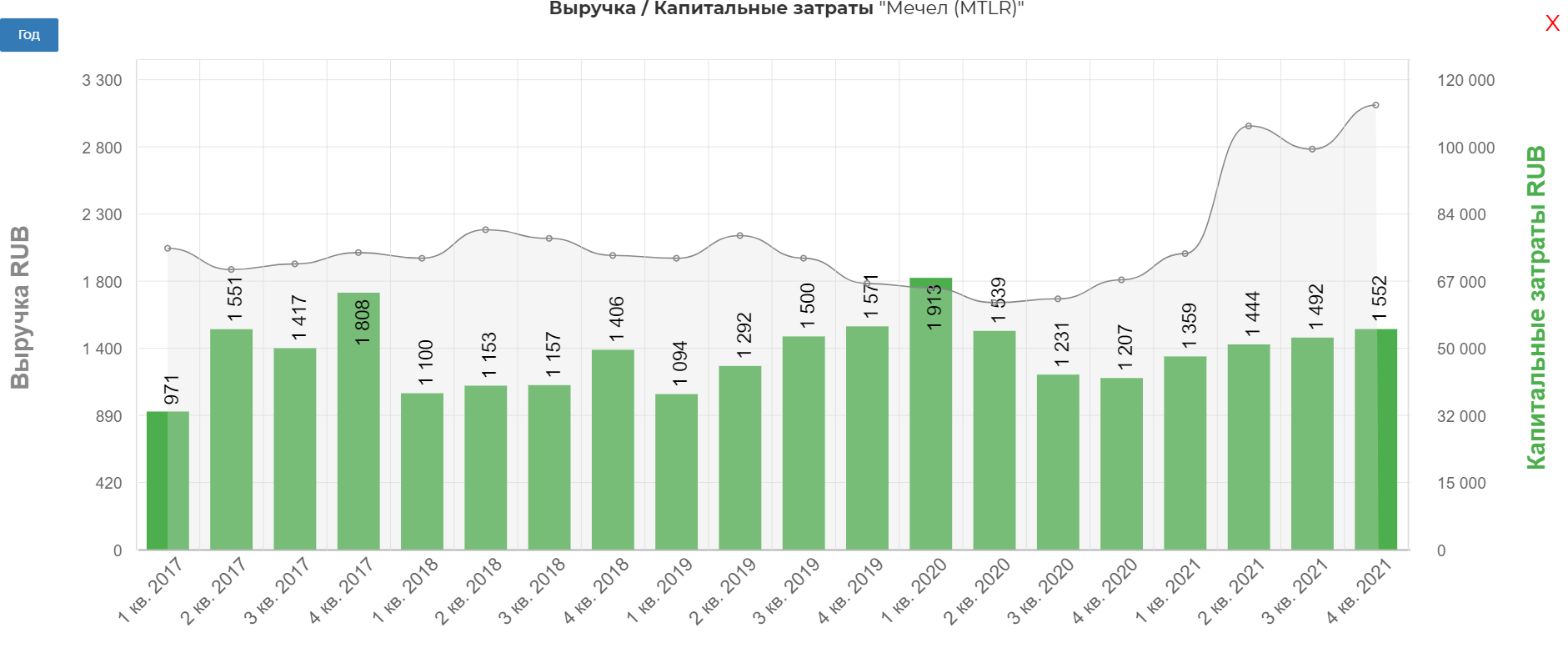

Капекс составил 1,5 млрд. рублей.

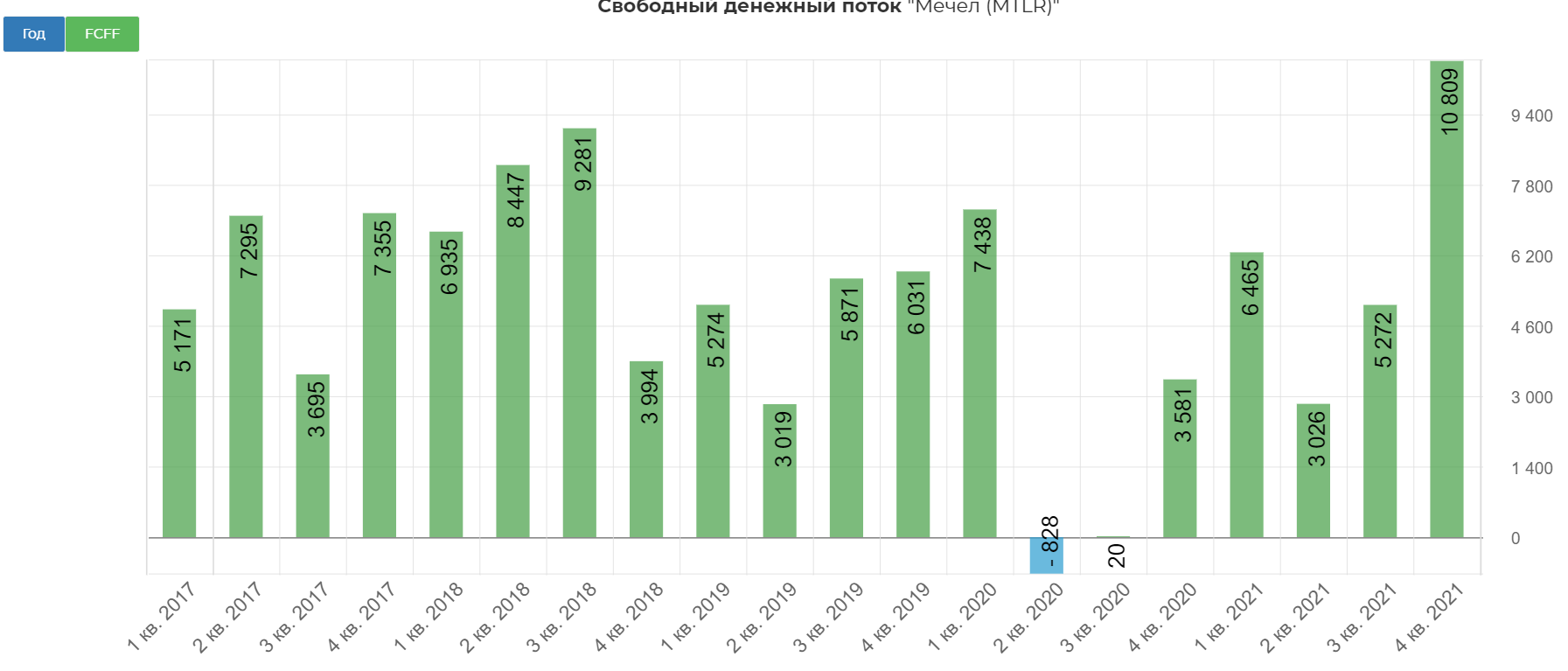

Низкий капекс освобождает огромный свободный денежный поток даже с учетом процентов. Рекорд!

Теперь поговорим про 2022...он явно будет не простой. Есть разумные опасения влияния роста ставки и курса доллара.

1. Прогнозировать какой в итоге будет курс к концу 2022 занятие не благодарное, особенно в марте да еще и в такое время. На текущих 100р за доллар, это примерно 43 млрд. рублей убытка в ЧП.

2. Ставка выросла с 9,5 до 20, но считаем что к концу года снизится до 15. При средней за год это даст влияние еще на -11 млрд. в ЧП.

Т.е. при текущих раскладах -54 млрд. рублей. Это грустно :( Каждый раз на подведении такого итога, думаешь, а если бы не было....

Но есть защита в виде роста экспортных цен и крепкой внутренней цены.

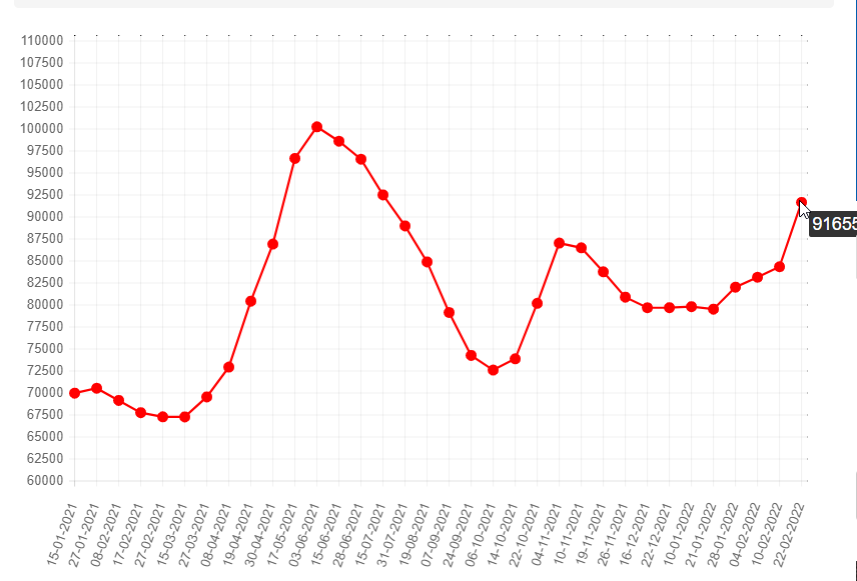

Цены на кокс в Китае.

Цена на арматуру в Китае.

Индекс цен на Сталь в РФ.

В 2014 Мечел кое-как пережил кризис, но учитывая свое шаткое положение не удивительно. Кстати уже в 2015 коррекция рубля давала шанс выбраться из ямы. Дивиденды в 2014 платили по минимальной планке 5 копеек, но тогда был убыток за год. В 2022 при текущих раскладах, вероятность положительного результаты высокая.

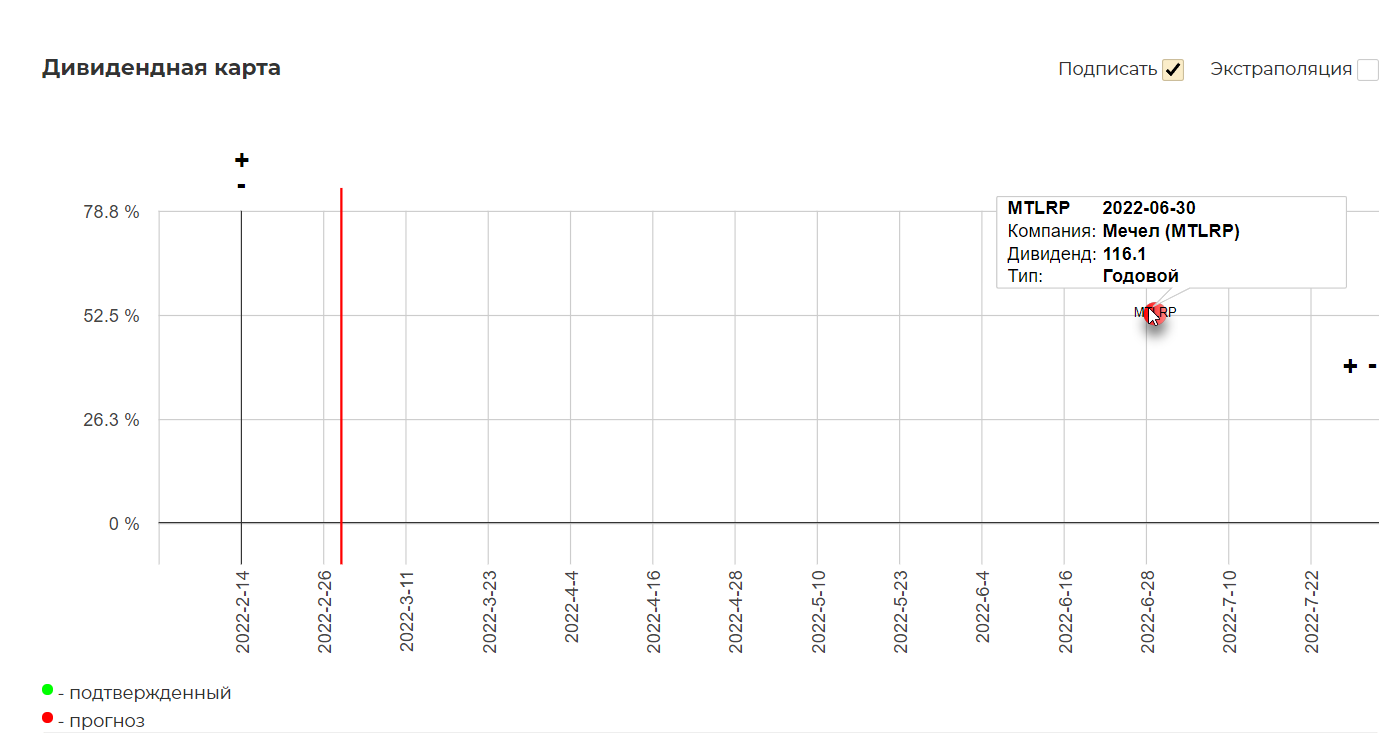

Про дивиденды.

Самый наболевший и популярный вопрос... сразу скажу, что на него нет ответа. Я не знаю заплатит ли Зюзин в этом году дивиденды, но как мы знаем металлурги платят. Чистая прибыль дает рекордные за всю историю дивиденды, а геополитика дает невероятную доходность. Ответ узнаем в мае.

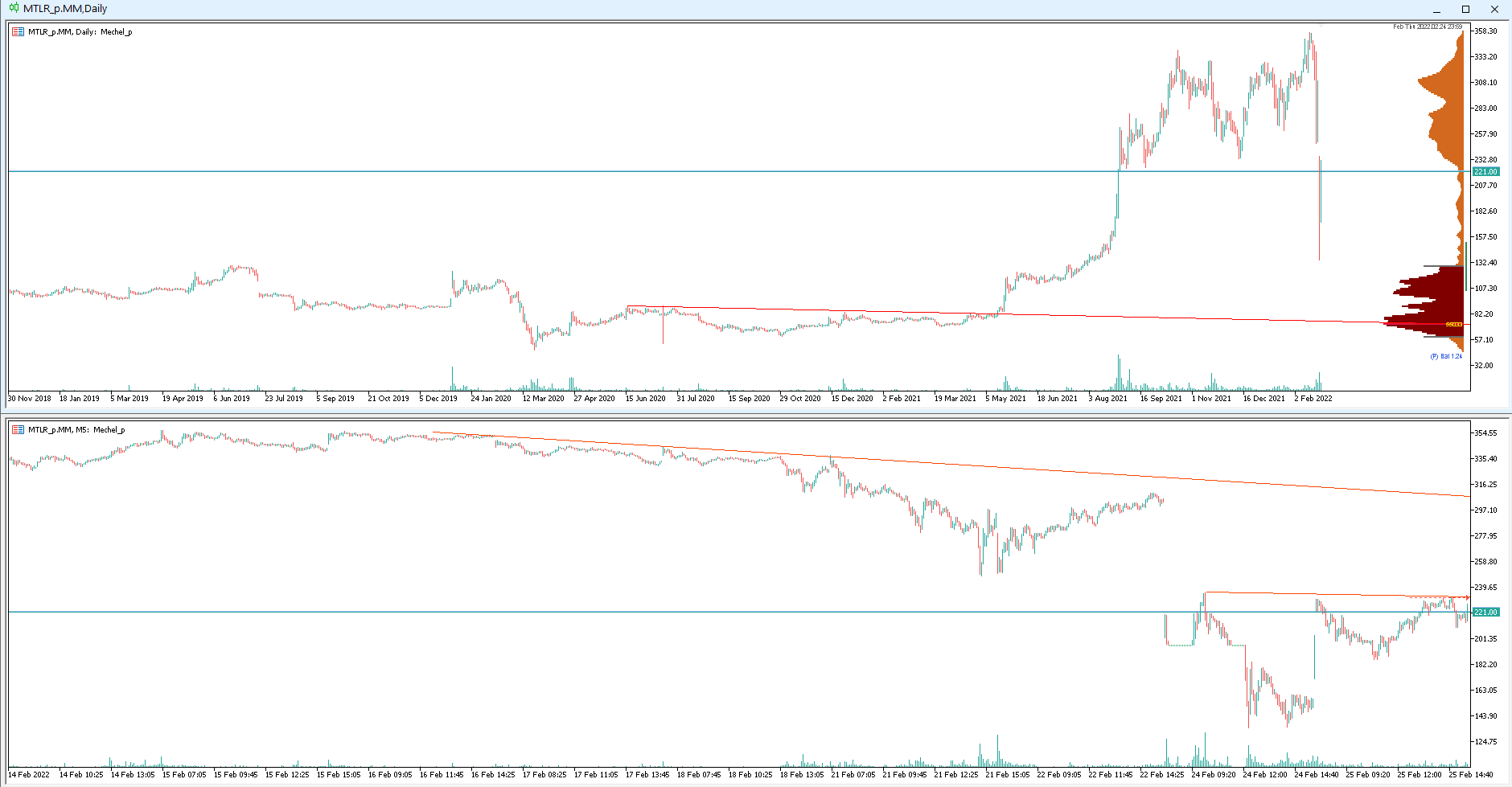

Техническая картина на обычке достаточно четка. Вижу формирующуюся линию сопротивления, на которой можно попробовать открывать покупки.

На префах похожая картина, только не так дешево уже. Выкупили в пятницу прилично.

По итогу считаю, что место в портфеле для гадкого утенка должно быть. При выборе между обычкой и префами, выбрала 50на50.

Полезные ссылки

Admin Admin