27 февраля 2022, 16:25

Техосмотр 27.02.2022 Как себя вели основные фишки в 2014 на Крыме. Разбираю кто и как платил дивиденды в кризис и какие планирует в 2022.

Про SWIFT

Нефть и доллар в 2014

Сбербанк

ВТБ

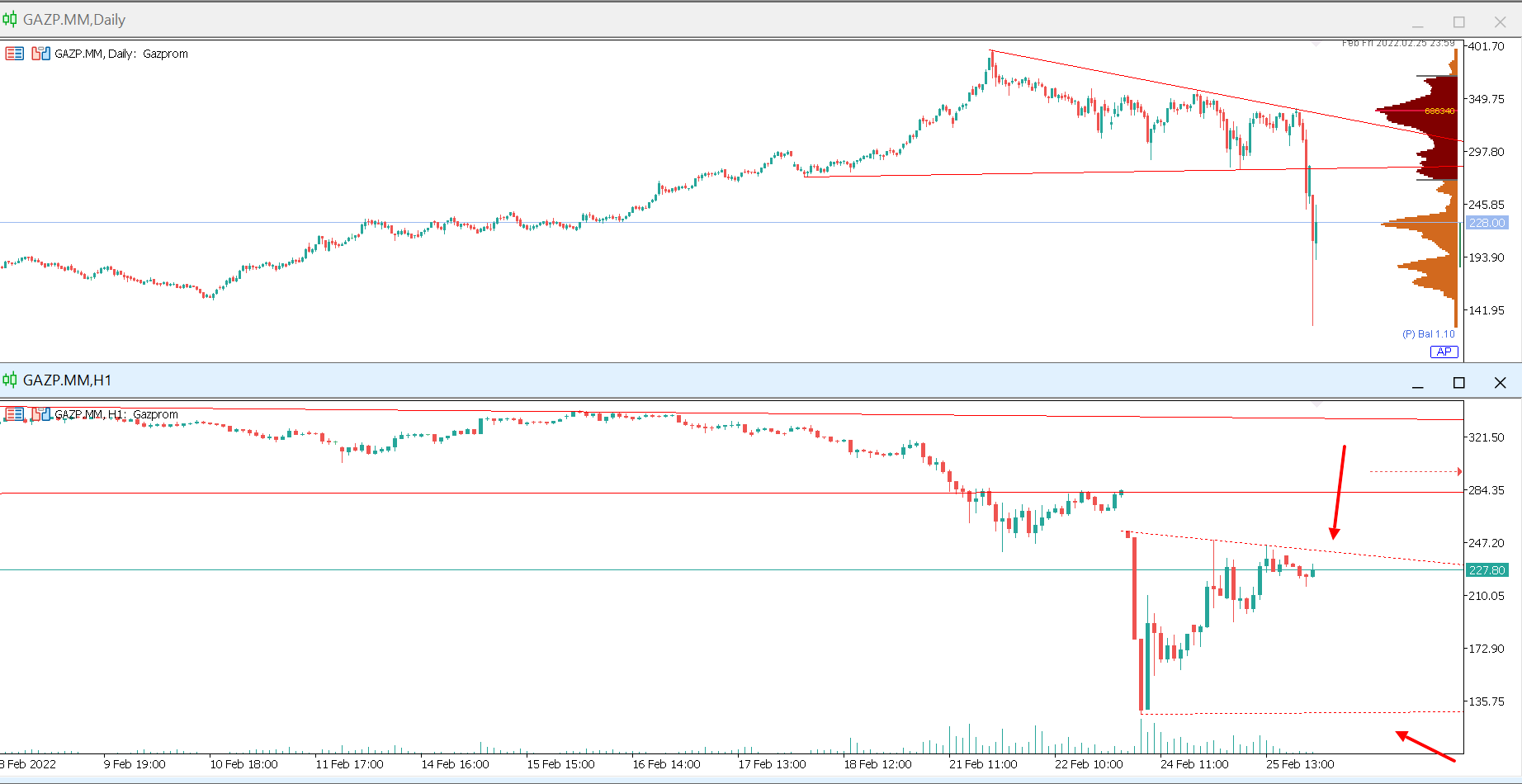

Газпром

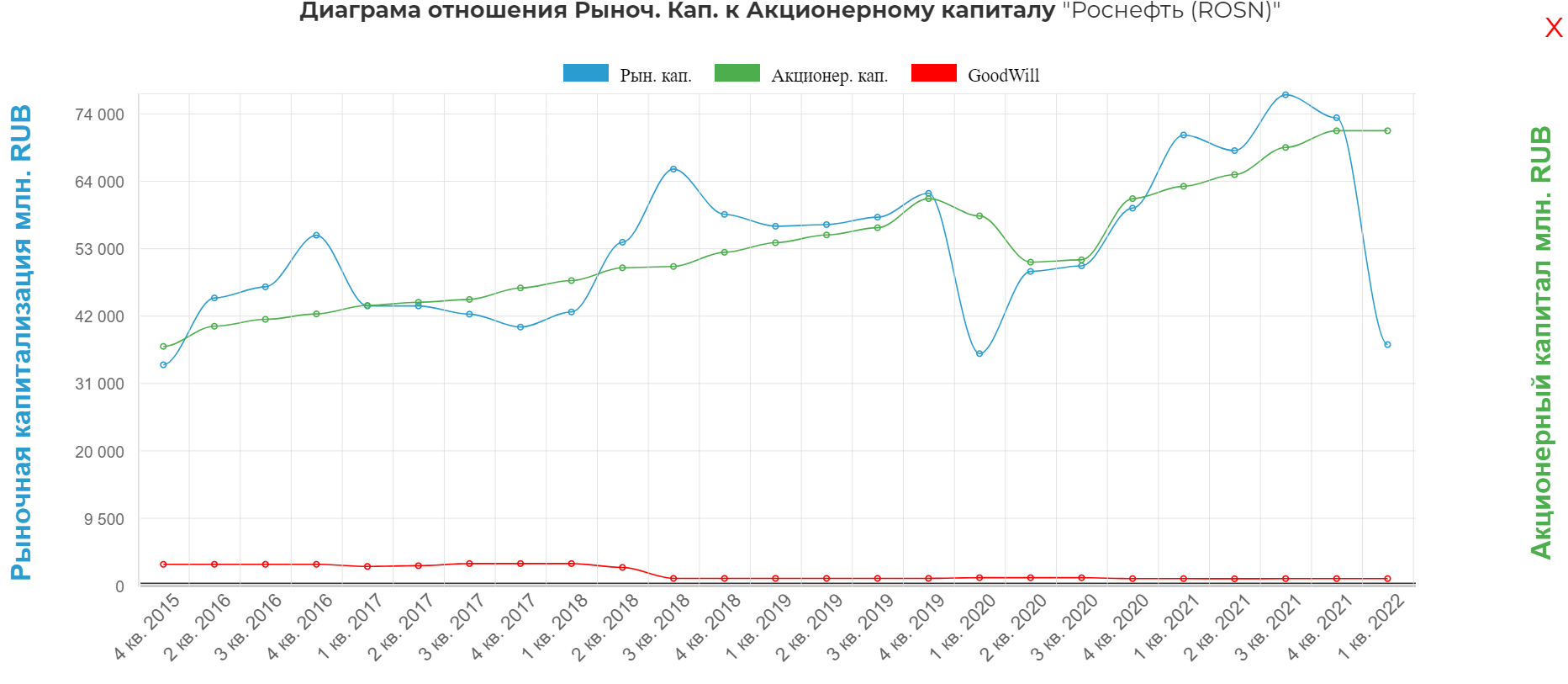

Роснефть

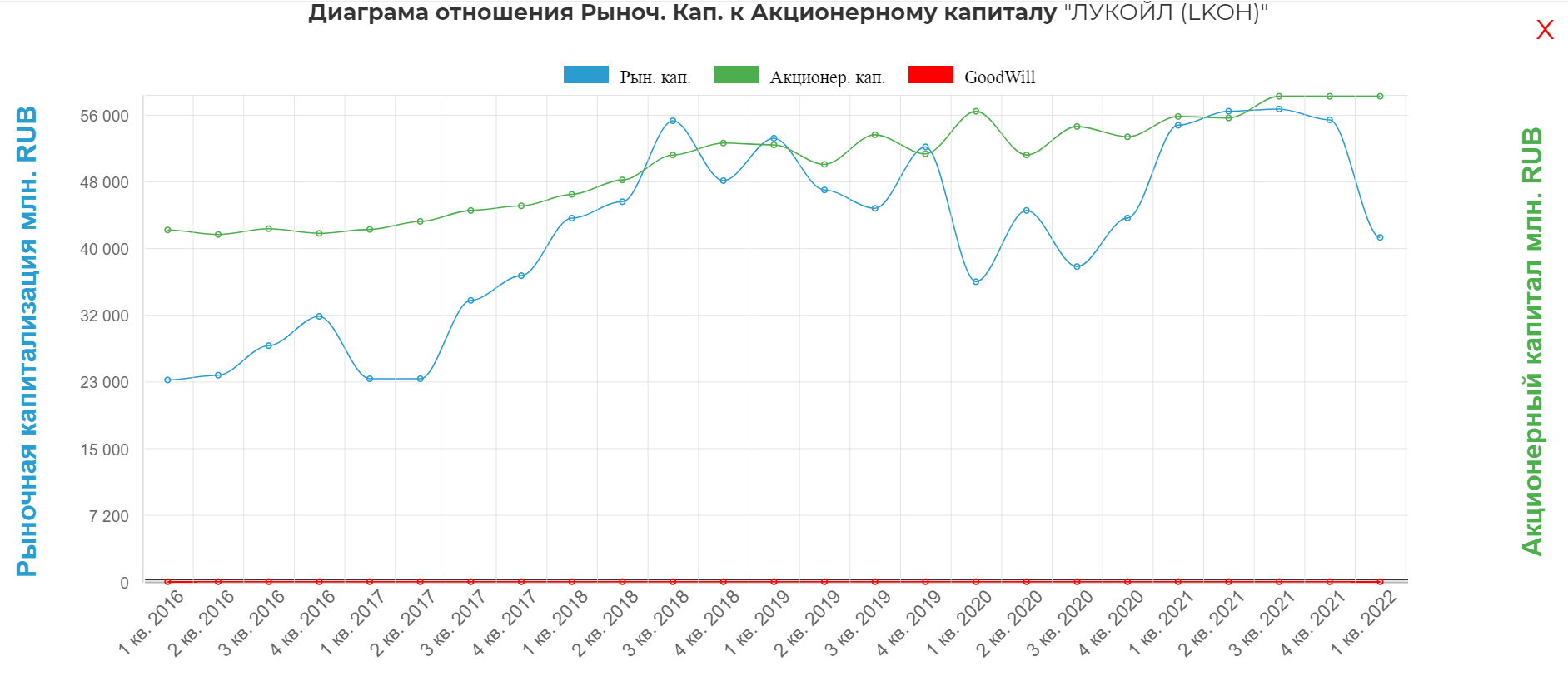

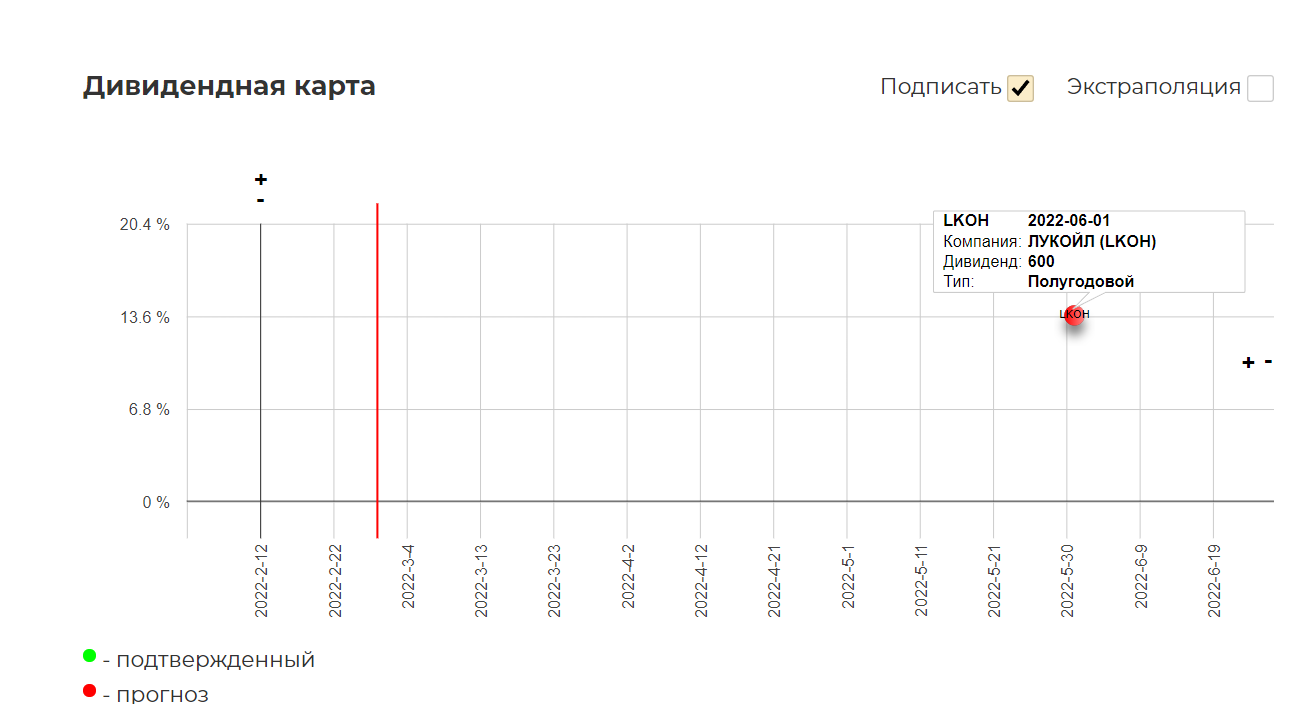

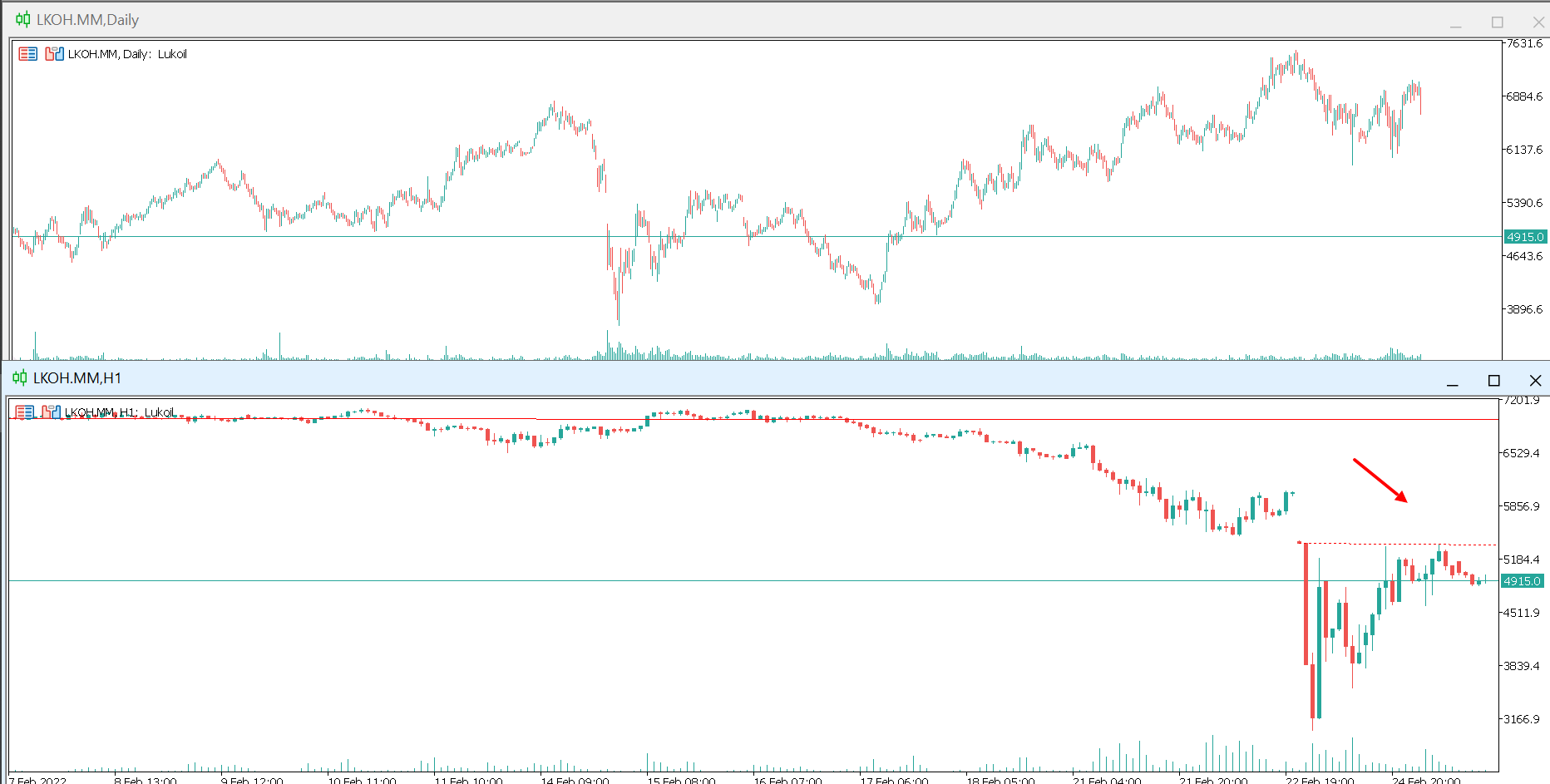

Лукойл

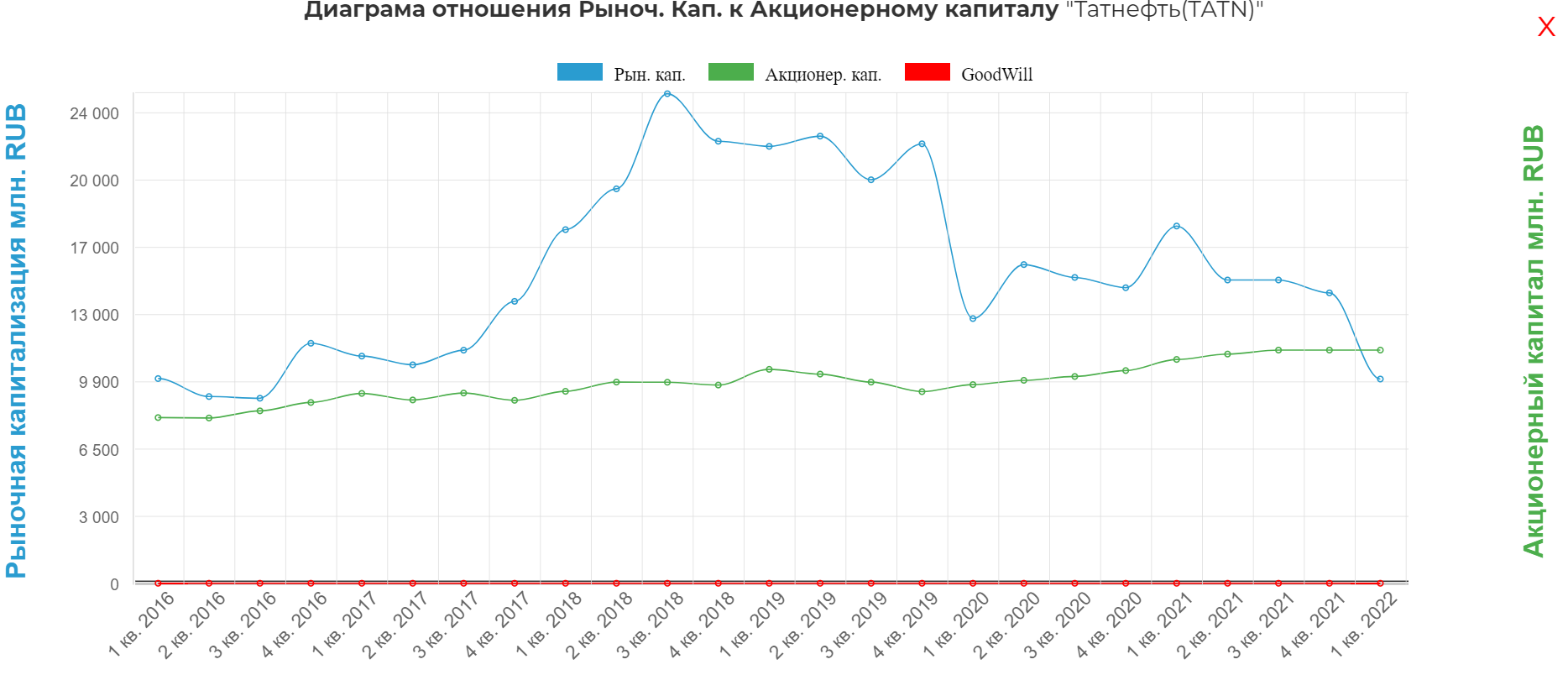

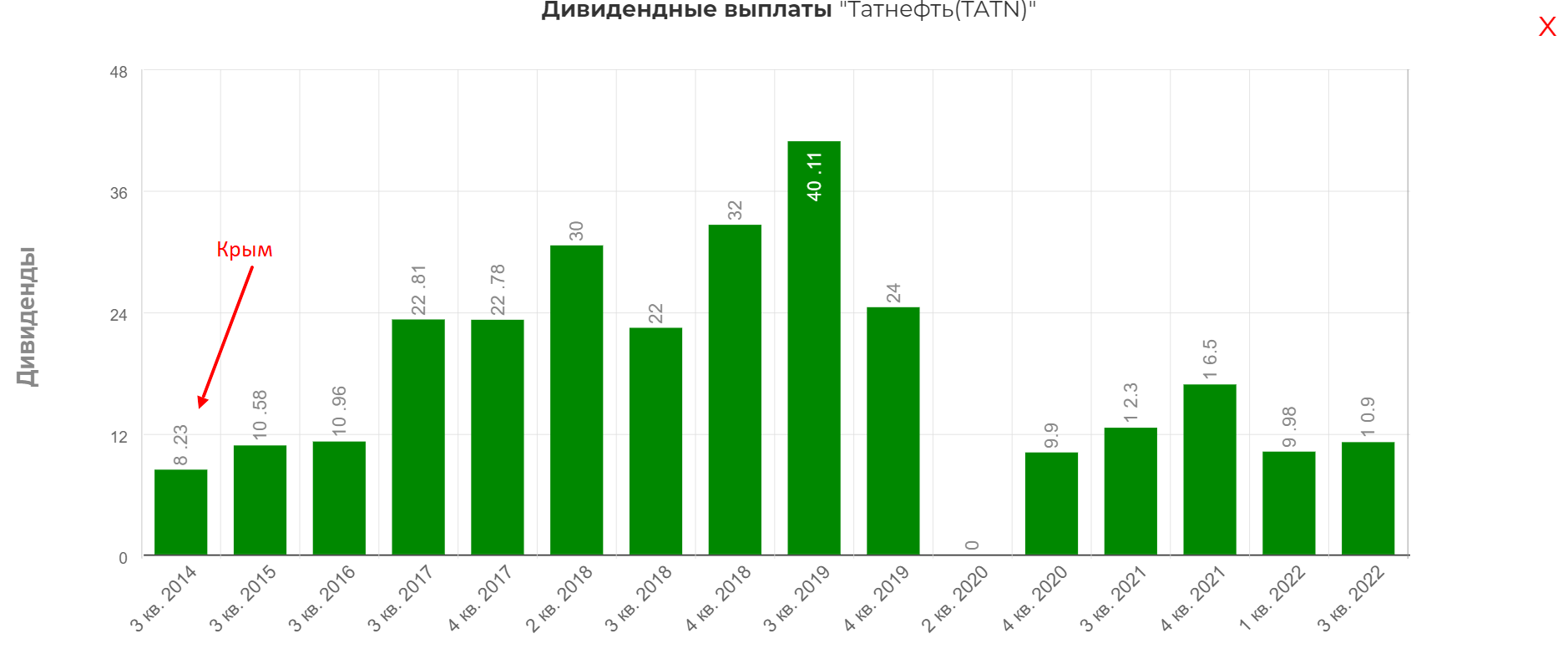

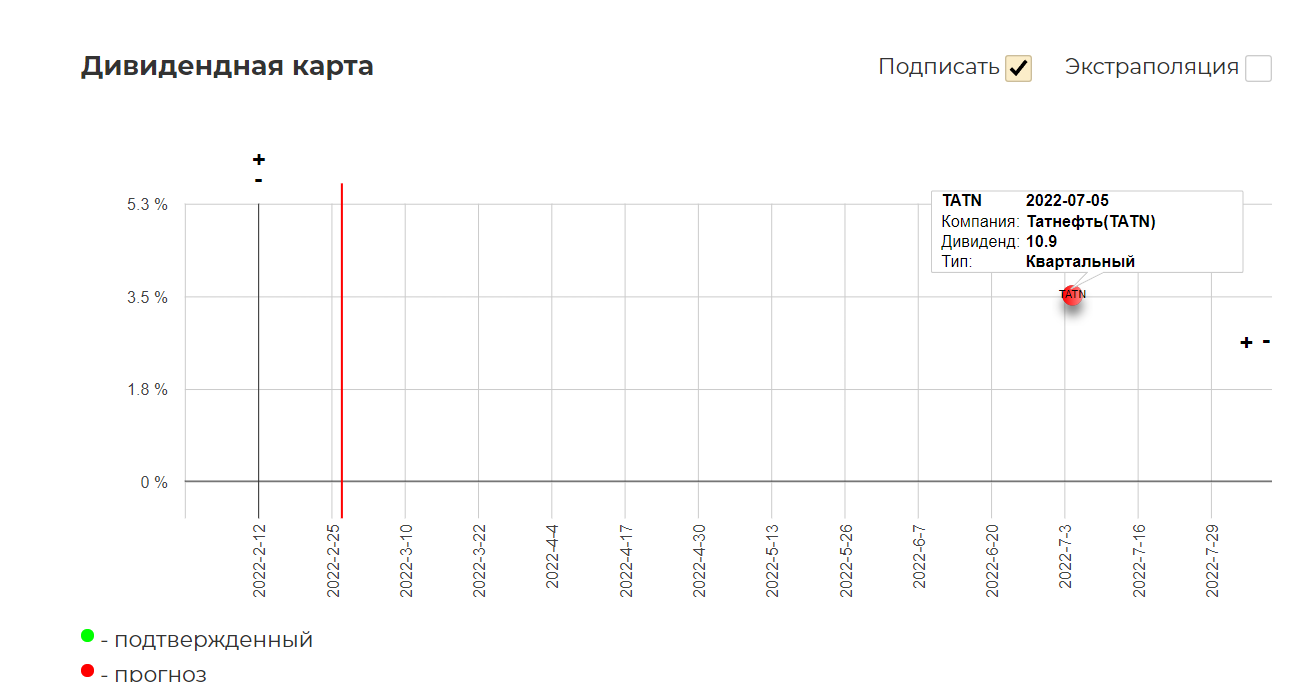

Татнефть

Алроса

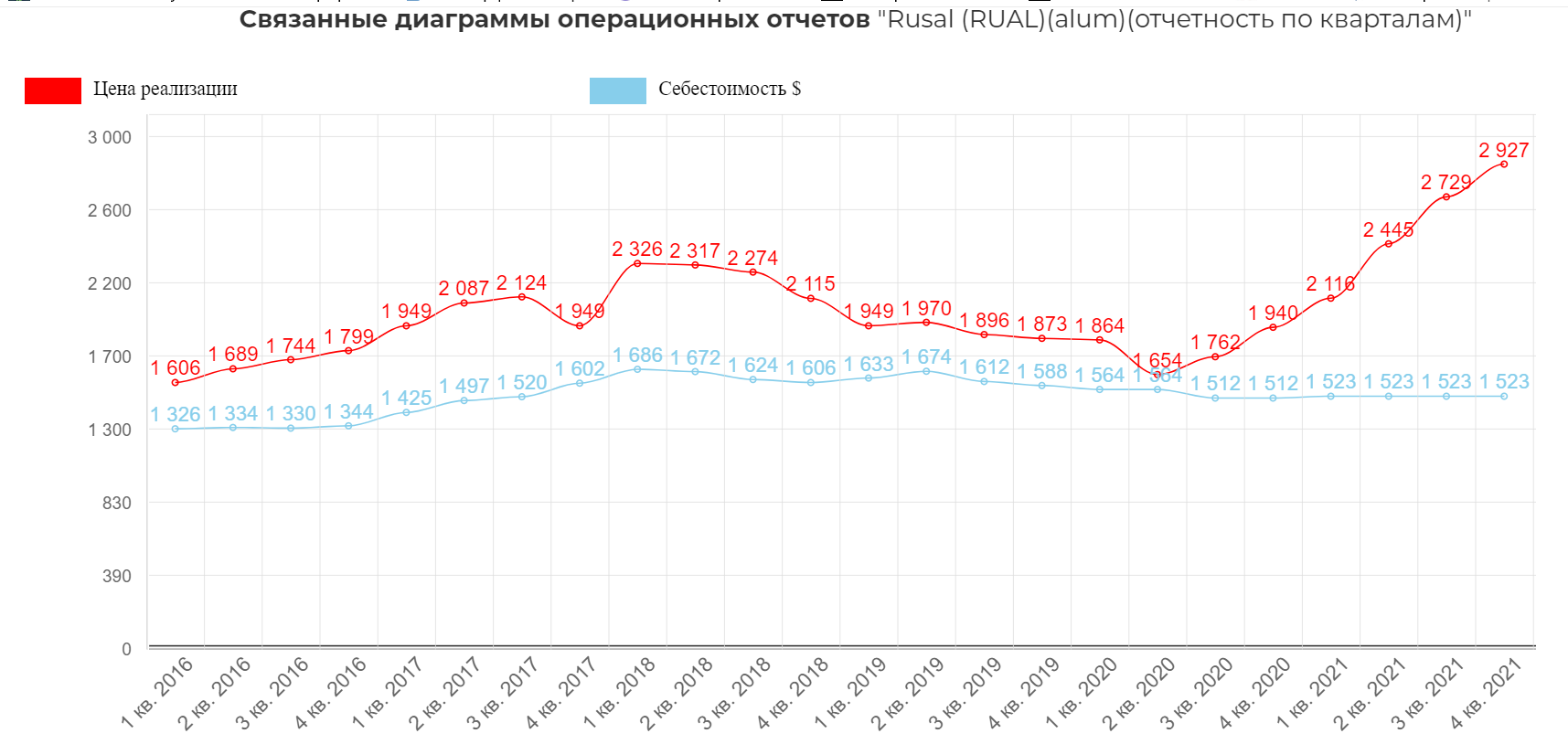

Русал

Итог.

История циклична, и опять Америка богатеет на войне в Европе, причем руками вроде бы умных людей. Многоходовочка....только уже кого? Байдена?

Техосмотр я начинаю в субботу и заканчиваю в воскресенье. Обычно за выходные не бывает никаких изменений, но в этот раз часть обзора я переписывал 3 раза. Вот и на обед воскресенья главные новости такие.

"Запад постарается сохранить в SWIFT российские банки, обслуживающие поставки энергоносителей, чтобы не допустить дефицита топлива на мировых рынках и роста цен на него — Белый дом."

Т.е. вал долларов будет продолжать идти и достаточно будет отказаться от бюджетного правила и тогда возможно обойдется даже без замороженного резерва ЦБ.

"По состоянию на 18 февраля международные резервы Банка России составляли эквивалент $643 млрд (они размещены в активах, номинированных в различных валютах, а также в золоте), сообщал ЦБ. На 1 февраля $311 млрд резервов были размещены в ценных бумагах иностранных эмитентов, $152 млрд — в наличной валюте и депозитах в банках за рубежом.

Еще $132 млрд хранилось в золоте на территории России (почти 74 млн тройских унций), порядка $30 млрд — в резервах в Международном валютном фонде (МВФ) и специальных правах заимствования (SDR, расчетная единица МВФ). Эта часть резервов практически защищена от блокировки."

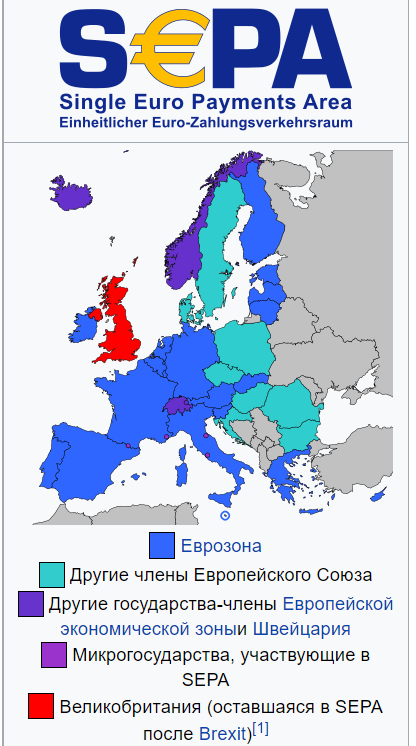

Про ситуацию SWIFT чуть подробнее.

Оказывается есть система SEPA. Единая платежная зона Евро (SEPA)-это инициатива Европейского Союза по интеграции платежей для упрощения банковских переводов, деноминированных в евро. Т.е. говорящие голов политиков делают вид, что лютуют, но по факту знают, что есть замена.

Я решил посмотреть, как себя вели основные фишки ММВБ на Крымском событии. Сразу скажу, все было значительно проще и легче. Опытный инвестор скажет, что тогда перед событиями 2014 рынок не вырос так сильно и будет прав. Основной наш экспортный ресурс был на тех же уровнях, что и сейчас, но через время ситуация полностью отзеркалилась. Проверни такое, как сейчас до пандемии...страна бы загнулась.(ну или бюджет бы точно не сошелся)

Легендарное сражение за контроль над рублем и мемчик с Эльвирой в стиле "Любишь-отпусти". Тогда всей биржей выкупали любой пролив вниз...было жутко от ситуации, когда ты зарабатываешь на обесценении своей валюты, одновременно беднее. Потом курс отпустили и задавили ставкой.

Про акции.

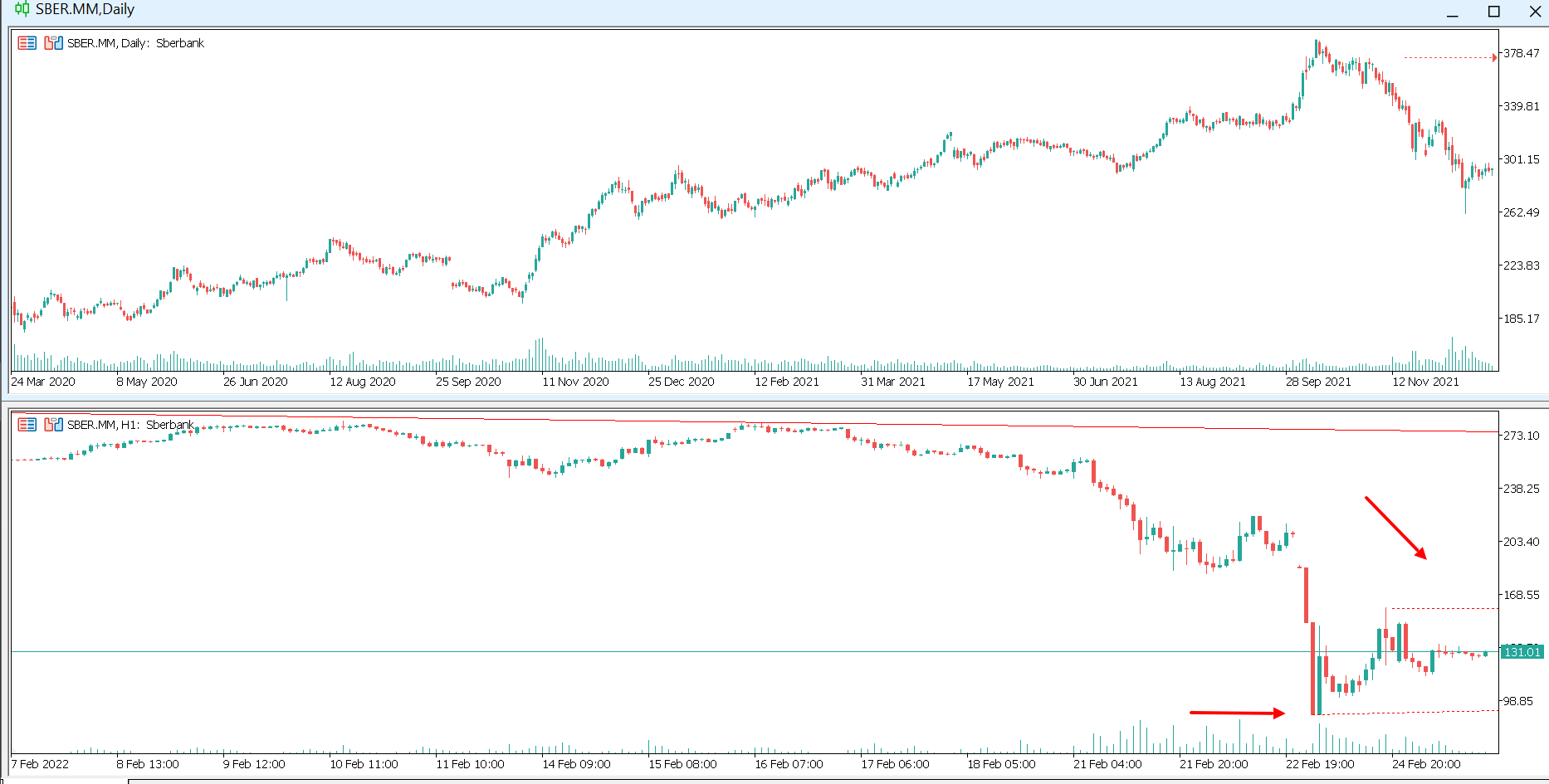

Сбербанк в прошлый раз тоже больше всех получил. Восстановление только к концу 2015.

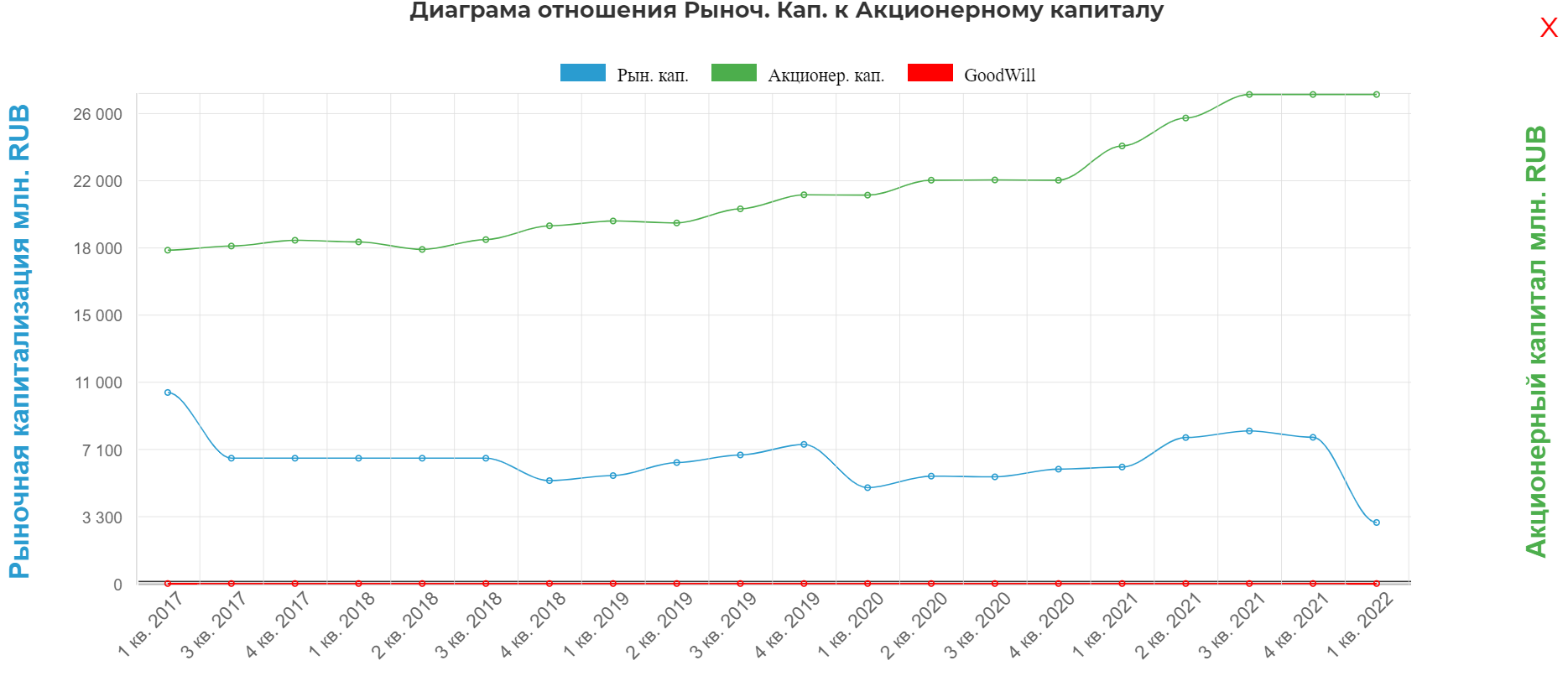

Аномальное падение капитализации относительно капитала, хотя с четом санкций и большой вероятности отмены дивидендов, вполне понятно.

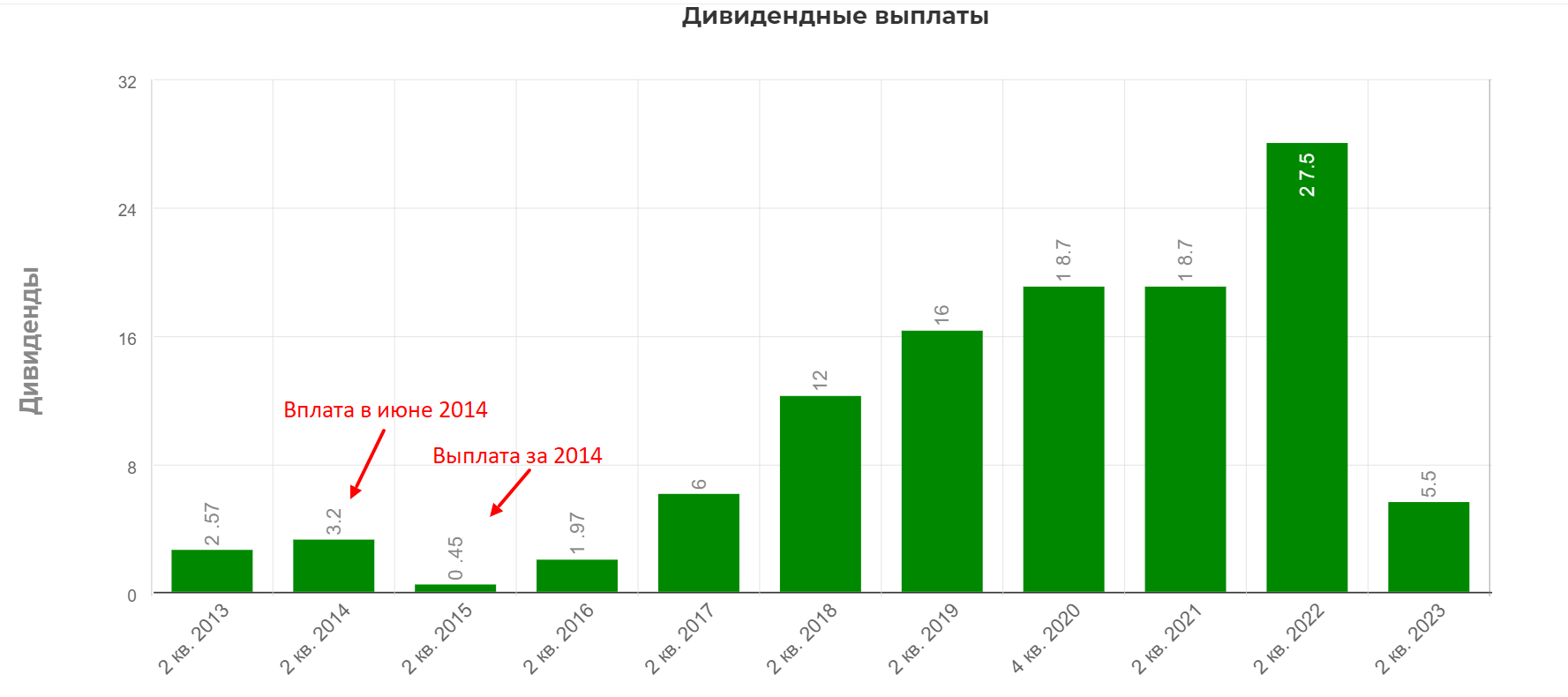

В 2014 году Сбербанк сохранил дивидендные выплаты. Отсечка была 11 июня 2014. Но в 2014 банк логично испытывал давление на ЧП из-за переоценки активов и тд, что уменьшило прибыль. Но заплатили даже скромные 0,45р. Есть небольшие надежды, что дивиденды сохраняться, а потом будет резкое падение....но если честно надежд мало :(

Здесь и далее указаны именно кварталы отсечек под дивиденды.

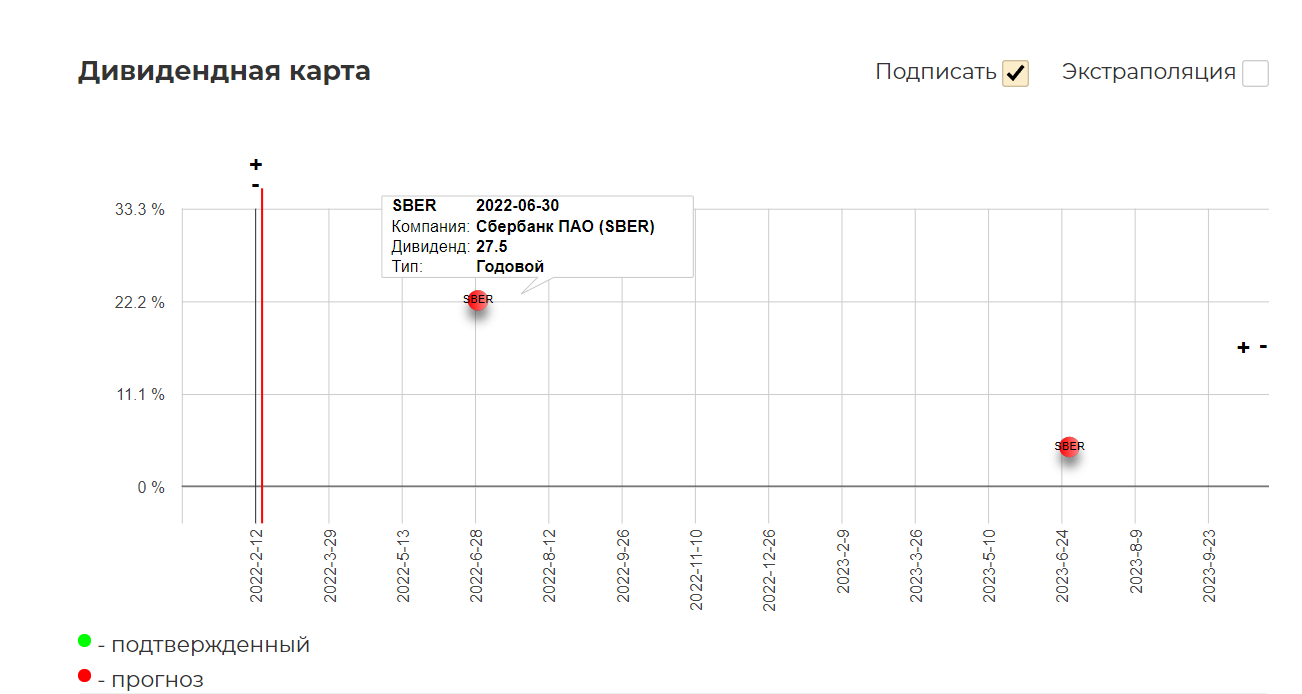

Пока так...дивы надежды.

Технически все еще слишком мало, но если смотреть 2014, то восстановление не скоро. Развернуть могут быстро на новости о том, что Сбербанк не отключат от SWIFT.

У ВТБ восстановление уже к концу 2014. В этот раз мне кажется будет сложнее....

ВТБ точно не будет платить дивов, тут нужна будет работа над спасением капитала. (в плане нормативов)К слову, выше капитала никогда и не торговались.

В итоге мне кажется финансовый сектор будет страдать больше всех. Вероятно Тинек и независимые брокеры расцветут.

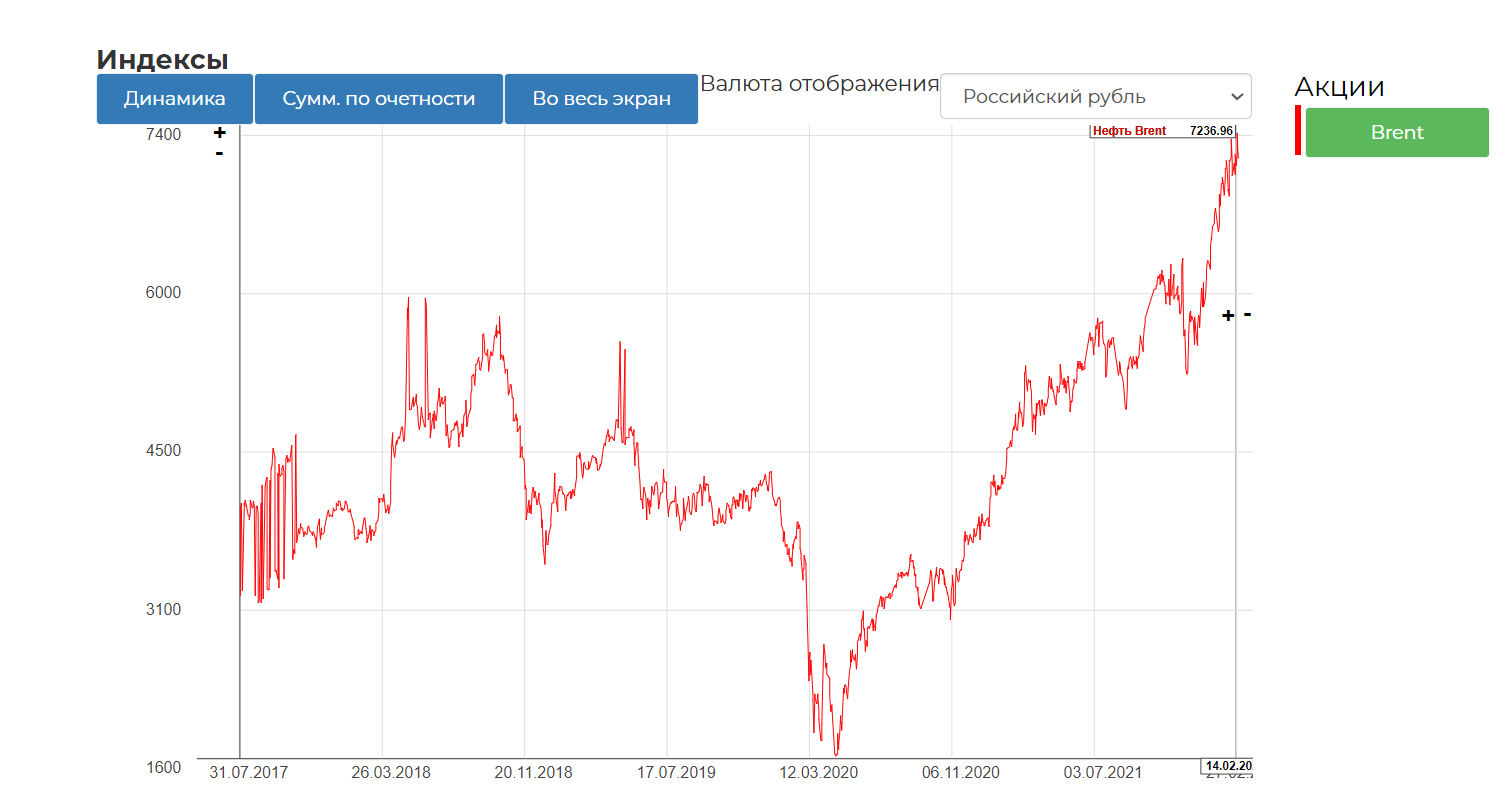

Нефтегаз.

Сектор считаю самым перспективным на отскок с защитой от девала.

Газ без комментариев.

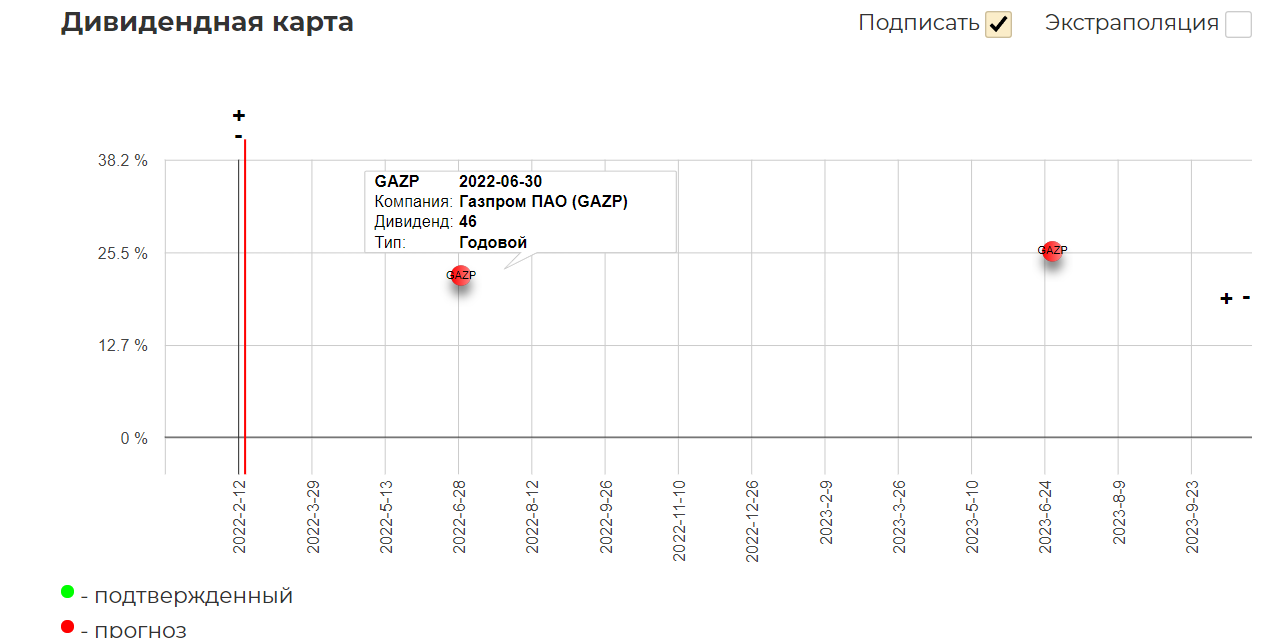

Газпром в 2014 все еще был в легендарной пиле, пока не заявил о желании перейти на дивиденды в размере 50% ЧП. Реакция скорее умеренная.

Дивиденды выплатили по классике.

Учитывая сложность ситуации можно ожидать всякого, но пока так.

Трендовые пунктиром так как считаются слабыми.

Роснефть почти никак не отреагировала на события, правда перед этим и не выросла так сильно как в 2021. Активная фаза роста началась лишь в 2016.

Исторически тоже выгодно покупать ниже капитала.

Дивиденды были.

Рисуется слабенький уровень сопротивления.

На Лукойле кризис даже сразу и не нашел... очень быстрое восстановление. Видимо отсутствие государства в капитале.

Выше капитала Лукойл торговался редко.

Дивиденды летом 2014 были.

Компания прилично потратилась на долю в Шах Дениз, но я так и не нашел подробности сделки. Пока дивиденды такие.

Традиционная для сектора ТАшка.

Татнефть скромные -15%. Считай и не было ничего.

Давно не были ниже капитала.

Нефтянка кстати хорошо отжалась и вслед за ней TATN.

Никаких проблем с дивидендами.

Ожидания по дивидендам такие.

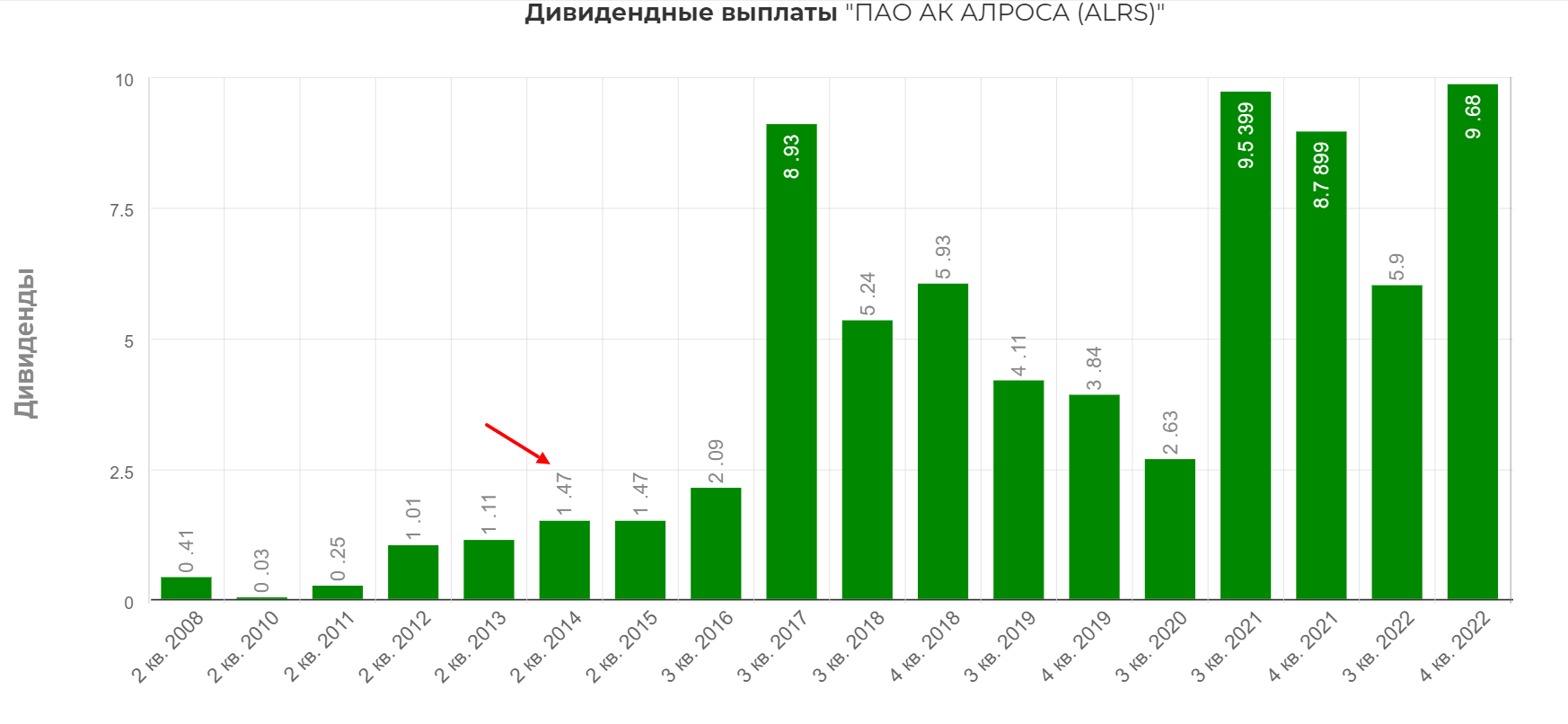

Алроса.

Каждый раз когда я смотрю на поведение котировок в 2014, мне кажется что там ничего не было. А ведь в 2021 это считалось ого-го! Обратите внимание как быстро экспортер восстановился.

Дивиденды платили твердо и четко...правда мало.

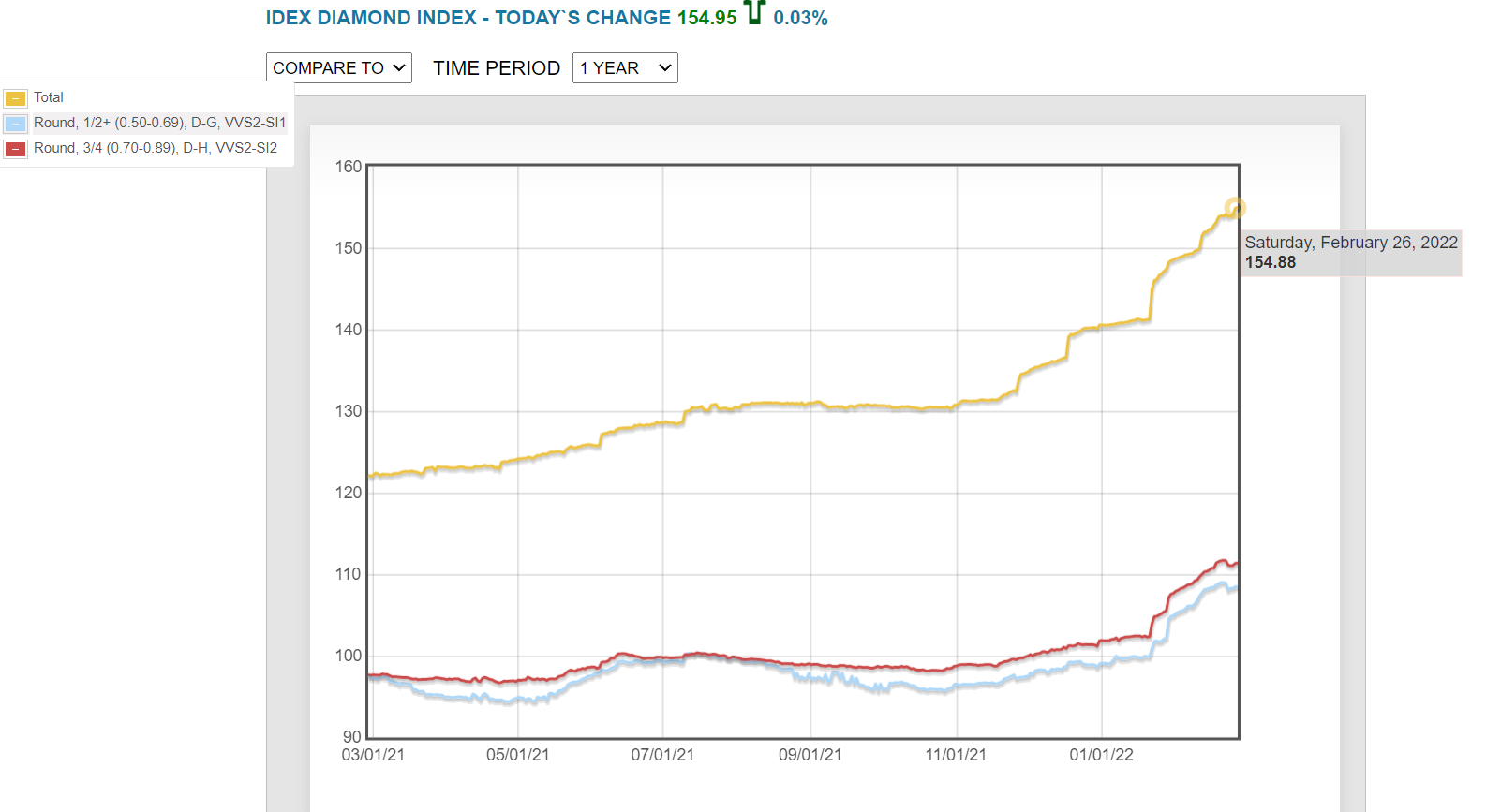

Алмазный индекс растет каждый день. Нижние полоски это алмазы Алросы.

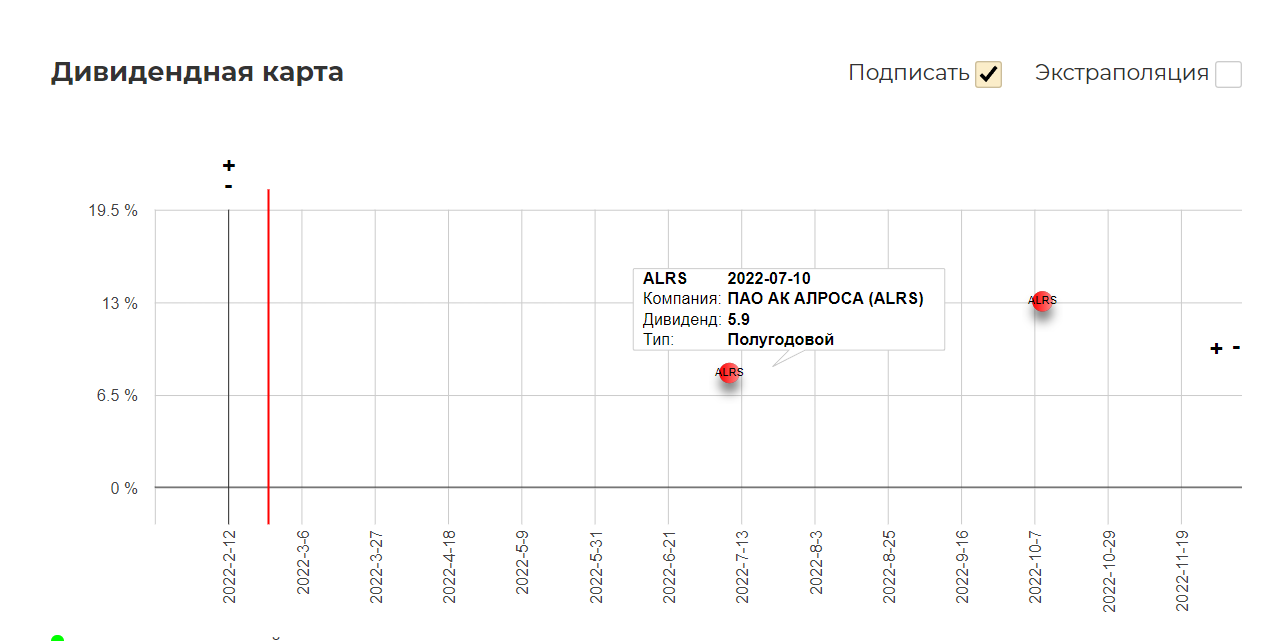

Текущие дивиденды пока такие, вероятный курсовой рост в 1ом полугодии 2022 я не закладывал. Суммарно 16-20 рублей до конца года.(при росте доллара, дивиденды за 1ое полугодие с выплатой к концу 2022 будут значительно выше выше)

Техника сложная, что-то тут надежное выделить сложно.

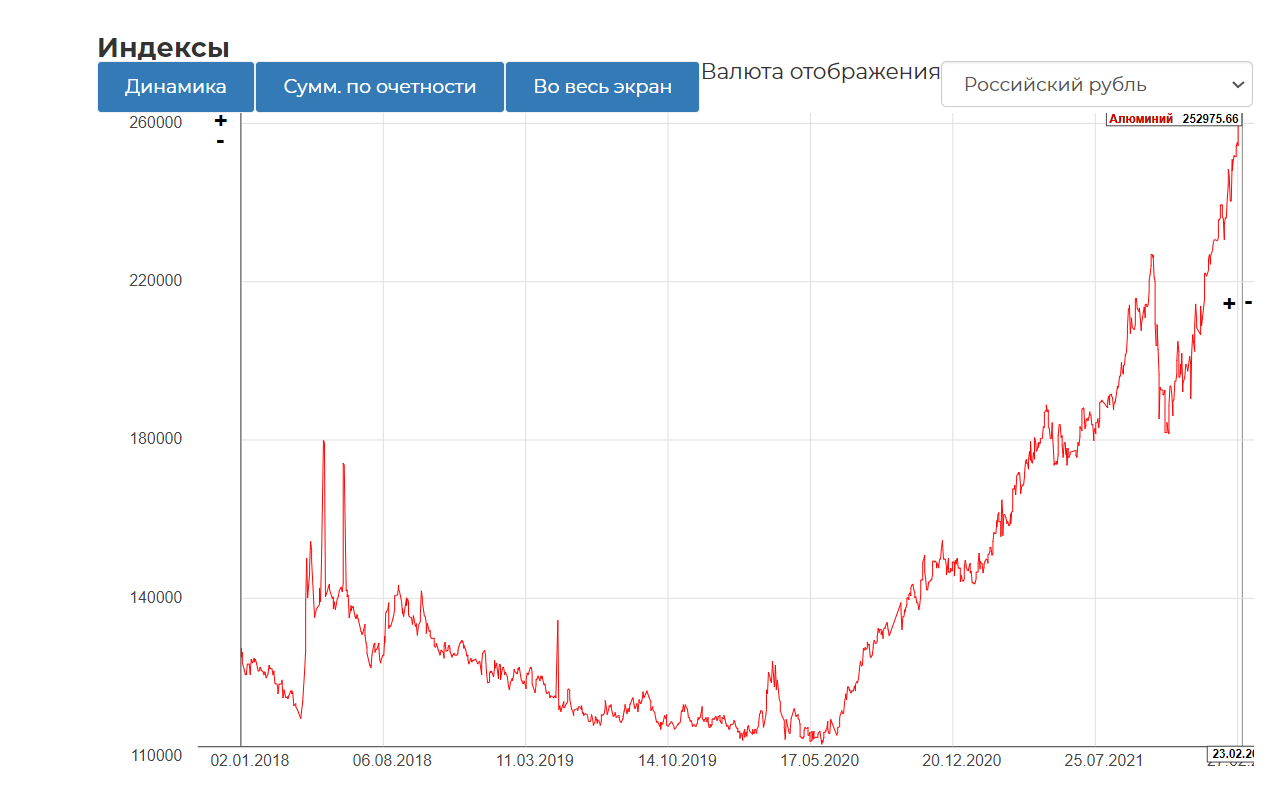

Русал сразу выпустили из клетки, объявив, что алюминиевая отрасль в бан точно не попадет ;) Опыт санкций 2018 помог. Алюминий в рублях на невероятных высотах.

Долларовый вал ждет компанию.

Типичная картина по технике.

Итог.

Мы видим, что отключают не всю страну от системы SWIFT, а только ряд банков. Это сохранит возможность получать валюту и гасить рост доллара. Лишь бы Минфин и ЦБ не подвели...

Лучшим выбором сейчас выступают экспортеры с уникальной продукцией, которую сложно заметить. В них мы увидим защиту от девала и какую-то див поддержку. Еще интересным вариантом выступают металлурги, но добить их не успеваю. Есть надежда, что завтра торги не откроют. Для себя выбрал цели в широком нефтегазе(голубые фишки плюс Башнефть с саратовским НПЗ), металлургах и Алросе.

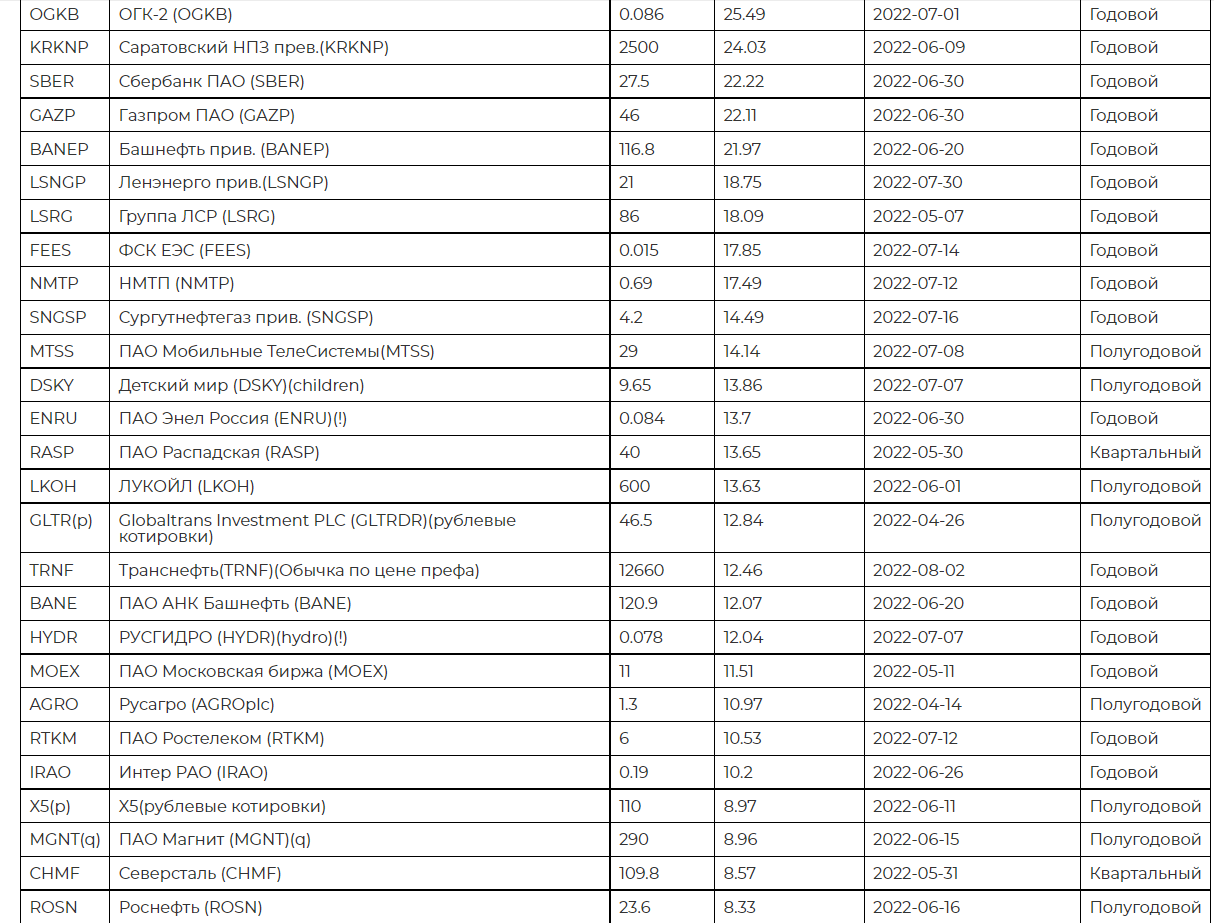

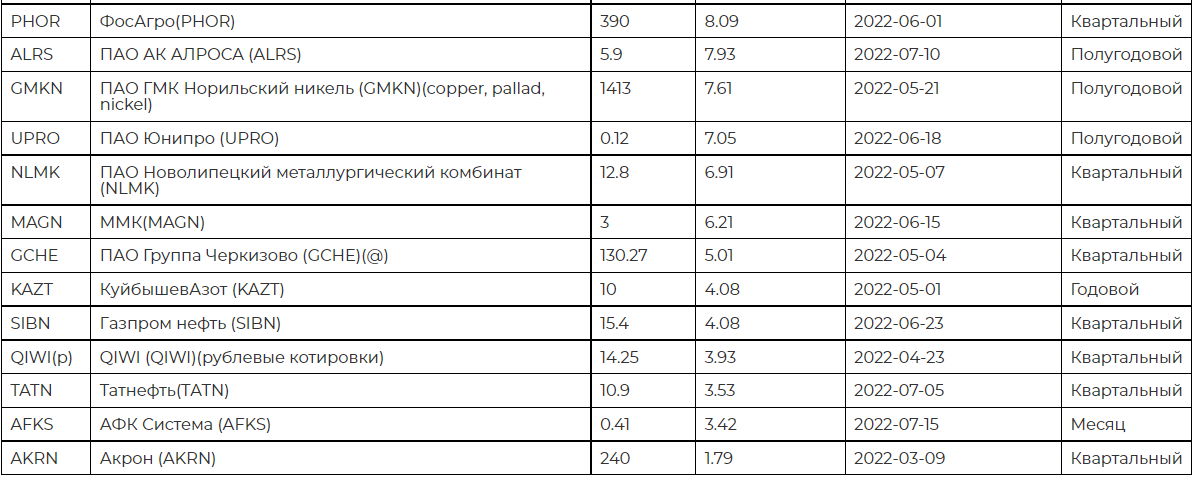

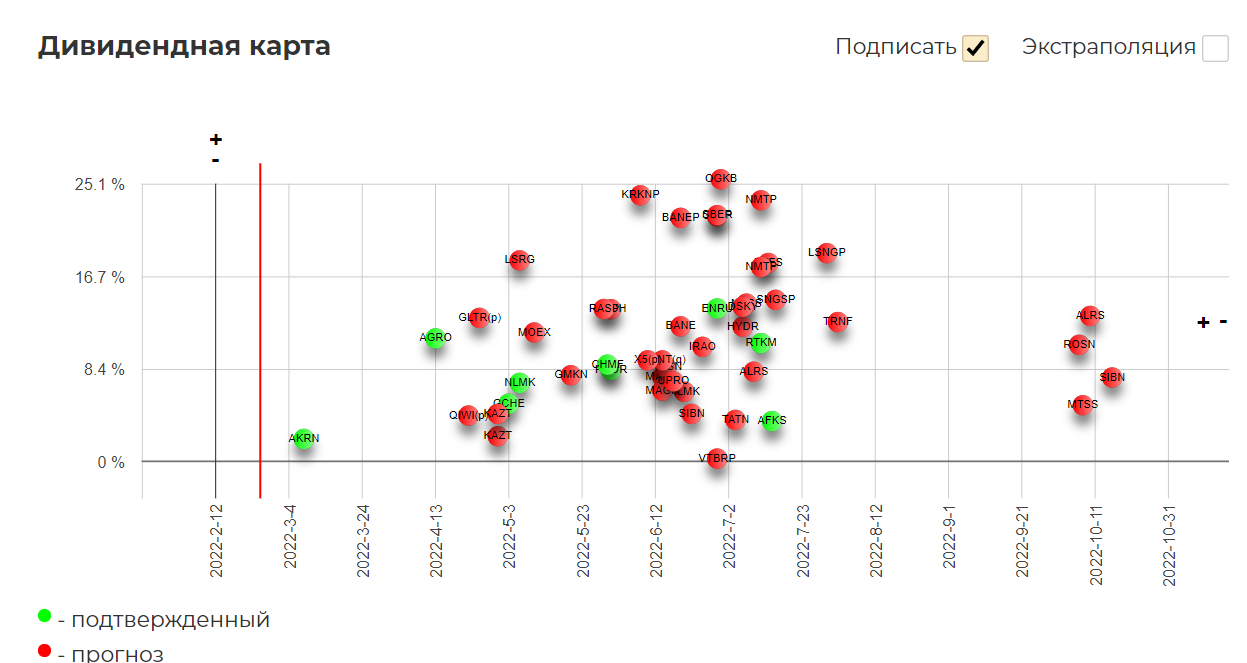

Общая таблица дивидендов:

PS: пока писал вышла новость:

Украина согласовала проведение переговоров в Гомельской области, российская делегация едет на место, сказал ее руководитель Мединский — Риа

Надеюсь наконец договорятся.

Полезные ссылки

Жека Аксельрод