17 февраля 2022, 16:39

Alliance Resource Partners, L.P. (ARLP). Обзор финансовых показателей за 4-й квартал 2021 г. Прогноз на 2022 г.

Кто еще не знаком с компаний могут прочитать первый обзор о ней, где я подробно рассказал об этой компании.

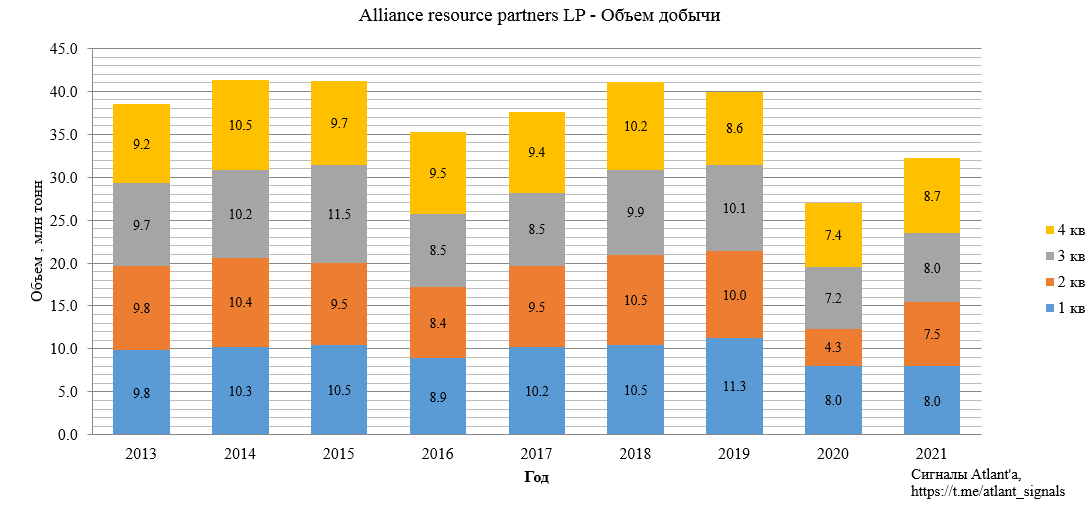

Добыча в 4-м квартале составила 8,7 млн тонн, что на 17% выше прошлого года. Относительно предыдущего квартала рост составило 9%. Максимальная добыча за последние 9 кварталов.

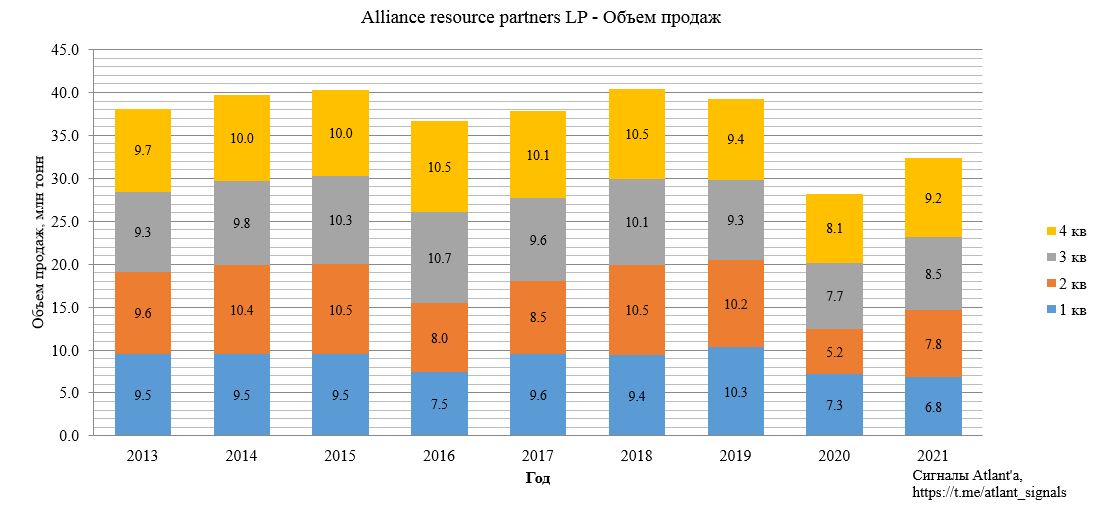

Объем продаж составил 9,2 млн тонн, что на 14% выше, чем годом ранее, и на 8% выше, чем в предыдущем квартале. Компания планирует продажи на 2022 год в диапазоне 35,2-36,7 млн тонн, что в среднем дает по 9 млн тонн.

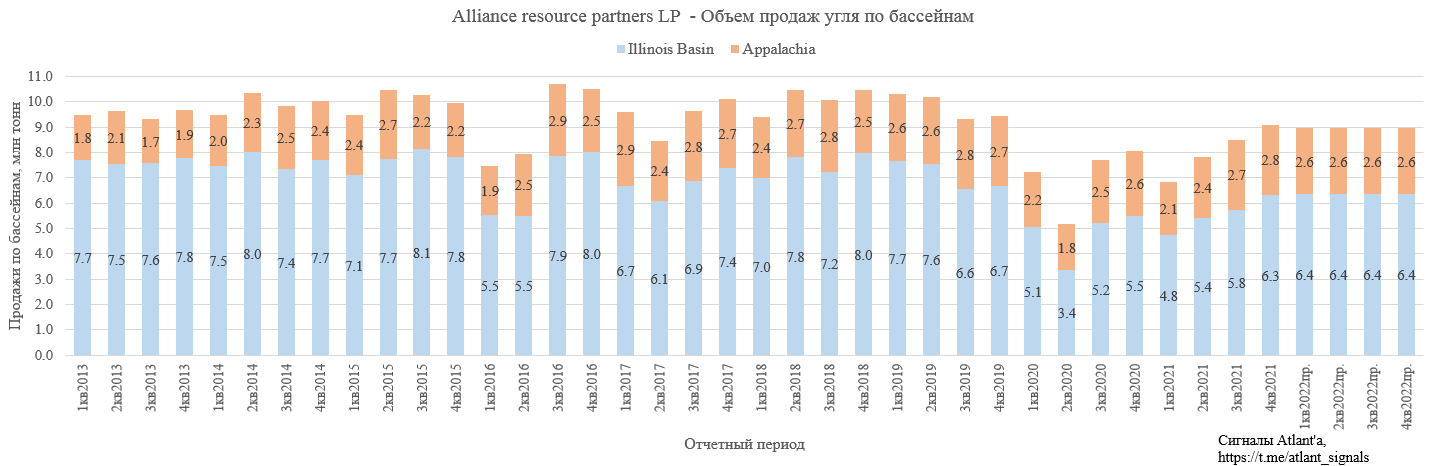

Распределение продаж по бассейнам выглядит следующим образом.

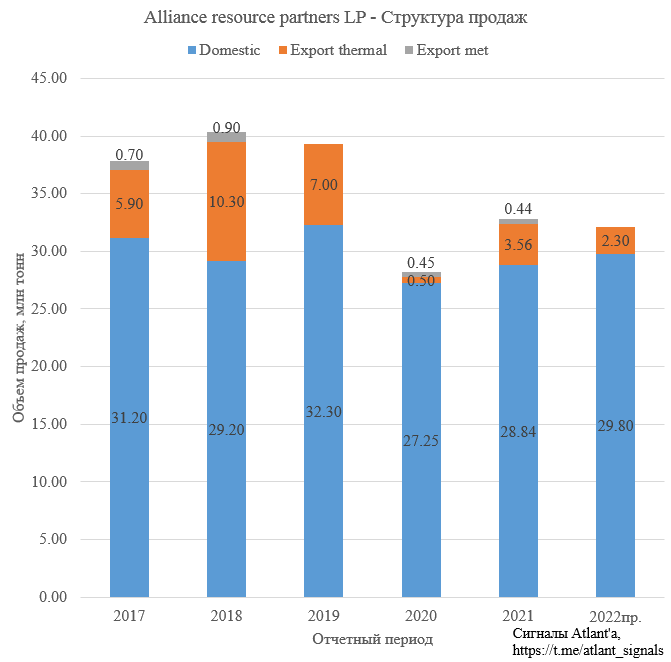

На 2022 год компания уже законтрактовано 29,8 млн тонн для продажи в США и еще 2,3 млн тонн на экспорт. До конца года будут заключены договора еще примерно на 4 млн тонн, которые будут по более высоким ценам, так как на этот год большая часть угля было законтрактовано до основного ралли в США. Не исключено, что часть из этого также уйдет на экспорт.

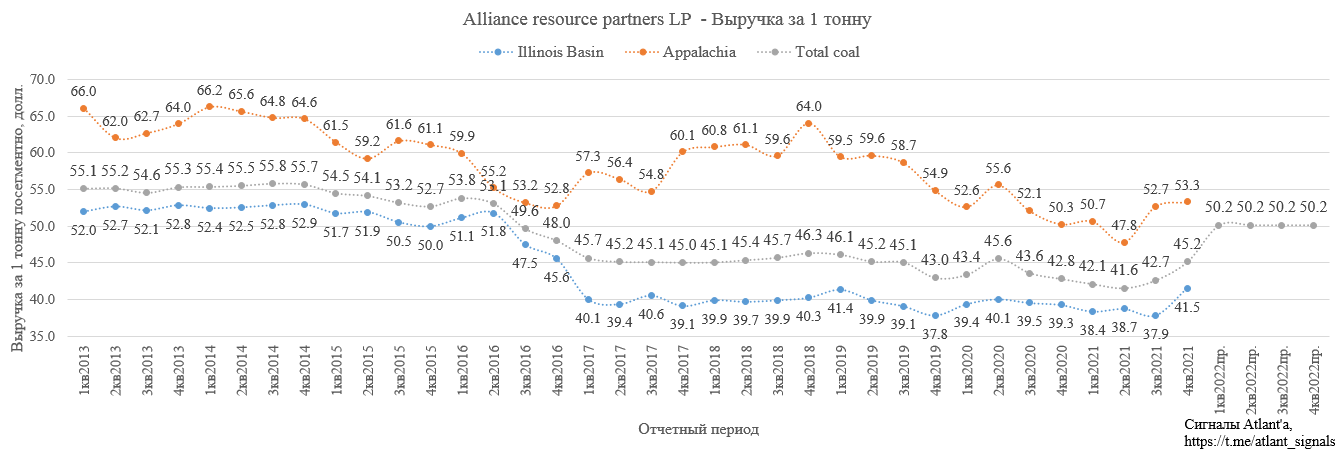

В 4-м квартале выросли цены реализации в обоих бассейнах. Средневзвешенная цена реализации угля по компании составила 45,2 доллара за тонну и выросла на 6,0% относительно предыдущего квартала и на 5,6% относительно прошлого года. Компания ожидает, что ср. цена реализации в 2022 г. составит 49,05 — 51,25 за тонну, если брать середину диапазона, то цена будет 50,15 долл., что выше последних пяти лет, но в 2016 и ранее цены были выше.

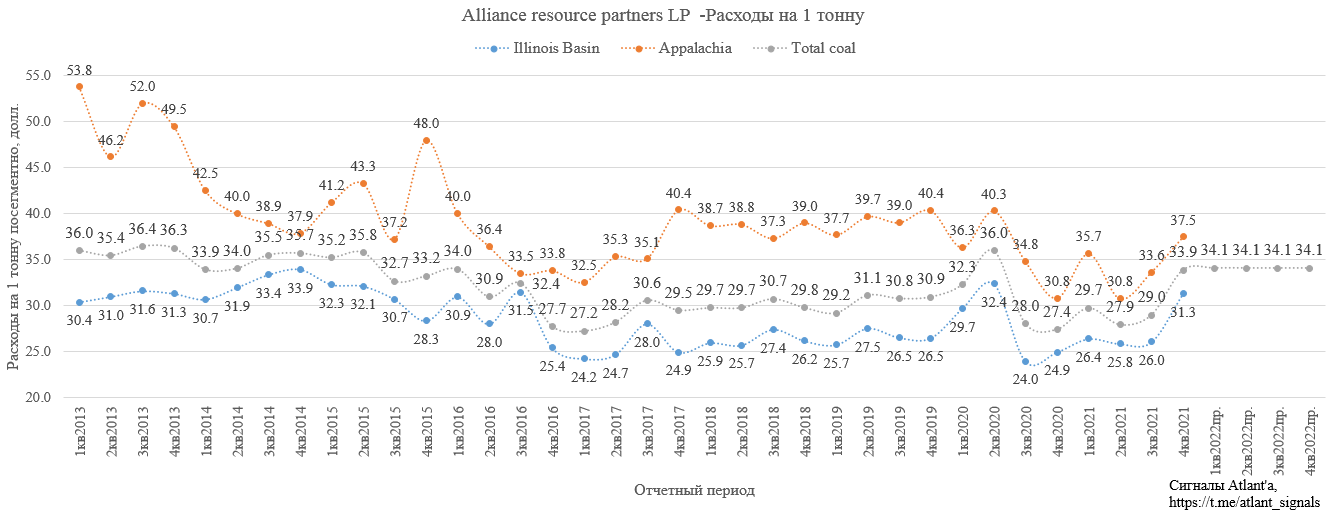

Расходы на 1 тонну угля выросли на обоих бассейнах, так как начинает сказываться инфляция, в том числе в стоимости рабочей силы. В 4-м квартале ср. расходы на 1 тонну выросли до 33,9 долл. Компания ожидает, что ср. расходы в 2022 г. составят 33,15 — 35,00 за тонну, если брать середину диапазона, то цена будет 34,08 долл.

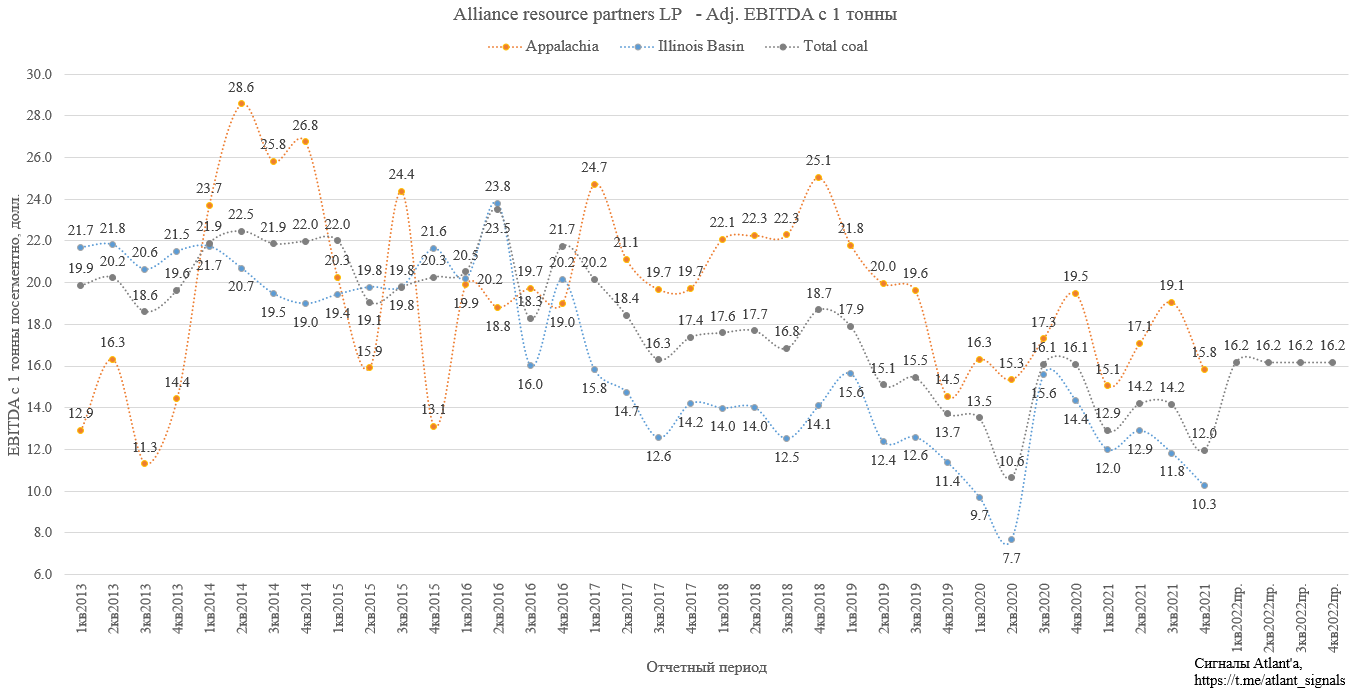

Средневзвешенная EBITDA угольного дивизиона с одной тонны составила 12,0 долл. и снизилась на 13,2% относительно предыдущего квартала и снизилась на 28,5% относительно прошлого года. Снижение связано с ростом себестоимости.

В 2022 году ожидается рост EBITDA с одной тонны до 16,2 долл. за тонну.

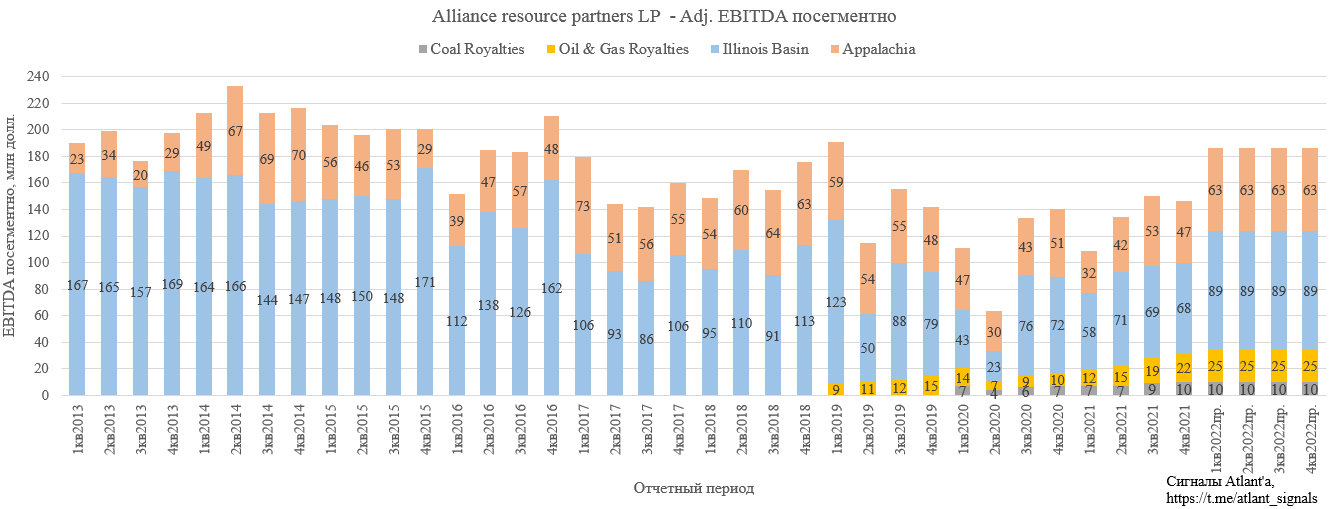

В итоге скорр. EBITDA от сегмента угольной добычи в 4-м квартале составила 47 и 68 млн долларов в бассейнах Appalachia и Illinois соответственно.

На снижение показателя EBITDA угольного дивизиона также повлиял выкуп угольного контракта на сумму 11,8 млн долларов США, что позволит продавать уголь по более высокой цене с поставкой в тоннах в течение 2022 года, и 6,8 млн долларов США неблагоприятных актуарных и неденежных актуарных корректировок, которые традиционно проводятся в конце года.

Стоит отметить, что в связи с новой волной COVID-19 были проблемы и с поставками угля заказчикам, в результате чего в конце 2021 года не было доставлено 196 600 тонн угля. Эти задержки сократили доходы от угля на 16,5 миллиона долларов, показатель EBITDA на 8,9 миллиона долларов и чистую прибыль на 7,1 миллиона долларов в течение 4-го квартала 2021 года. Компания ожидает, что эти тонны будут доставлены в первом квартале.

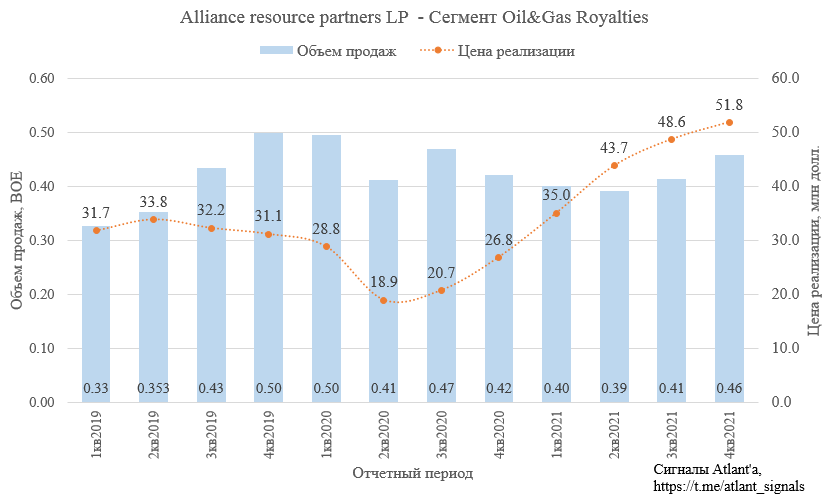

Продолжающийся рост цен на нефть и газ в течение квартала 2021 года привел к тому, что скорр. EBITDA сегмента «Oil&Gas Royalties» выросла на 17,2% до 22,4 млн долларов по сравнению с предыдущим кварталом. По сравнению с 4-м кварталом 2020 года скорр. EBITDA выросла на 118,5%.

Начиная с 1-го квартала 2021 года, компания выделила в публикации отдельно сегмент "Coal Royalties". Раньше доход от данного вида деятельности включали в сегмент угольного бизнеса. В 4-м квартале 2021 года скорр. EBITDA этого сегмента составила 9,9 млн долл. Годом ранее скорр. EBITDA была равна 7,0 млн долл., а в предыдущем квартале - 9,2 млн долл.

Выделение в отдельный сегмент сделано для того, чтобы показать, что компания имеет доход не только от добычи угля, но и от роялти. Тем самым Alliance resource partners надеется улучшить свой ESG рейтинг, что позволило бы осуществлять заимствование по более низким ставкам. Менеджмент заявляет, что если ты занимаешься только угольным бизнесом, то кредиторы готовы выдавать займ только по двузначной ставке, поэтому необходимо показать, что компания имеет диверсифицированный бизнес, чтобы осуществлять заимствование по более низким ставкам.

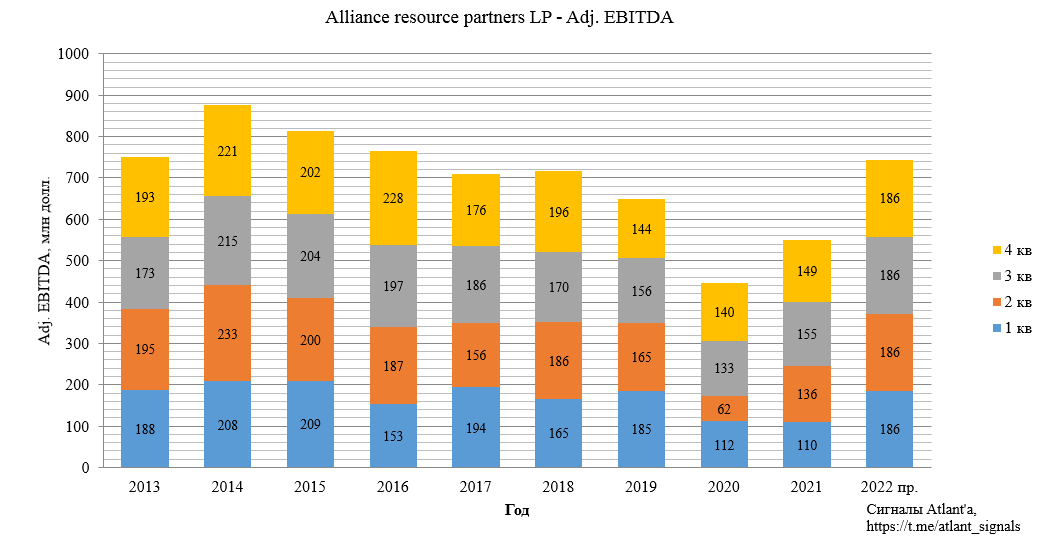

Посегментно показатель EBITDA представлен на диаграмме ниже. В 2022 году общая скорр. EBITDA компании может выйти на максимумы последних 5-и лет.

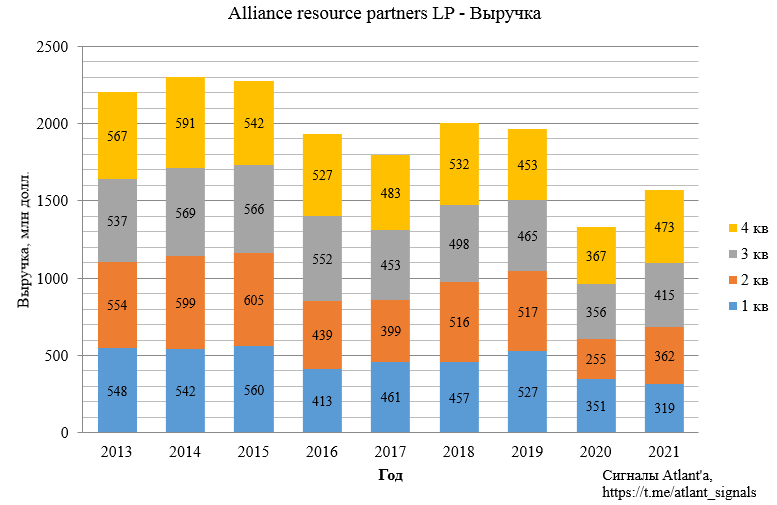

Выручка в 4-м квартале составила 473 млн долл., что на 29,2% выше, чем годом ранее и на 14,0% выше, чем в предыдущем квартале.

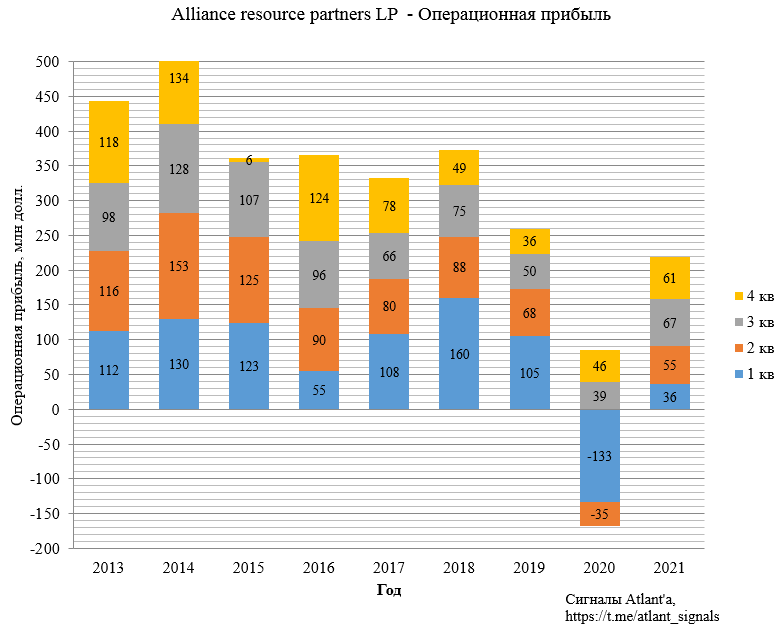

Операционная прибыль в 4-м квартале составила 61 млн долл. что на 34,1% выше, чем годом ранее и на 8,4% меньше, чем в предыдущем квартале.

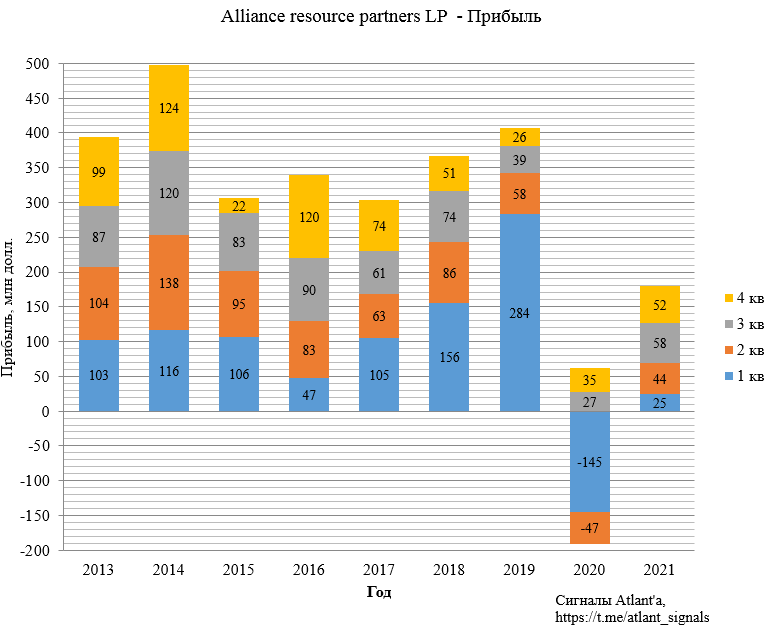

Прибыль составила 52 млн долларов, что на 49,5% выше, чем годом ранее и на 9,1% ниже, чем в предыдущем квартале.

Скорректированная EBITDA составила 149 млн. долл. Рост на 6,2% относительно прошлого года, и на 3,8% ниже относительно предыдущего квартала.

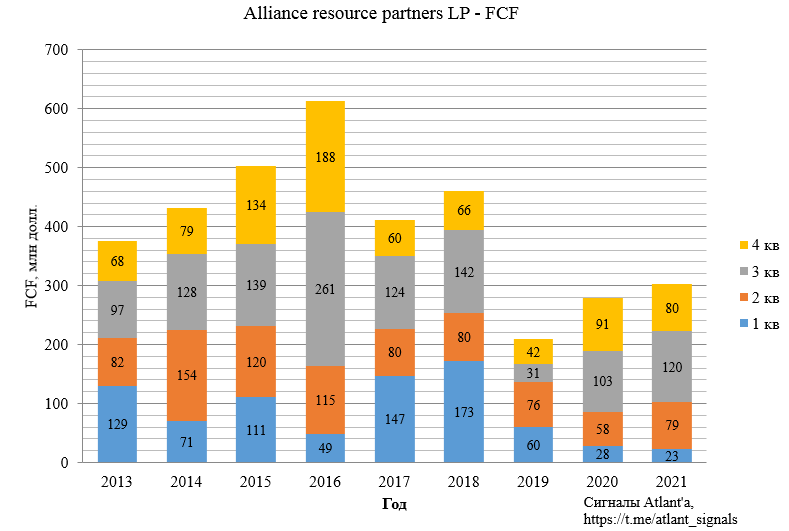

Свободный денежный поток составил 80 млн долл., что на 11,2% меньше относительно прошлого года, и на 33,3% меньше относительно предыдущего квартала. Снижение вызвано покупкой новых лицензионных участков на добычу нефти и газа за 30,9 млн долл. в октябре.

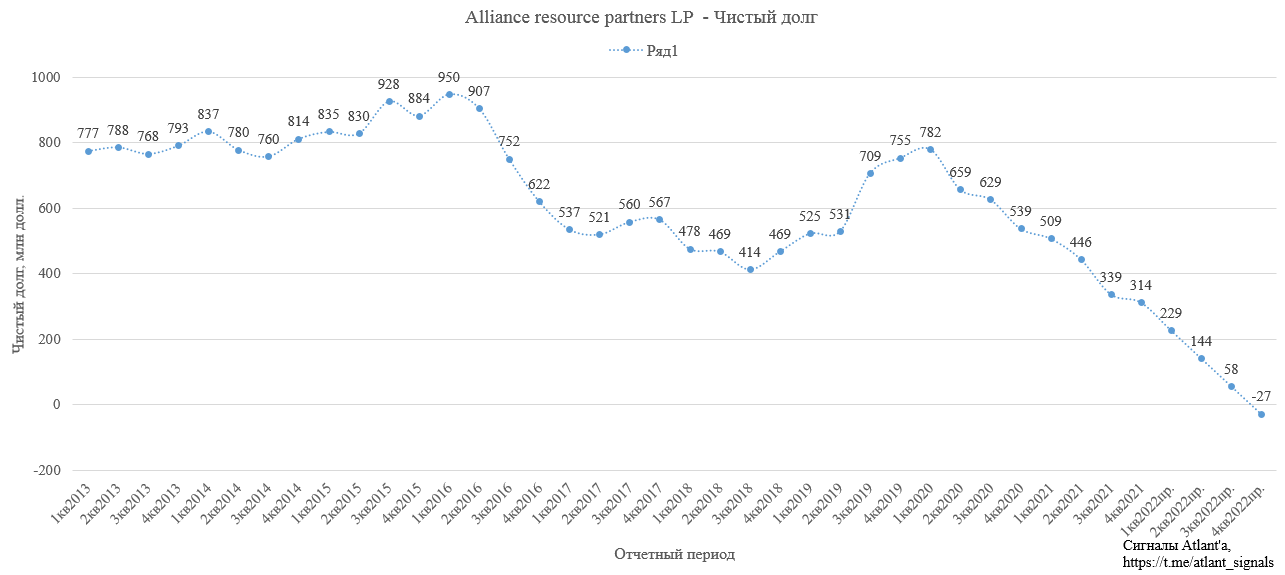

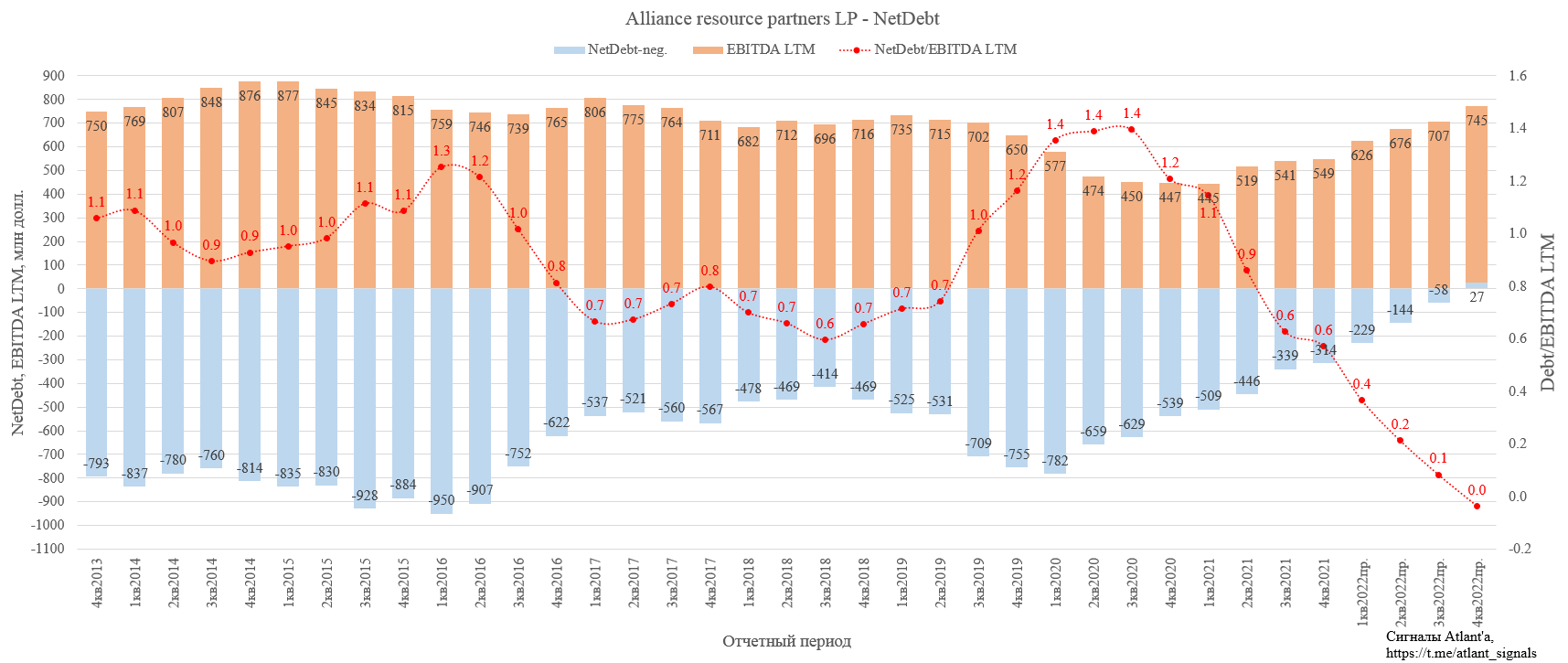

На конец 4-го квартала чистый долг снизился еще до 314 млн долларов. Долг стал минимальным за много лет. К концу 2022 года скорее всего компания сведет чистый долг к нулю, если не будет приобретать какой-либо бизнес.

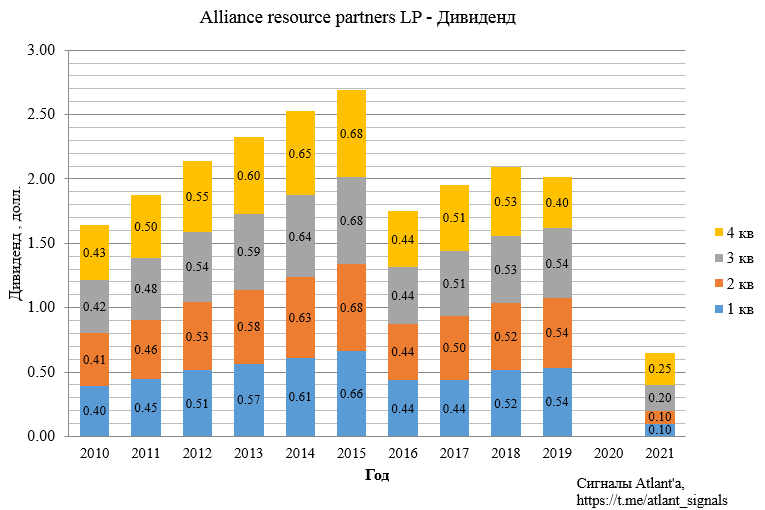

По итогам 4-го квартала компания приняла решение увеличить ежеквартальный дивиденд до 25 центов на акцию. Есть вероятность, что размер дивидендов будет еще увеличен в этом году.

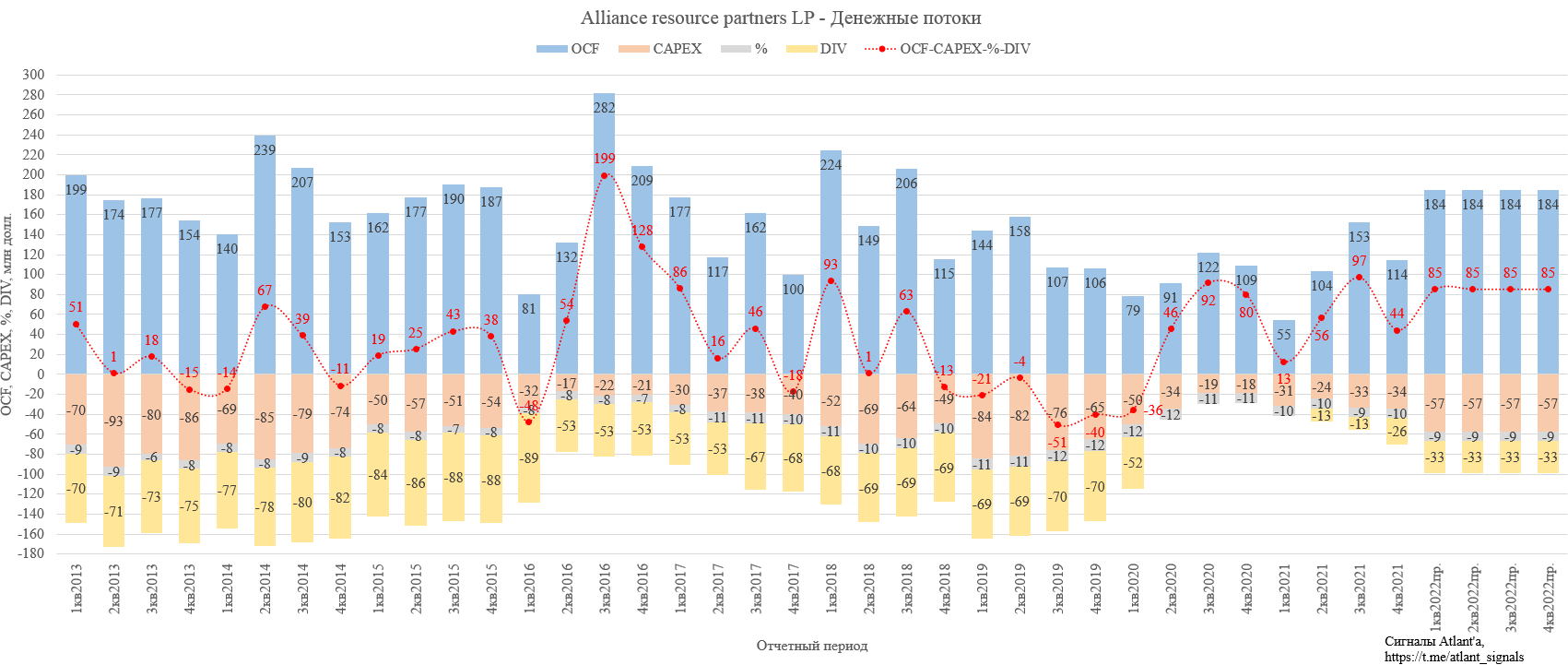

Прогнозный квартальный операционный денежный поток в 2022 г. составит около 184 млн долл. Капитальные затраты составят приблизительно 57 млн долларов, тогда FCF будет равен 127 млн. долларов. Компания на данный момент распределяет 30% от FCF акционерам в виде дивидендов, но может увеличить эту долю в будущем.

Отношение чистого долга к показателю EBITDA в конце 2022 г. будет равно нулю, благодаря высокому денежному потоку, и, как следствие, погашению долга.

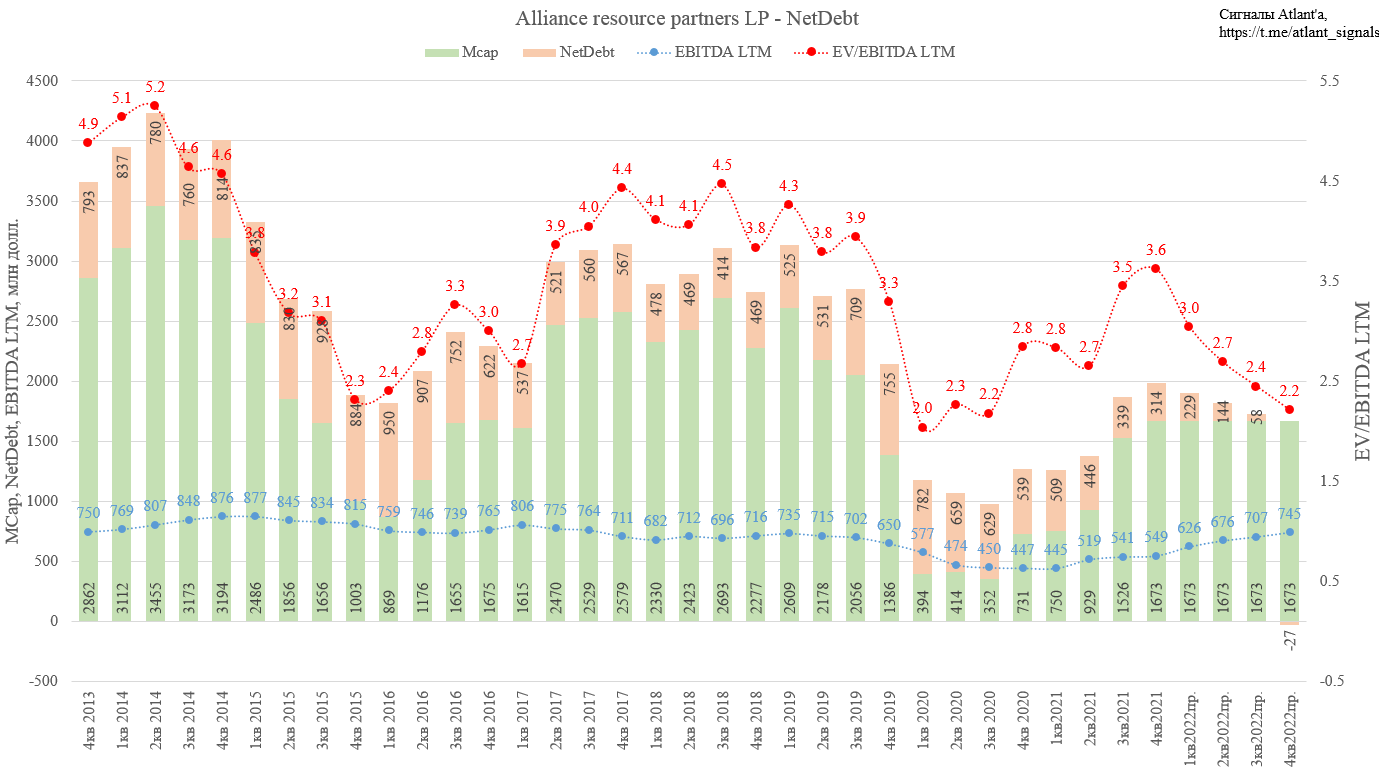

Напомню, что стоимость компании (EV) определяется как сумма рыночной капитализации (MCap) и чистого долга (NetDebt). При капитализации 1673 млн долларов и чистом долге 314 млн текущая стоимость компании составляет 1987 млн долларов. EBITDA LTM сейчас 549 млн долларов. Таким образом, мультипликатор EV/EBITDA LTM составляет 3,6, что в целом справедливо для сектора. К концу 2022 года EBITDA LTM вырастет приблизительно до 745 млн, а долг уйдет в отрицательную область (-27 млн). Тогда мультипликатор EV/EBITDA LTM составит всего 2,2 при текущих котировках 13,2 долл. Для возврата мультипликатора к справедливому значению 3,5 акции должны подорожать до 20 долл., что можно считать целевой ценой.

Теперь уделим немного внимания текущему положению дел в угольной отрасли США.

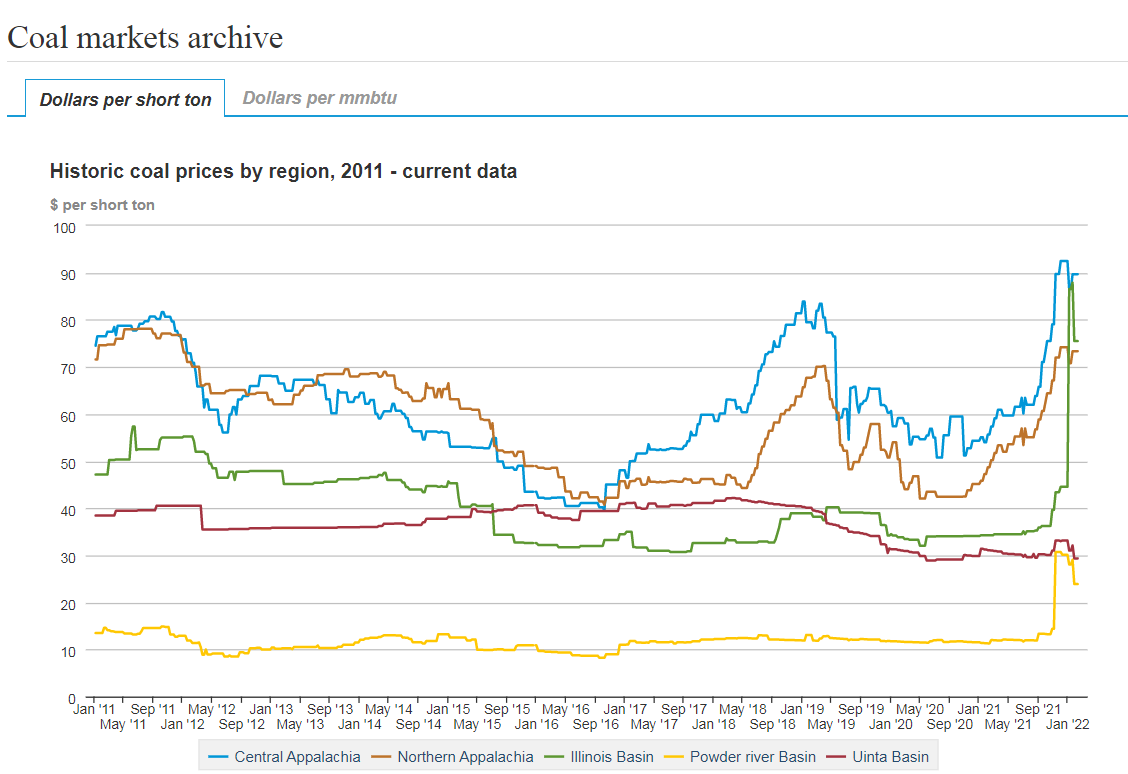

Спотовые цены в бассейне Illinois находятся на десятилетних максимумах.

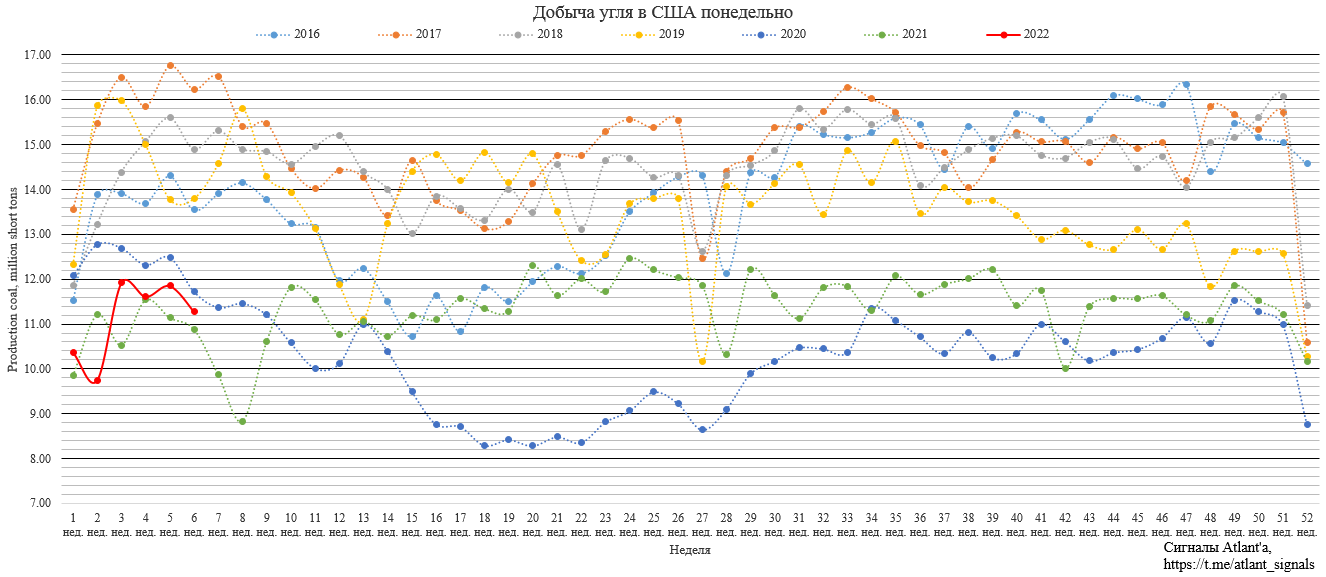

Текущая еженедельная добыча угля колеблется в диапазоне 11-12 млн тонн, что существенно ниже предыдущих лет, за исключением 2020 года, когда экономика и промышленность были парализованы во время пандемии. Более того, менеджмент компании заявляет, что в отрасли никто не вкладывается в разработку новых мощностей. Также мелькают новости о том, что тяжело найти работников в шахту, так как люди считают эту работу бесперспективной из-за зеленой повестки администрации Байдена.

С начала 2021 года восстанавливается объем электроэнергии, произведенной на угольных электростанциях. Однако ноябрь и декабрь выдались очень теплыми, поэтому потребление электроэнергии в эти месяцы были ниже, чем в предыдущие годы.

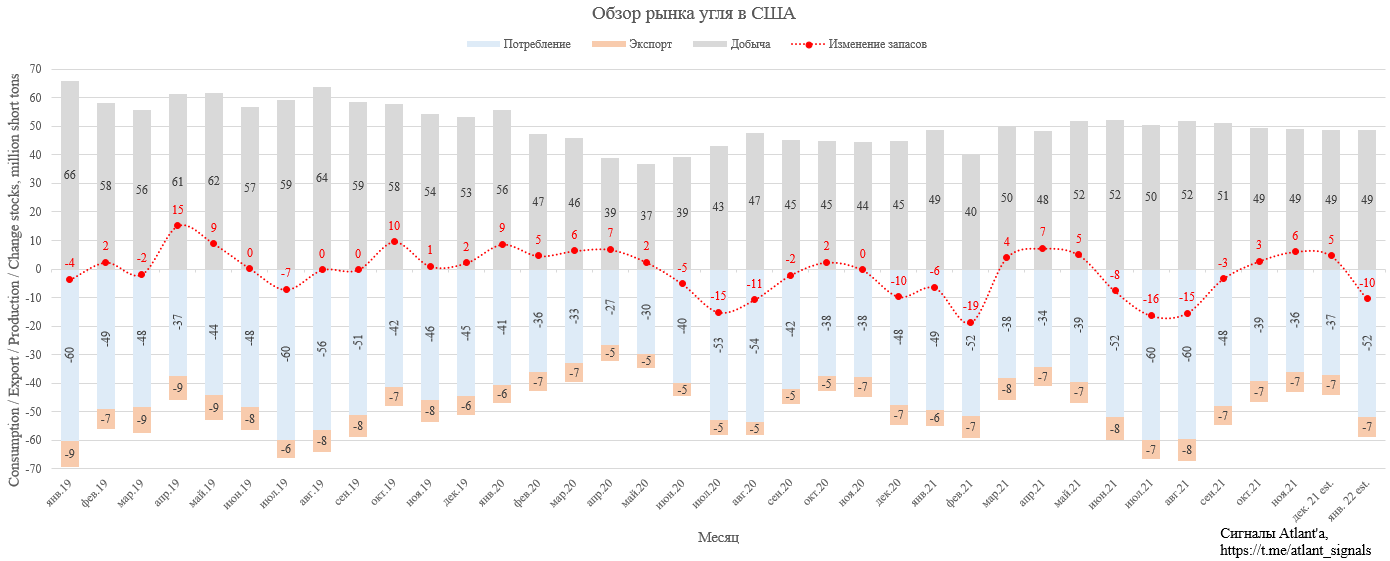

Баланс угля на рынке США выглядит следующим образом.

Если бы не теплые ноябрь и декабрь, то запасы угля на электростанциях бы были совсем небольшими.

Планирую держать акции дальше.

P. S. Еще больше обзоров компаний вы можете найти в моем Telegram-канале

Полезные ссылки

Aleksei Midakov