30 января 2022, 21:45

Техосмотр 30.01.2022 Смена новостного фона и как часто происходят коррекции в индексе с точки зрения статистики?

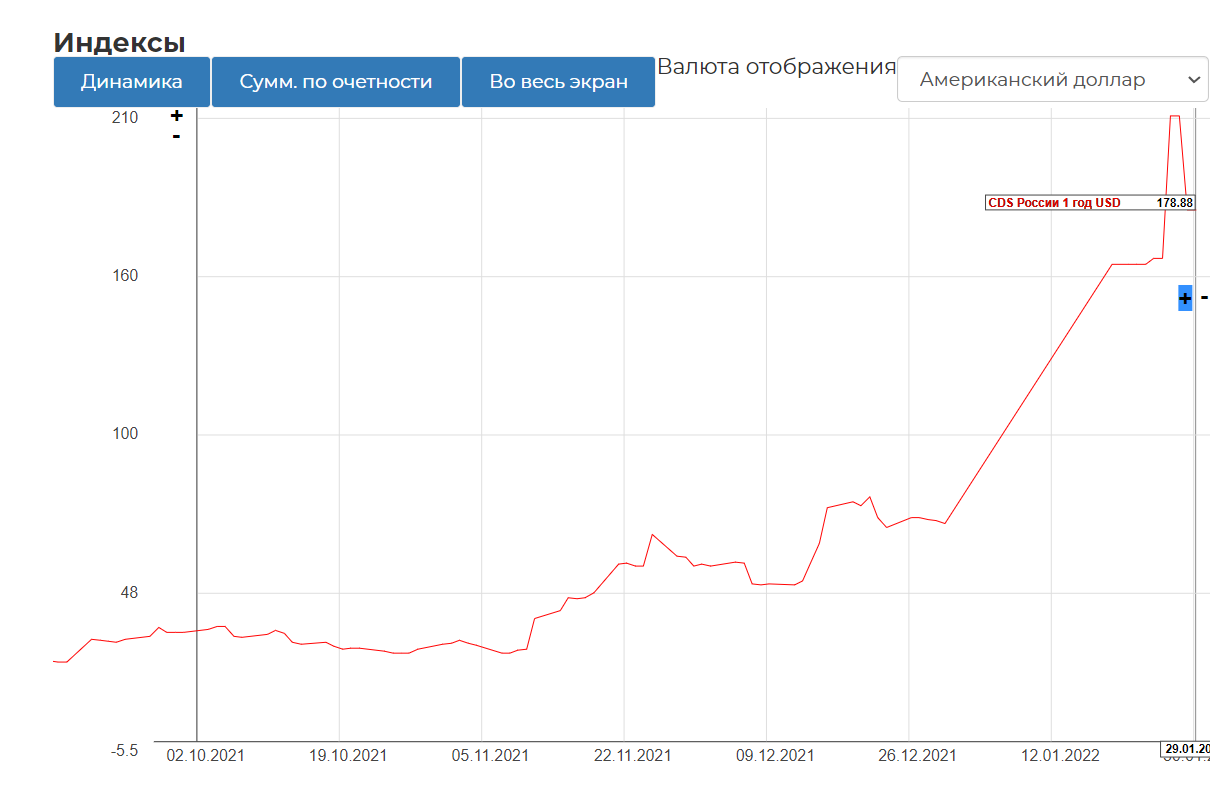

Смена новостного фона.

Как часто происходят коррекции в индексе с точки зрения статистики.(пила Шимко)

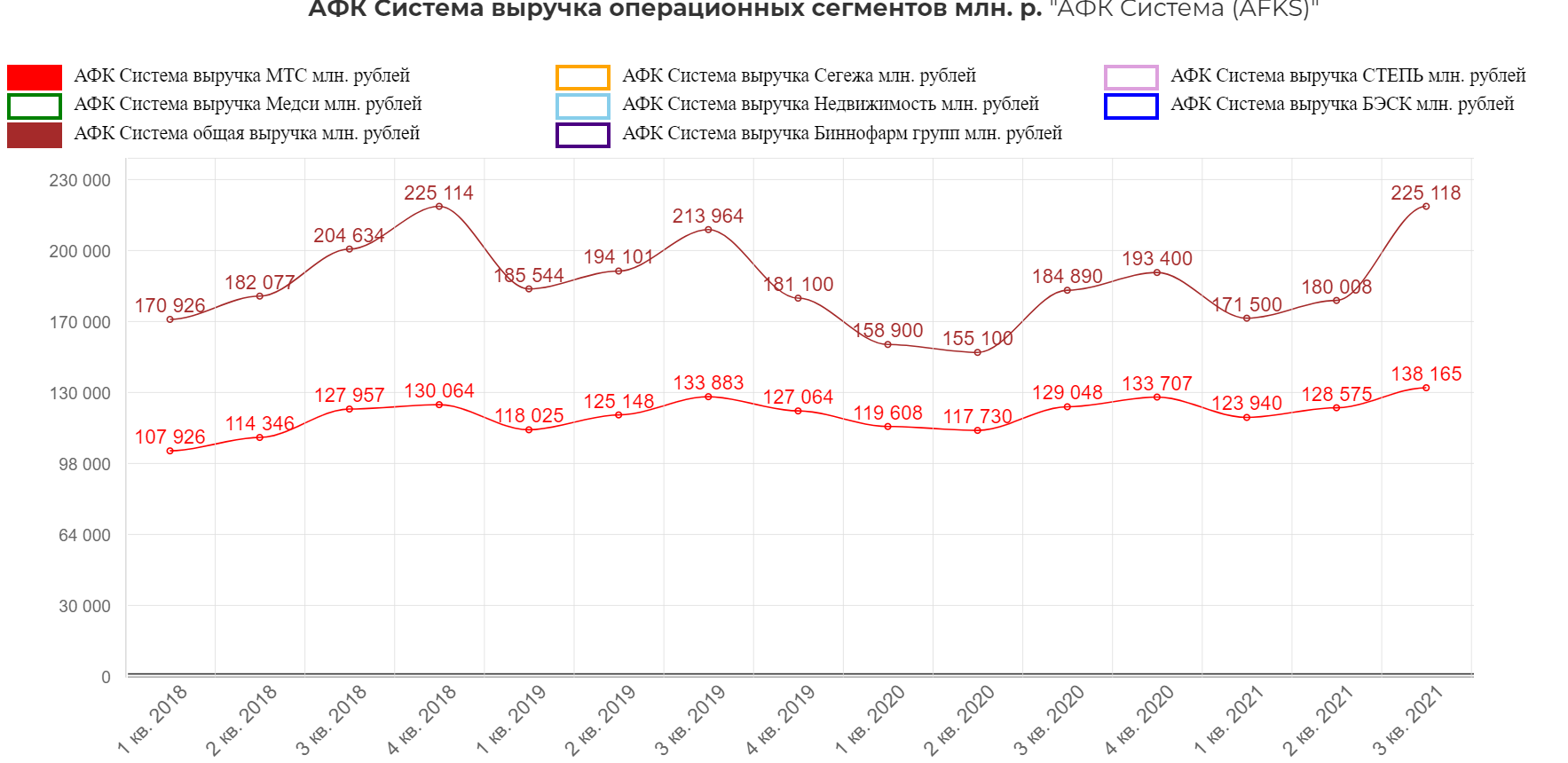

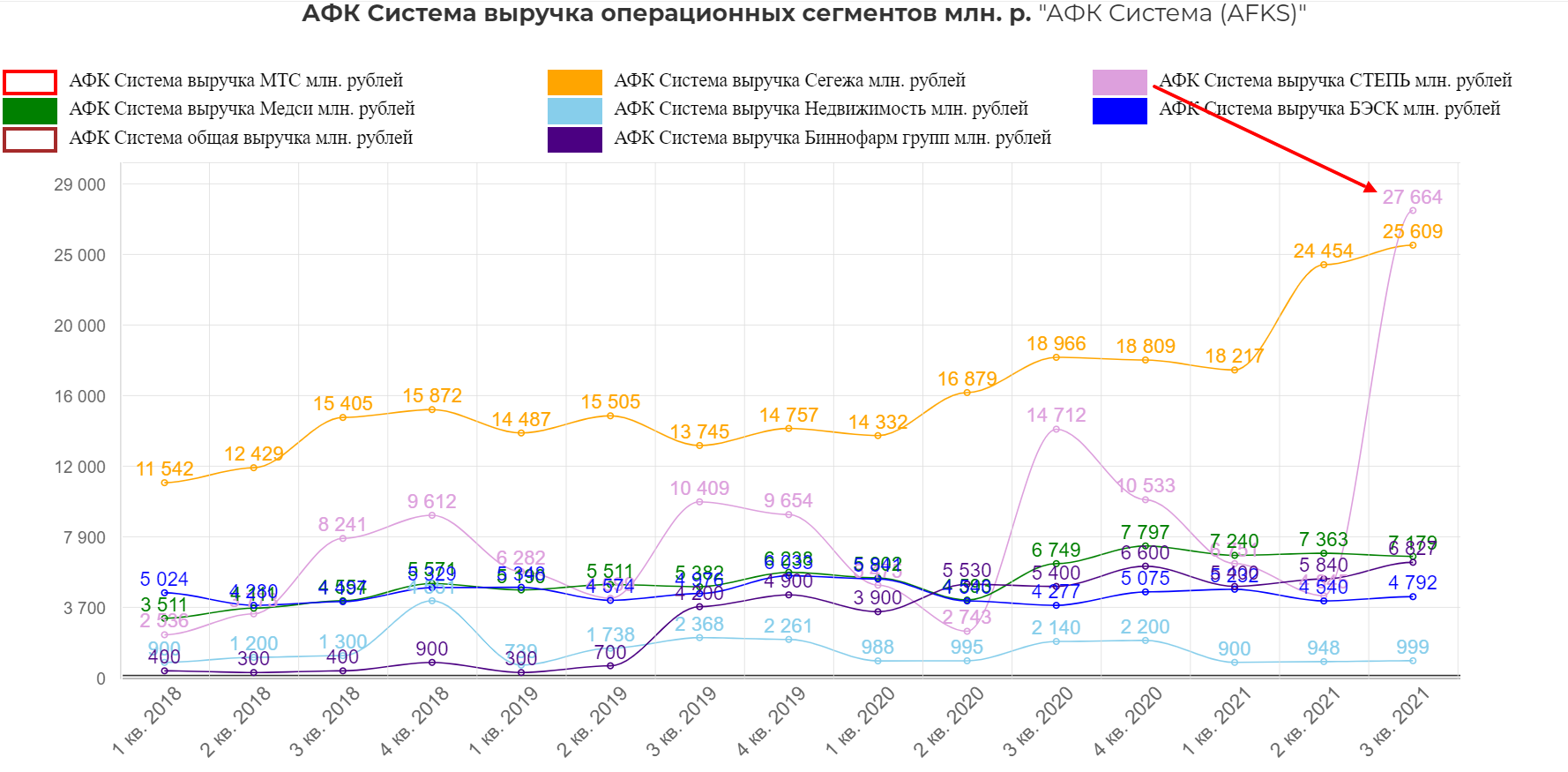

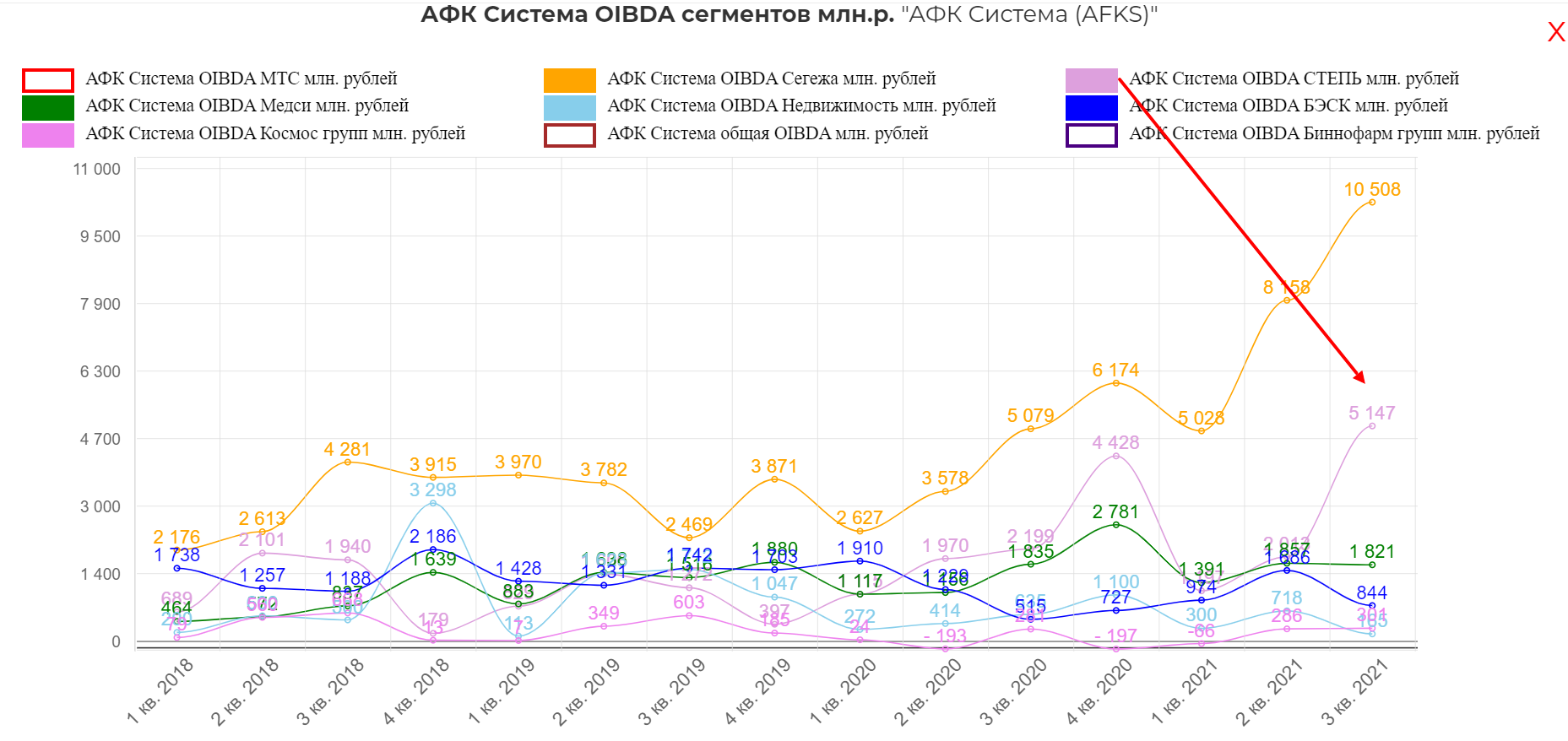

Система.

Степь.

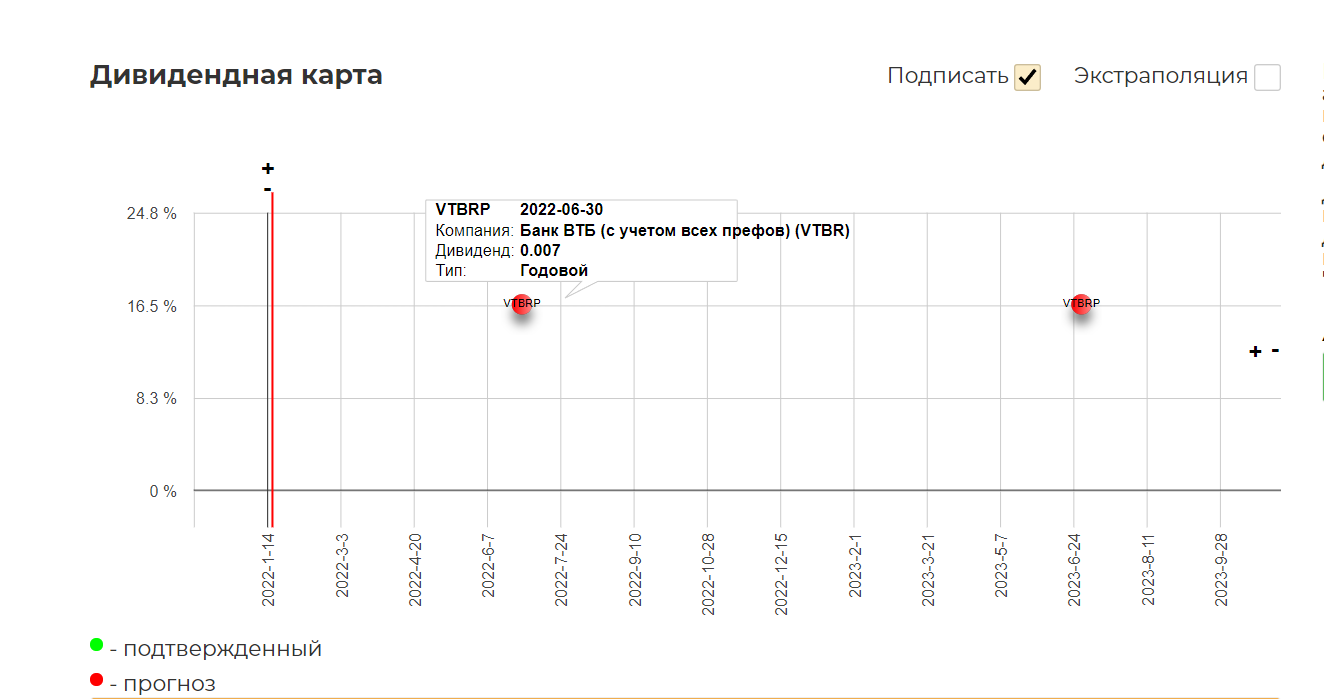

ВТБ.

Детский мир.

Русал, ЕН+.

Газпром.

Русгидро.

Лукойл.

Металлурги и их дивиденды за 4ый и 1ый кварталы 2021, 2022.

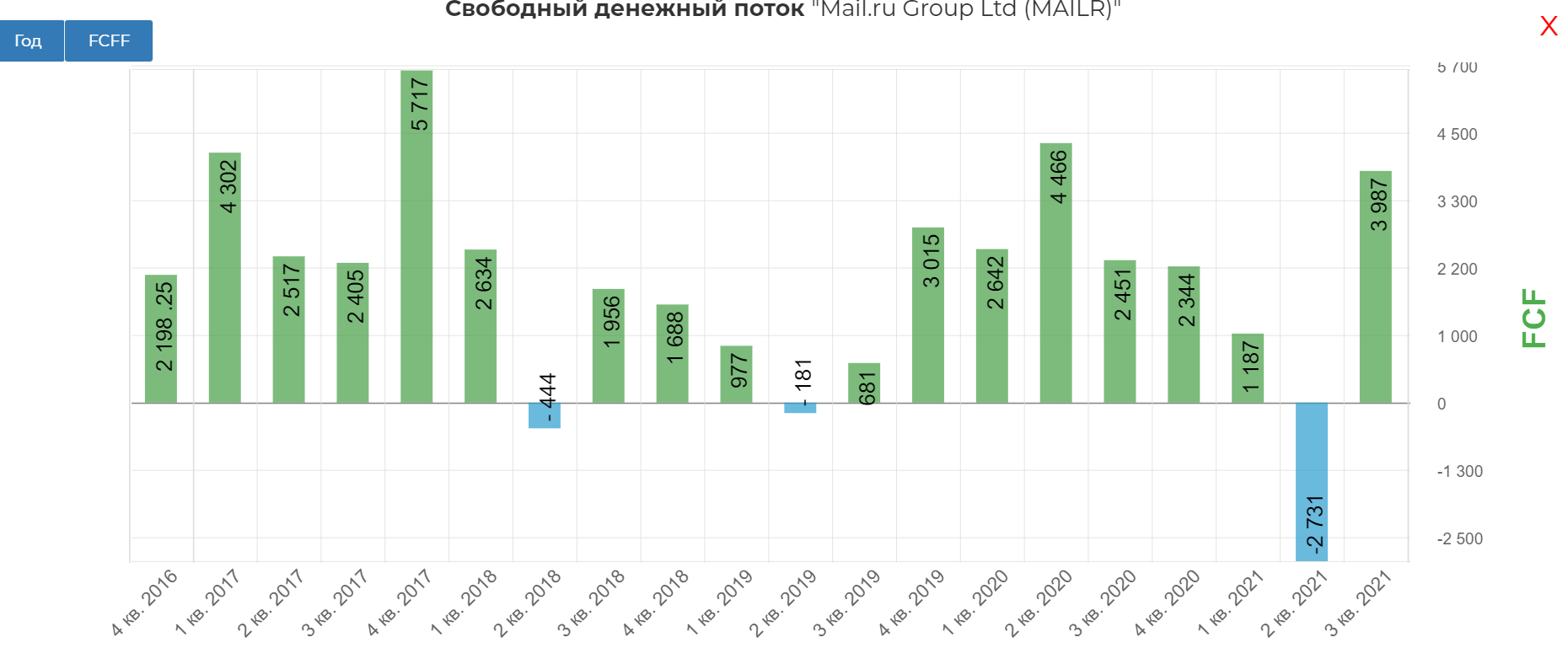

ВК.

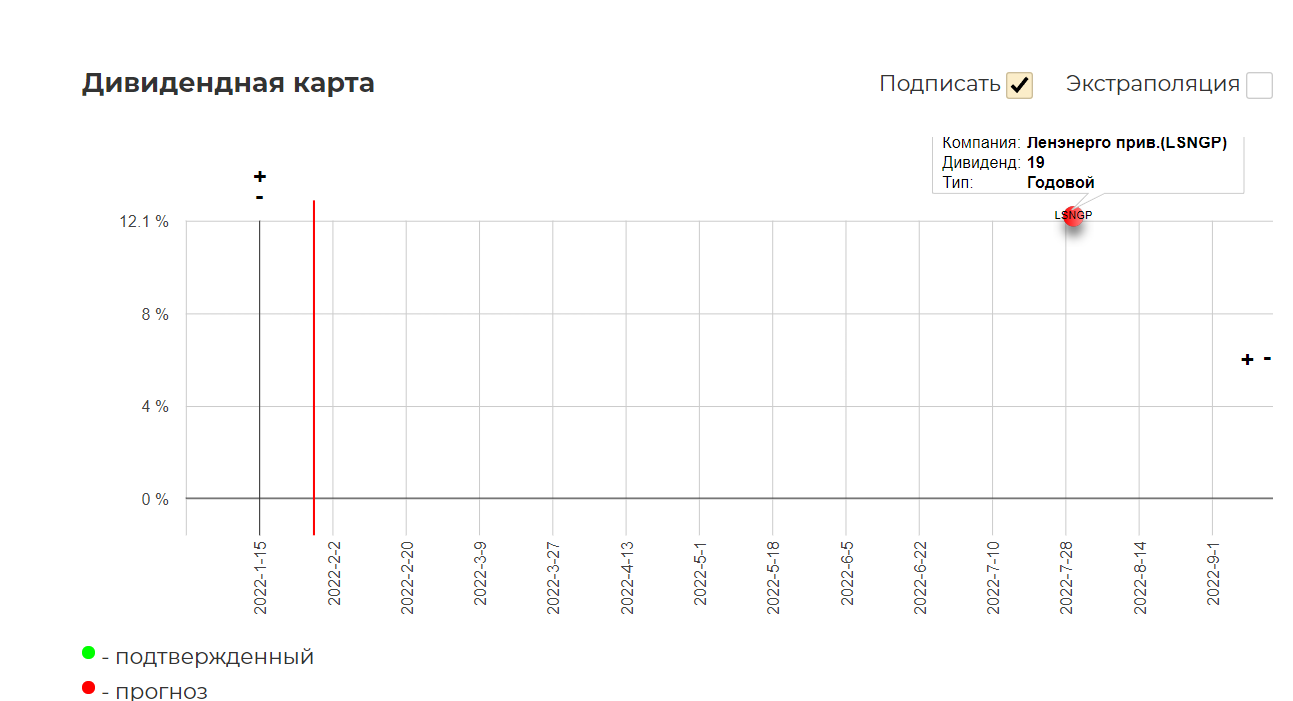

Ленэнерго.

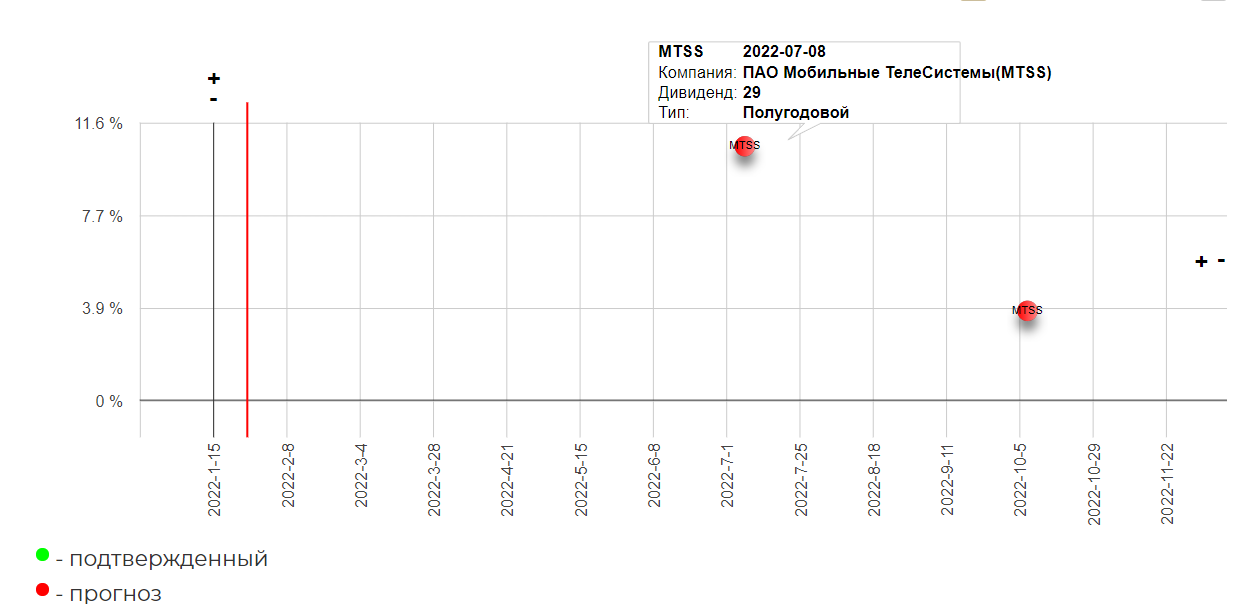

МТС.

Сбербанк.

Татнефть.

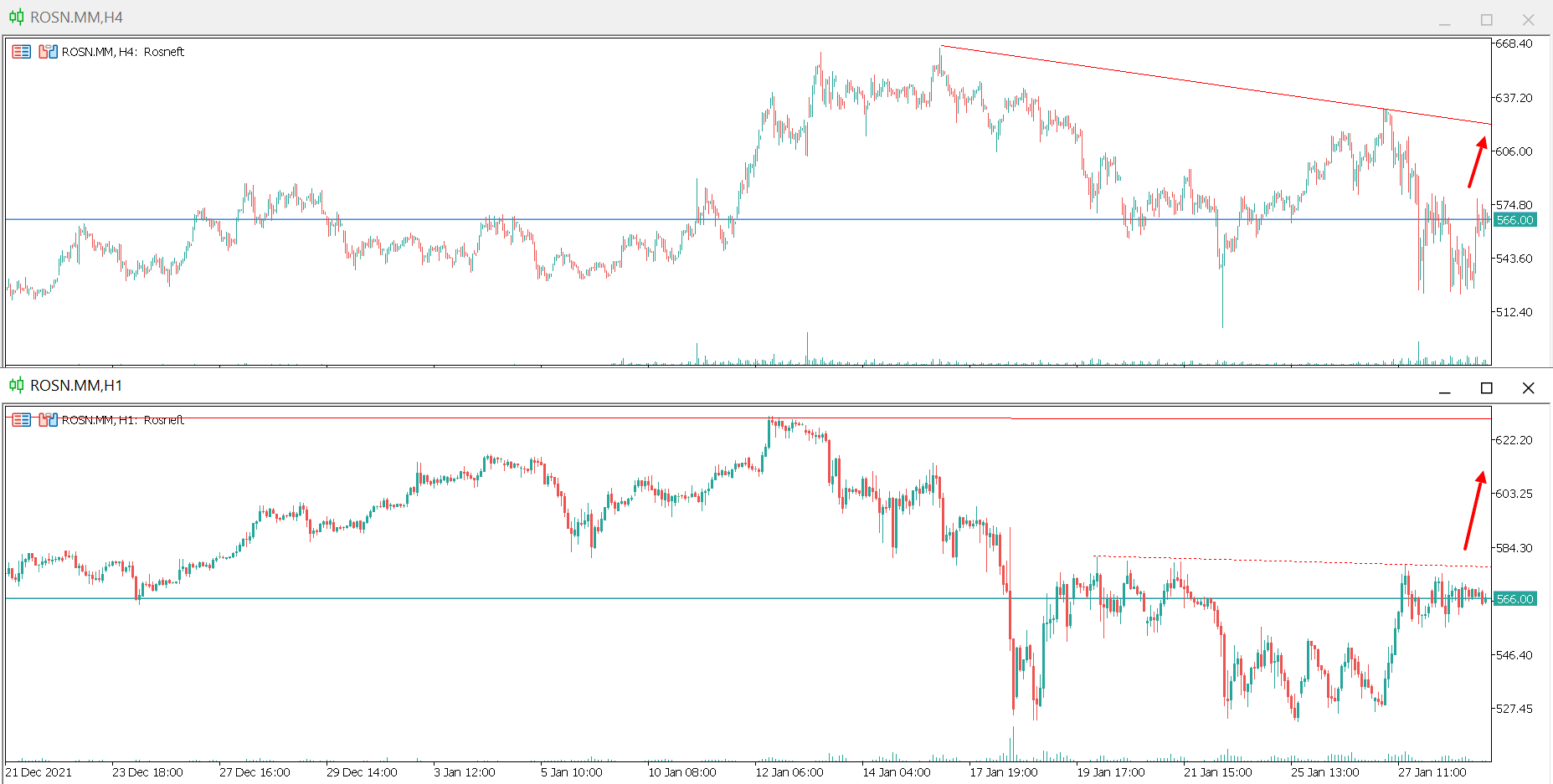

Роснефть..

Итог.

Локально про ФА всем стало наплевать. Действительно, если геополитика уйдет, то к солнцу потянутся даже самые забытые бумаги. Обратите внимание на смену настроения в СМИ и началось это с памятного приезда американского посла.

Столтенберг: нет планов отправить в украину ударные группировки

Столтенберг: нато никогда никого не будет принуждать к вступлению в альянс

На Западе создают впечатление, что на Украине завтра война, но это не так, заявил Зеленский.

Президент Украины заявил, что страна несет экономические потери в результате нагнетания паники вокруг ситуации на границе с РФСтолтенберг заявил, что НАТО в ответе РФ на предложения по безопасности указала на сферы возможной работы - размещение ракет и прозрачность военной деятельности.

Зеленский заявил, что на сегодня не видит большей эскалации вокруг Украины, чем было ранее, считает, что ситуация нагнетается

Президент Украины заявил, что встреча советников в нормандском формате является шагом к урегулированию

И главное! Песков не исключил встречи Путина с Зеленским на Олимпиаде в Пекине

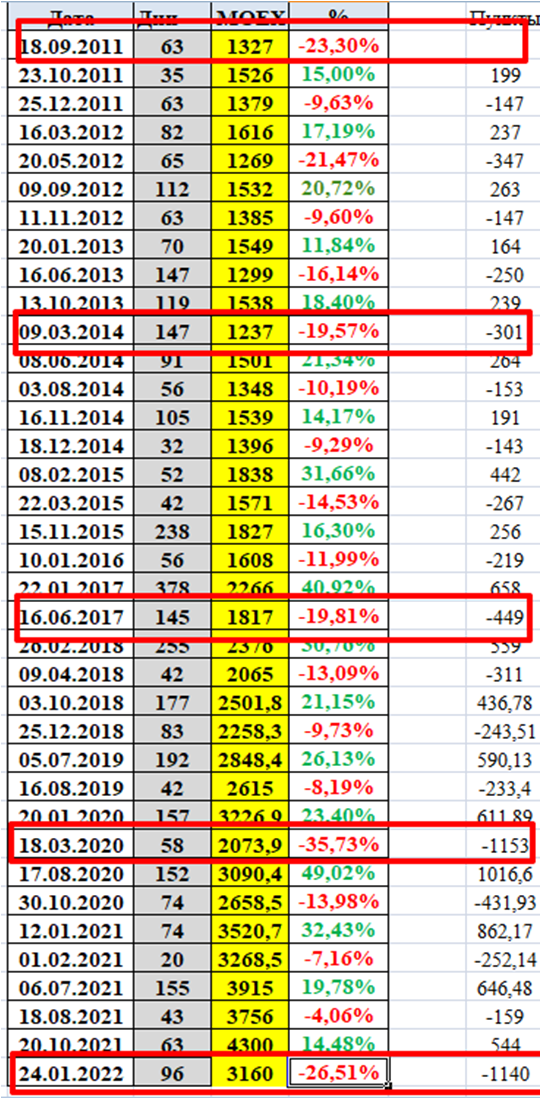

Теперь чисто статистический подход. Текущее падение самое глубокое за 10 лет. Круче было только в ковидлу. Кстати хорошая стратегия раз в квартал ждать коррекции и подкупать или индекс, или крепкие акции. Смотрите на количество дней в импульсах(второй столбик).

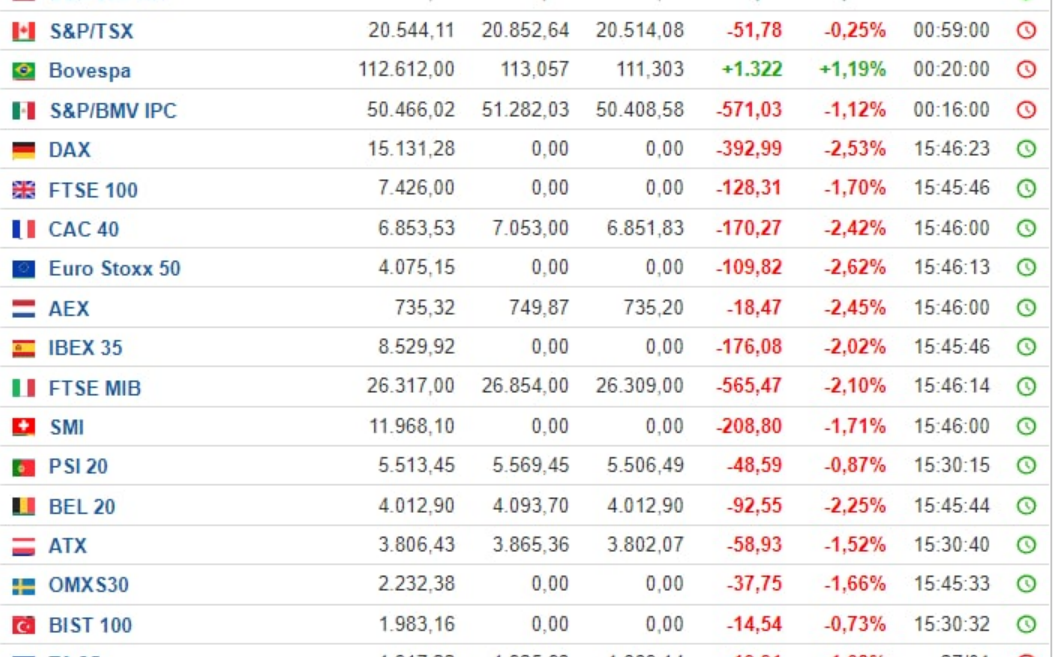

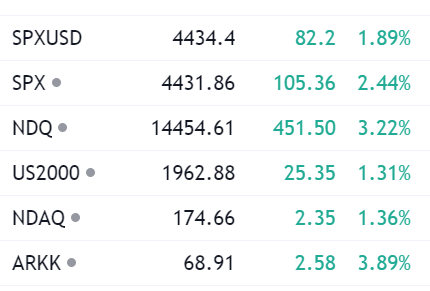

Америка и мир бодро закрылась в пятницу переварив негатив основной торговой сессии. Скриншот середины дня.

В итоге все закончилось так.

Система обещает большую встречу с инвесторами весной. Вероятно там дадут информацию по планам относительно IPO дочек, там и с фундаментом на годовом отчете станет ясно.

Фундаментально все крепко.

Степь мне кажется уже можно выводить.

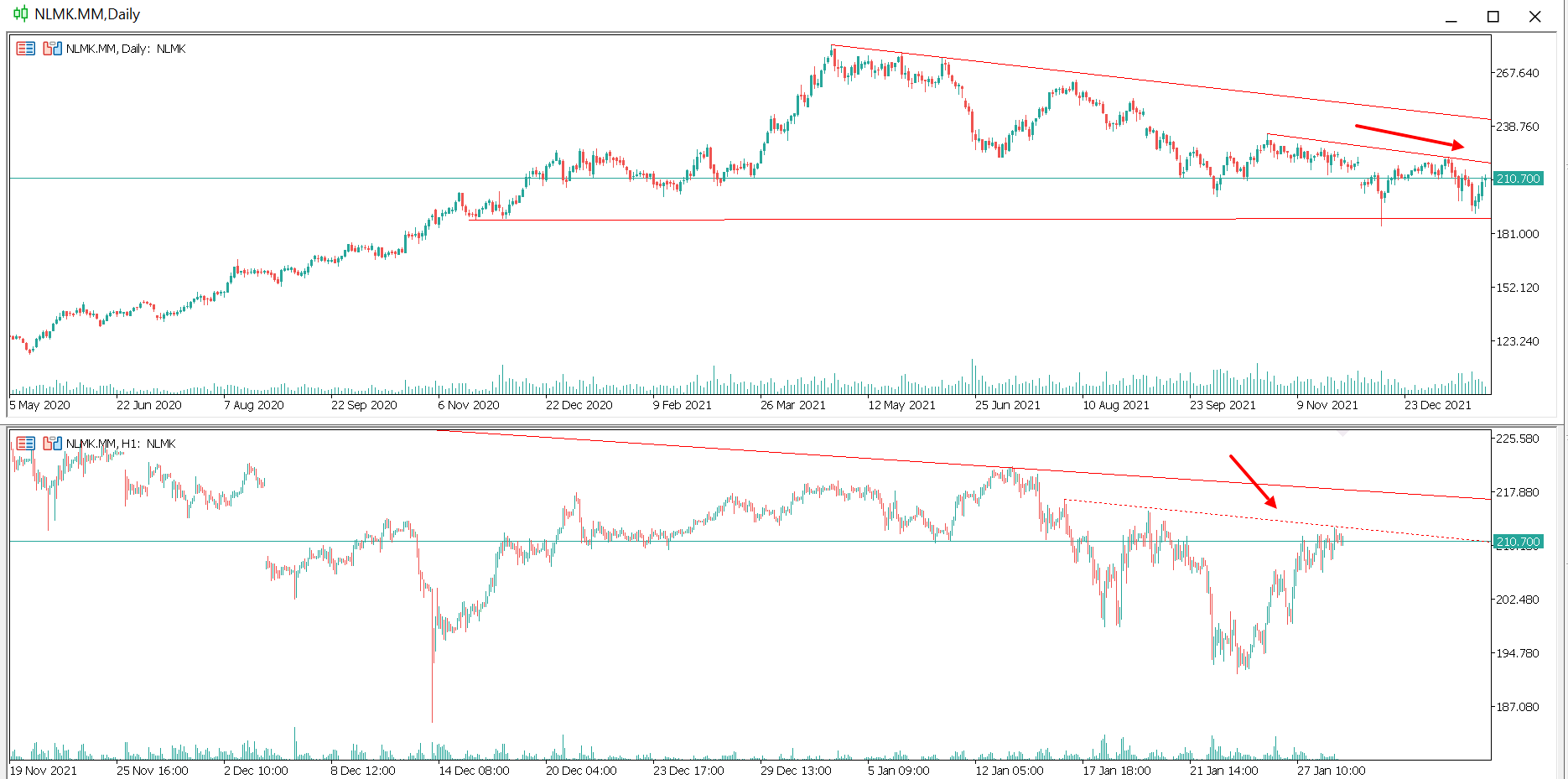

Упали на 45% от пика. Планирую брать на пробое трендовой + горизонтальный уровень рисуется.

К сожалению менеджмент выдал осторожный прогноз на 2022. Может быть специально, чтобы геройски переплюнуть? Обещают 310 млрд. рублей.

ВТБ : ОЖИДАЕМ, ЧТО 2022 ГОД БУДЕТ БОЛЕЕ СЛОЖНЫМ С ТОЧКИ ЗРЕНИЯ ПРИБЫЛИ, ЧЕМ 2021 ГОД

Бумага пока без меня, но может в районе пунктирной линии увидим какую-то формацию.

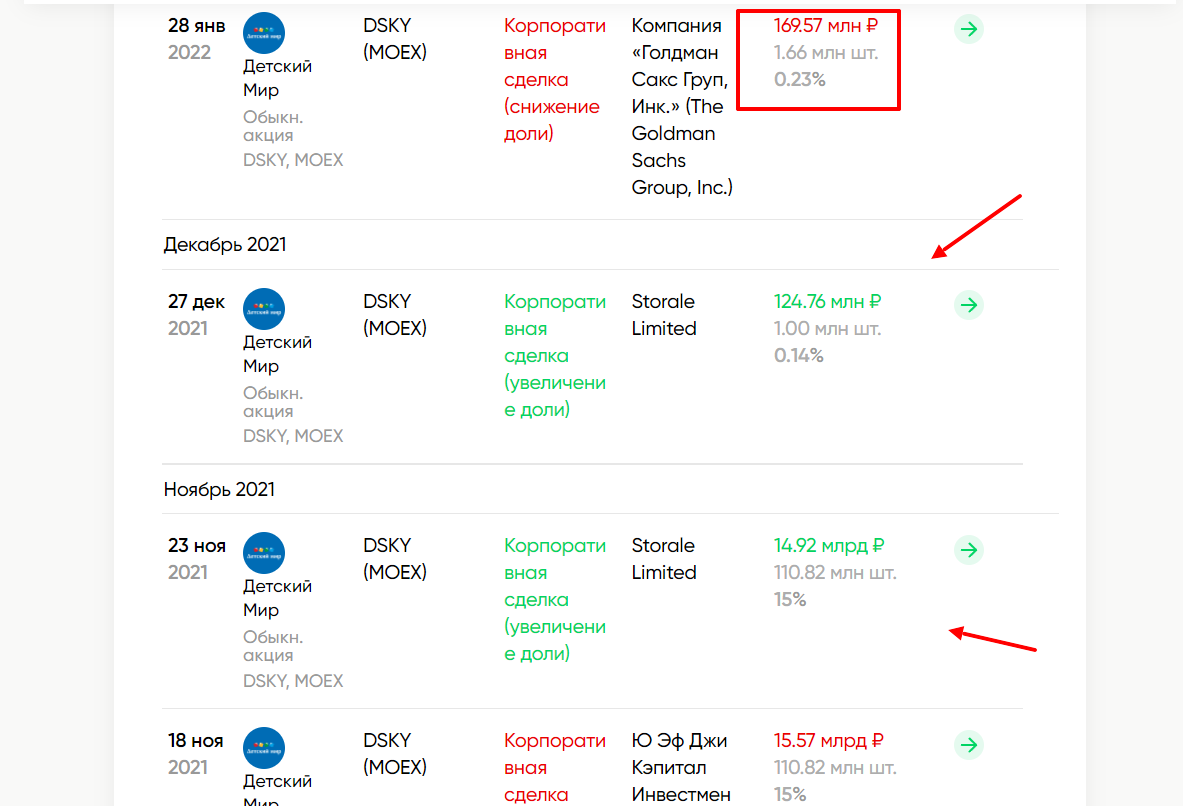

Детский мир несколько разочаровал, но возможно это хитрый ход мажоров, так как они ведут активные покупки. Кстати Голдманы снизили долю ниже 5%, а мажоры разделили свою долю на две компании, чтобы не делать выкупа. Т.е. потенциально могут продолжать скупать.

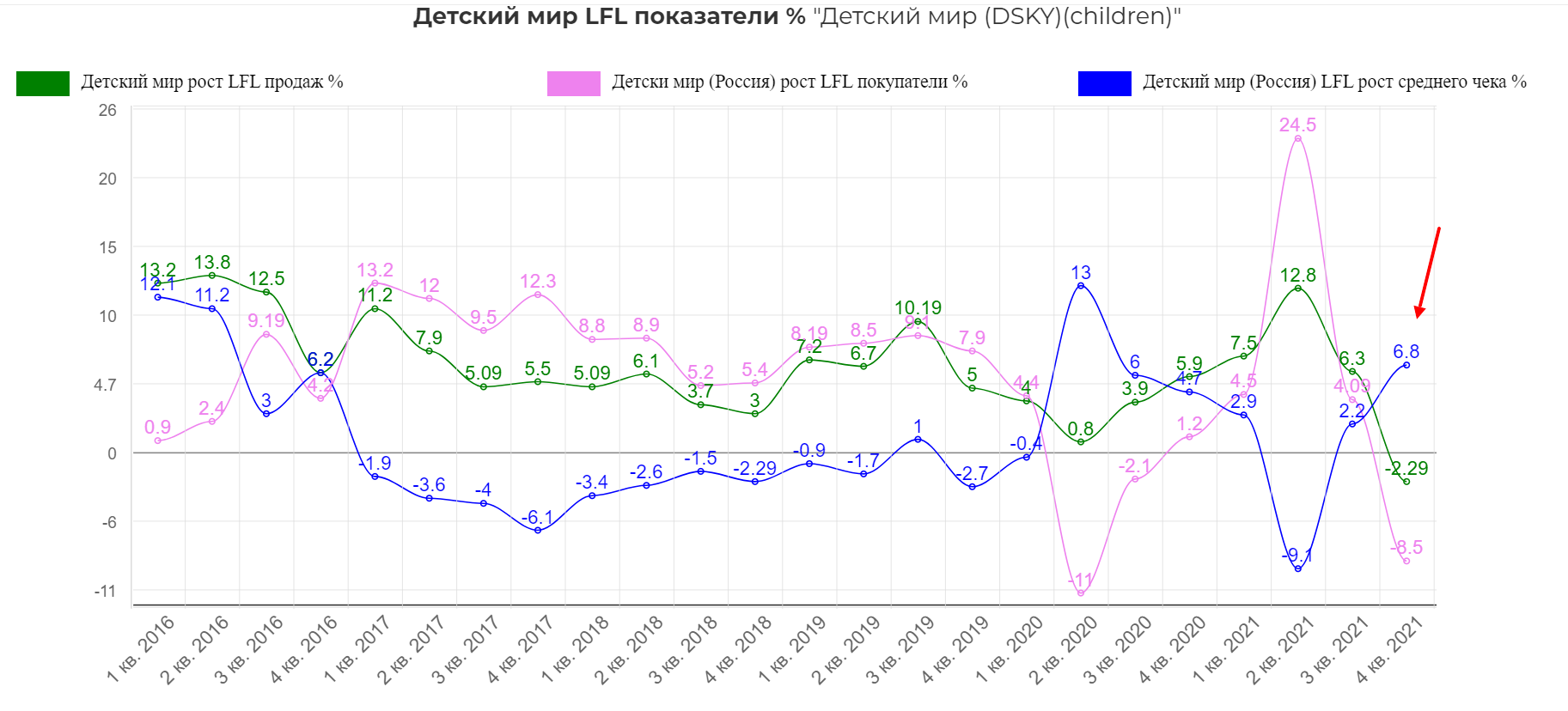

Операционный отчет несколько разочаровал. Рынок сильно стал фрагментироваться с появлением новых участников, а итак беднеющее население разрывается на куски. Средний чек вырос всего лишь на 6.8% при реально инфляции >10.

Растет доля онлайна, но как мы знаем он здесь специфический. Т.е. за товаром все равно приходится ходить в магазин.

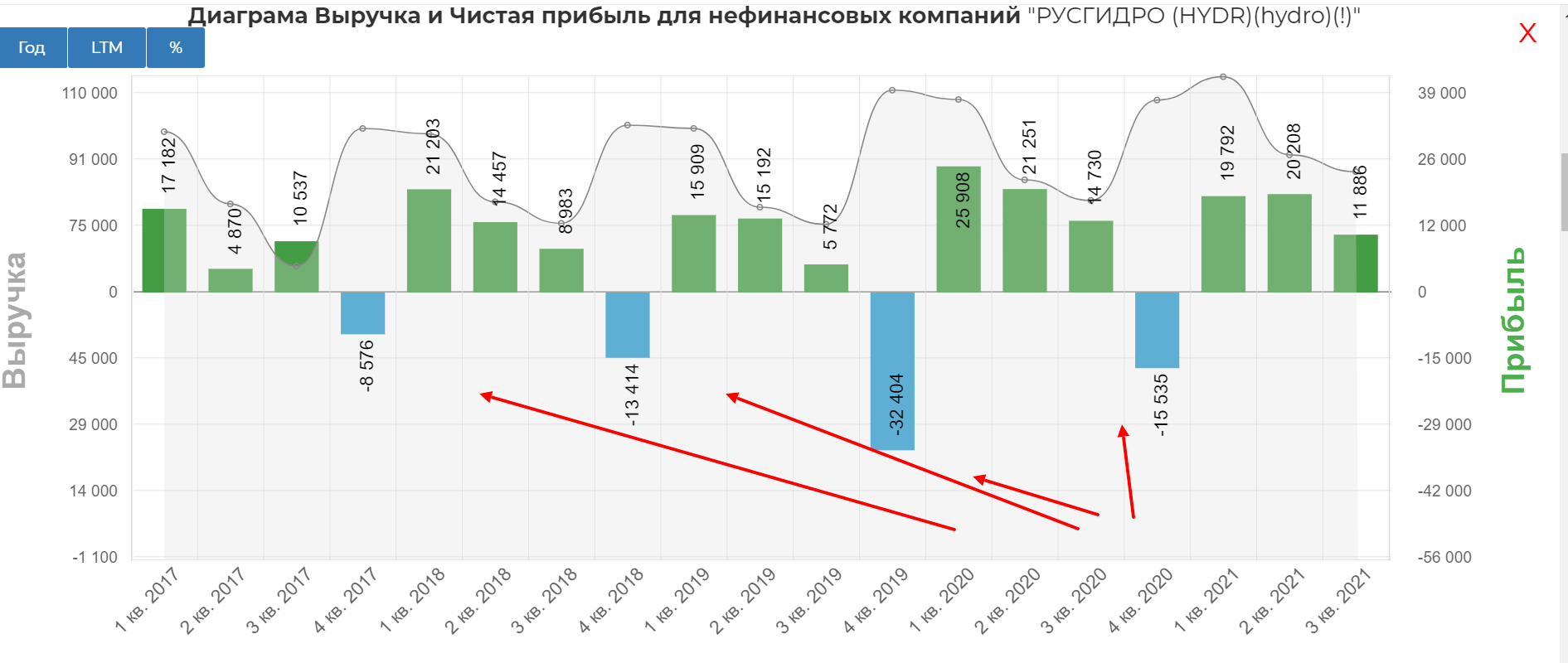

Пример важности построения "правильных" диаграмм. Берем стандартную диаграмму выручки, которую можно найти в нашей базе. Смотрится хорошо.

А теперь нажимаем на кнопку процента в правом углу и мы получаем процентный квартальный прирост. Тут все печальнее.(слабость списывают на недельный карантин в ноябре)

Технически в глаза бросается аномальный объем и остановку котировок.

На 83р есть мощнейшая поддержка, но на текущих часовках невероятное накопление. Что-то будет ;)

Будет ли платить ЕН+ если будет платить Русал? Вероятно котировки обрадуются. Технически котировки зажаты в сходящемся канале. Выход из него покажет локальное направление.

Наконец-то стал акционером Газпрома.

Брал по науке на пробое. Надеюсь эта поза перейдет в инвесторскую на пару лет. Ближайшая трендовая в районе 335 рублей, плюс там жирный кластер. Могут долго бодаться.

Пропустил пробой в Русгидро. Если вернутся к пробитой трендовой, то буду заходить с выходом ниже пробитой. Цель взять в долгосрок.

Основная идея в отмене ежегодных списаний, точнее очищение дивидендной базы от них. Я допускаю, что менеджмент придумает что-то новенькое....короче ждем отчета.

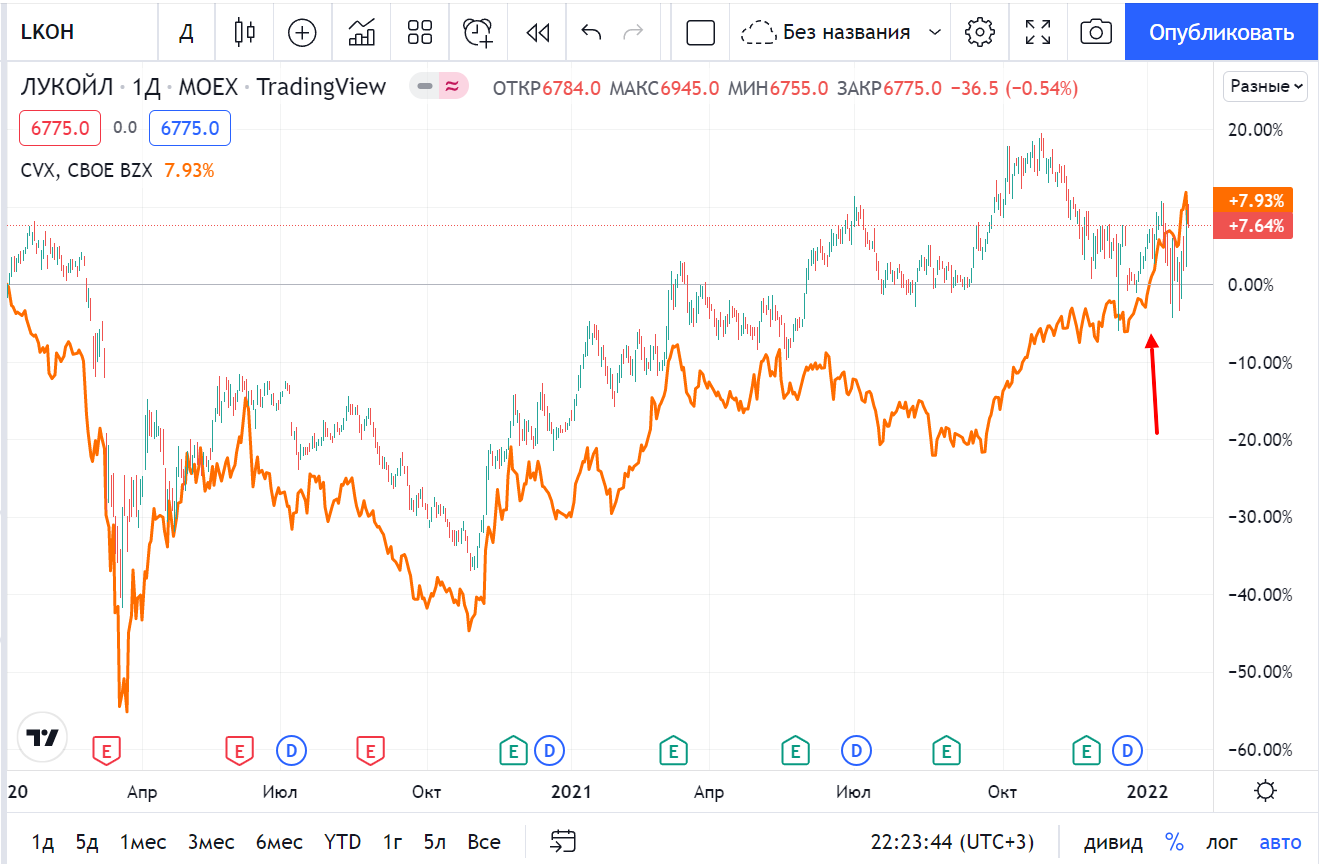

Лукойл готов ;) Дивиденды только за второе полугодие 600-700 уже летом.

Кстати интересная связка с Chevron. Из-за геополитики Лукойл отстал от брата на перехай.

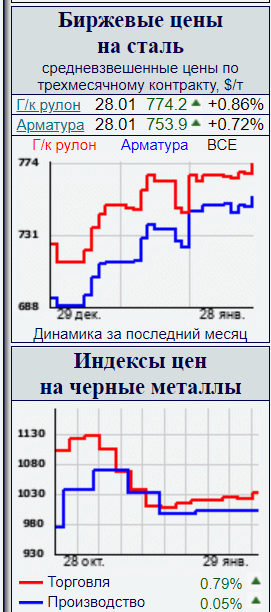

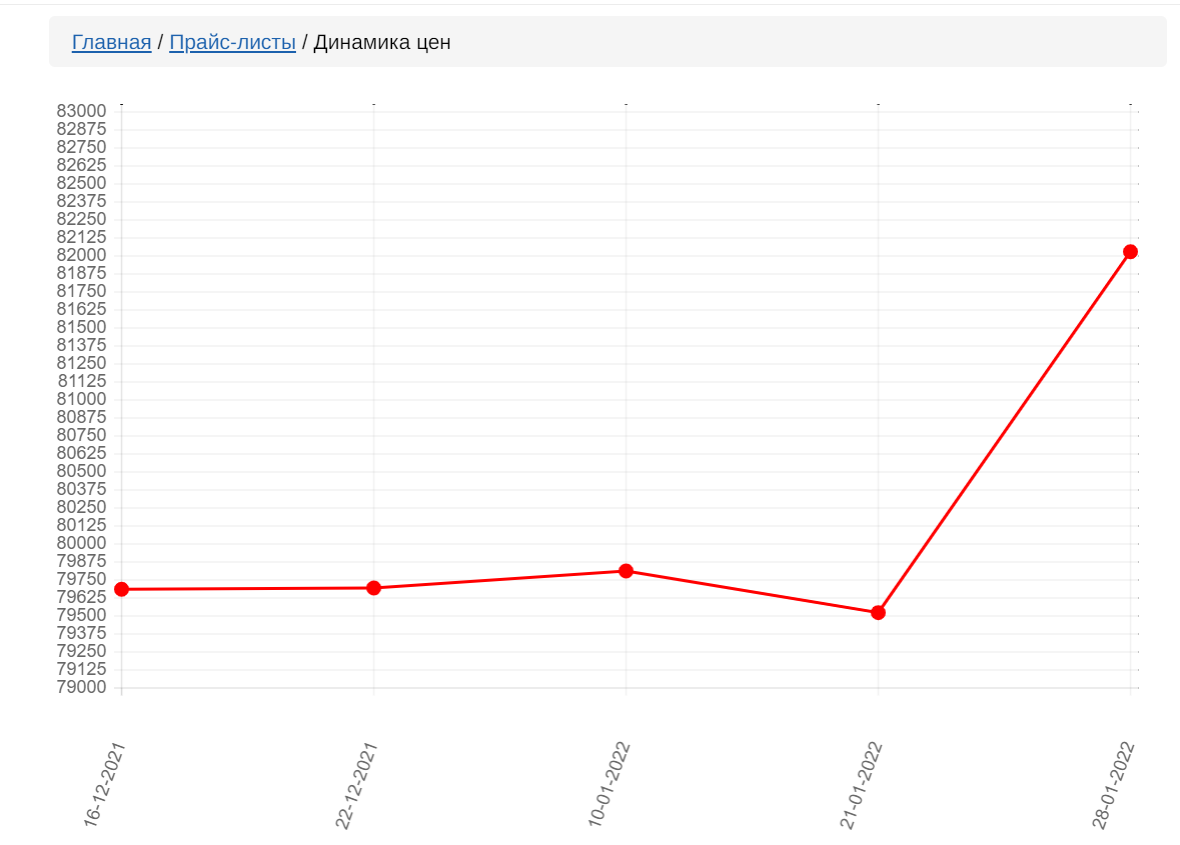

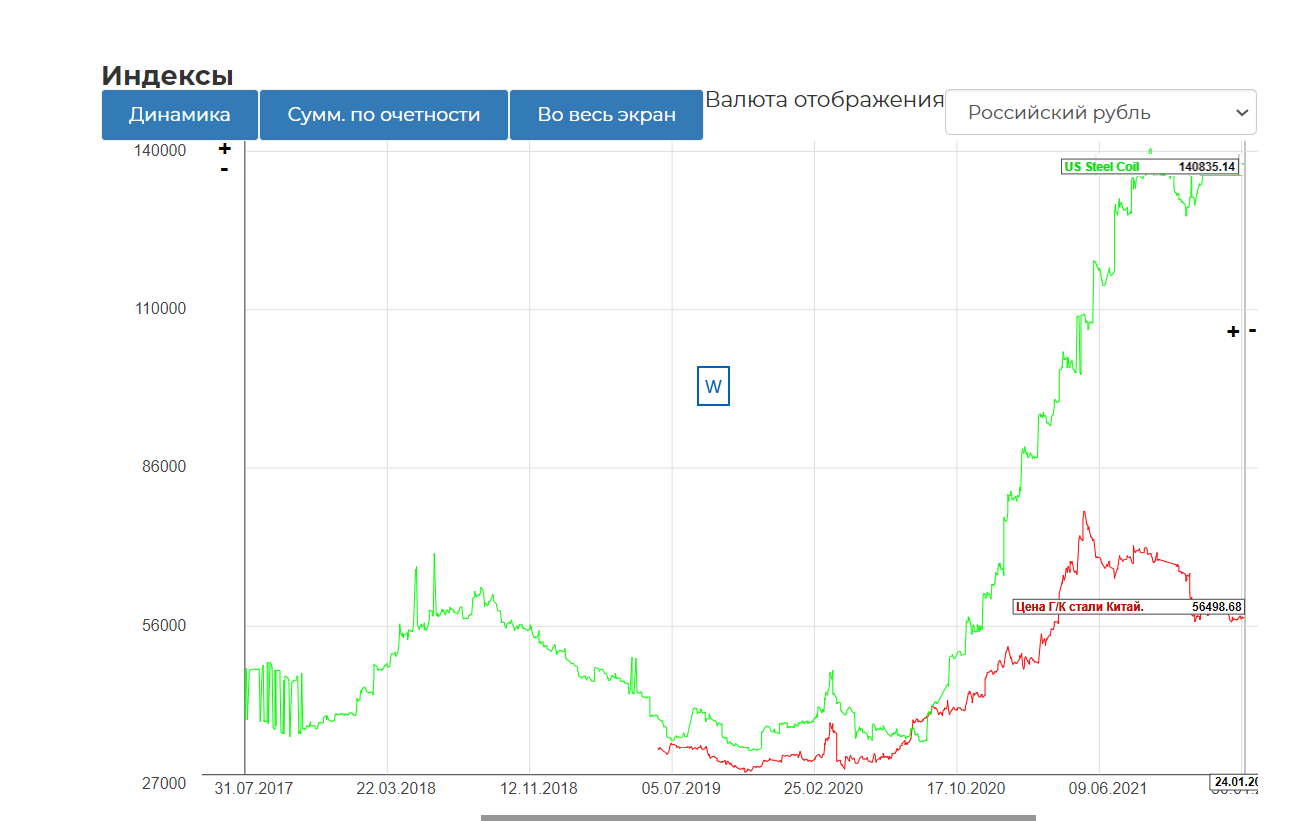

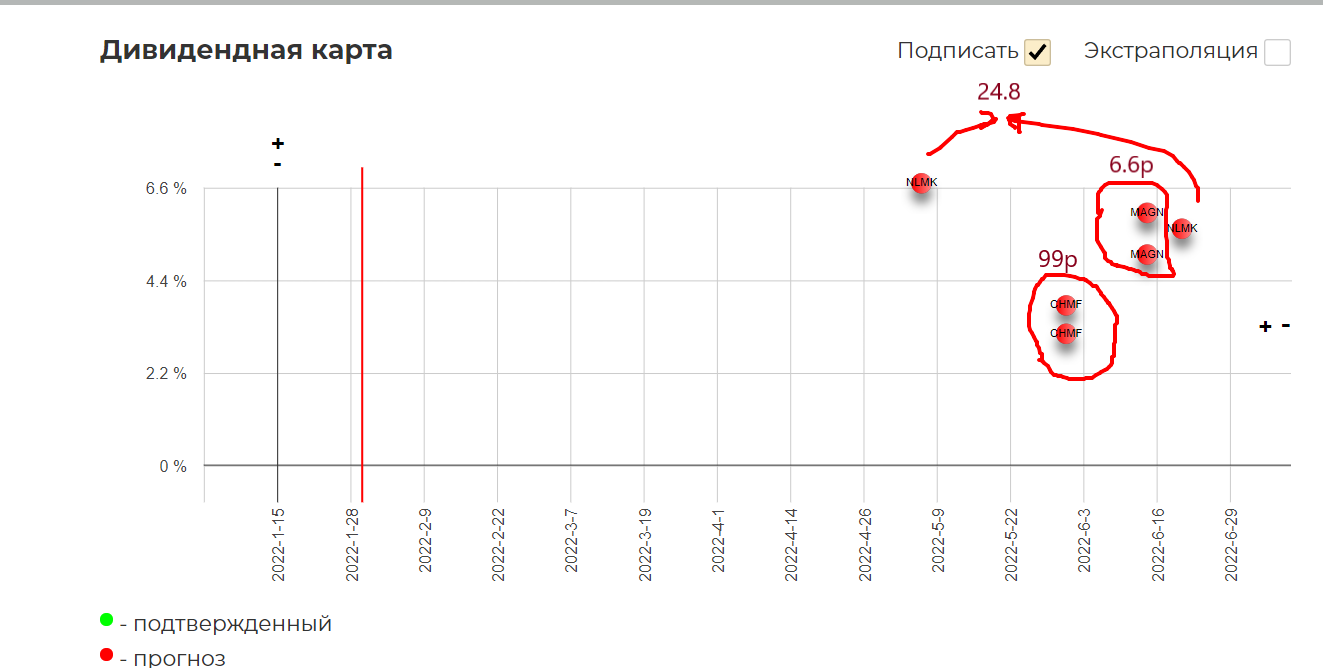

Отдельно выделю металлургов. На субботнем семинаре был вопрос, что с ними делать. Прогнозировать, что будет с ценами на продукцию дело не благодарное. Но пока все нормально.

Внутренние цены.

Считаю, что делать прогноз на пару лет в секторе бесполезно. Нужно просто пристально следить за настроением. Ближайшие дивиденды солидные. Есть ключевой нюанс, что Северсталь платит летом дивиденды за 4ый квартал 2021 и 1ый квартал 2022. Т.е. выплата будет 90+. У нас прошел только первый месяц, но я не думаю что динамика сильно изменится. (остальные металлурги делают выплаты рядом друг с другом) В итоге я постарался взять дивиденды за 1кв 2022 максимально консервативно. Суммарно летом выходит очень хорошо.

Подчеркиваю еще раз! Брал максимально консервативно. Выходит минимум 10% доходность за полгода (4кв 2021 +1кв 2022). К началу марта будет более понятно.

С техникой пока трудно, близко ничего нет.

ВК продолжает накапливать фантастические объемы. Рекорд с середина 2020(мой брокер на МТ5 при переименовании решил начать историю котировок прямо с даты события)

Классический треугольник в быстрым выходом....надеюсь вверх :)

В Лондоне исторический лоу.

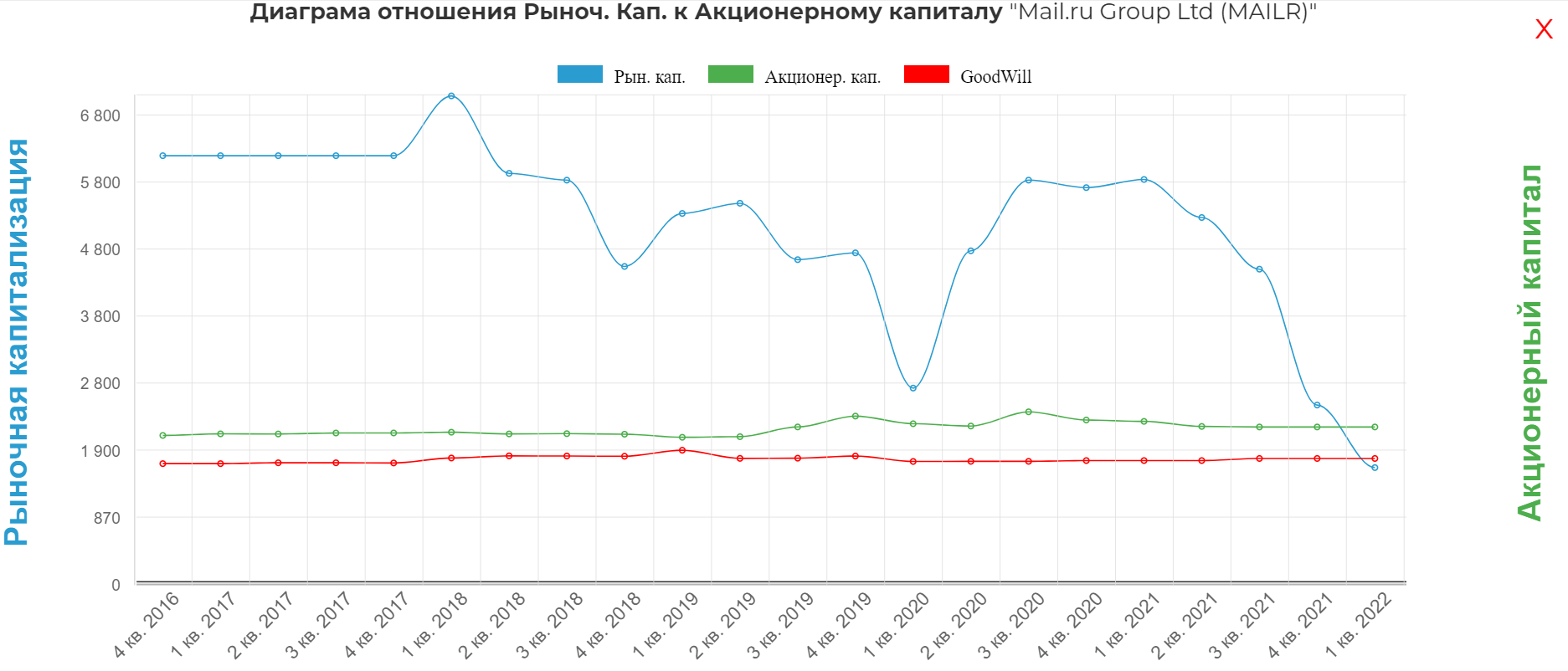

Фундаментально все конечно спорно. С одной стороны дешевле капитала, который почти весь состоит из гудвила.

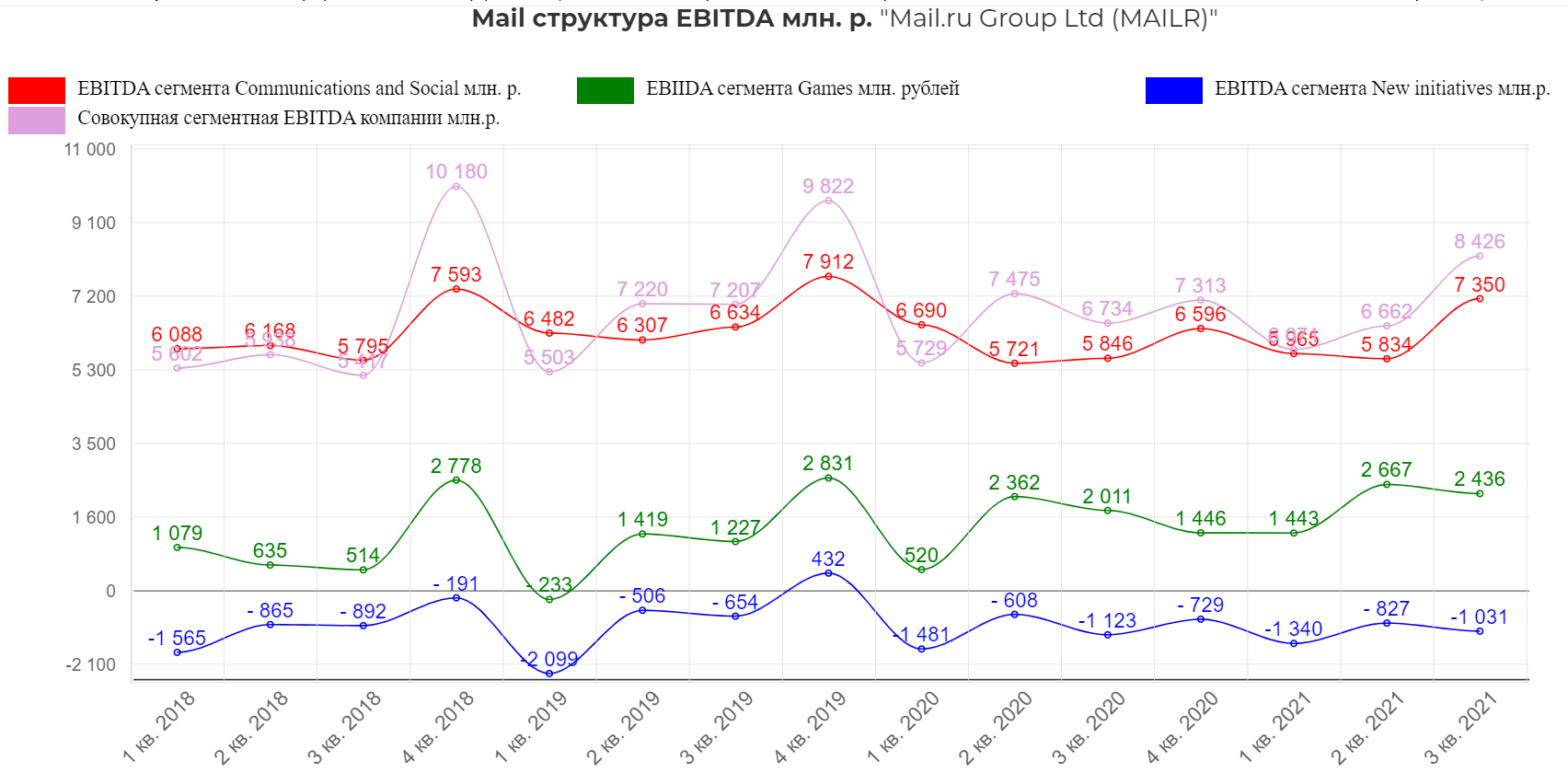

Сегменты давно стагнируют по EBITDA.

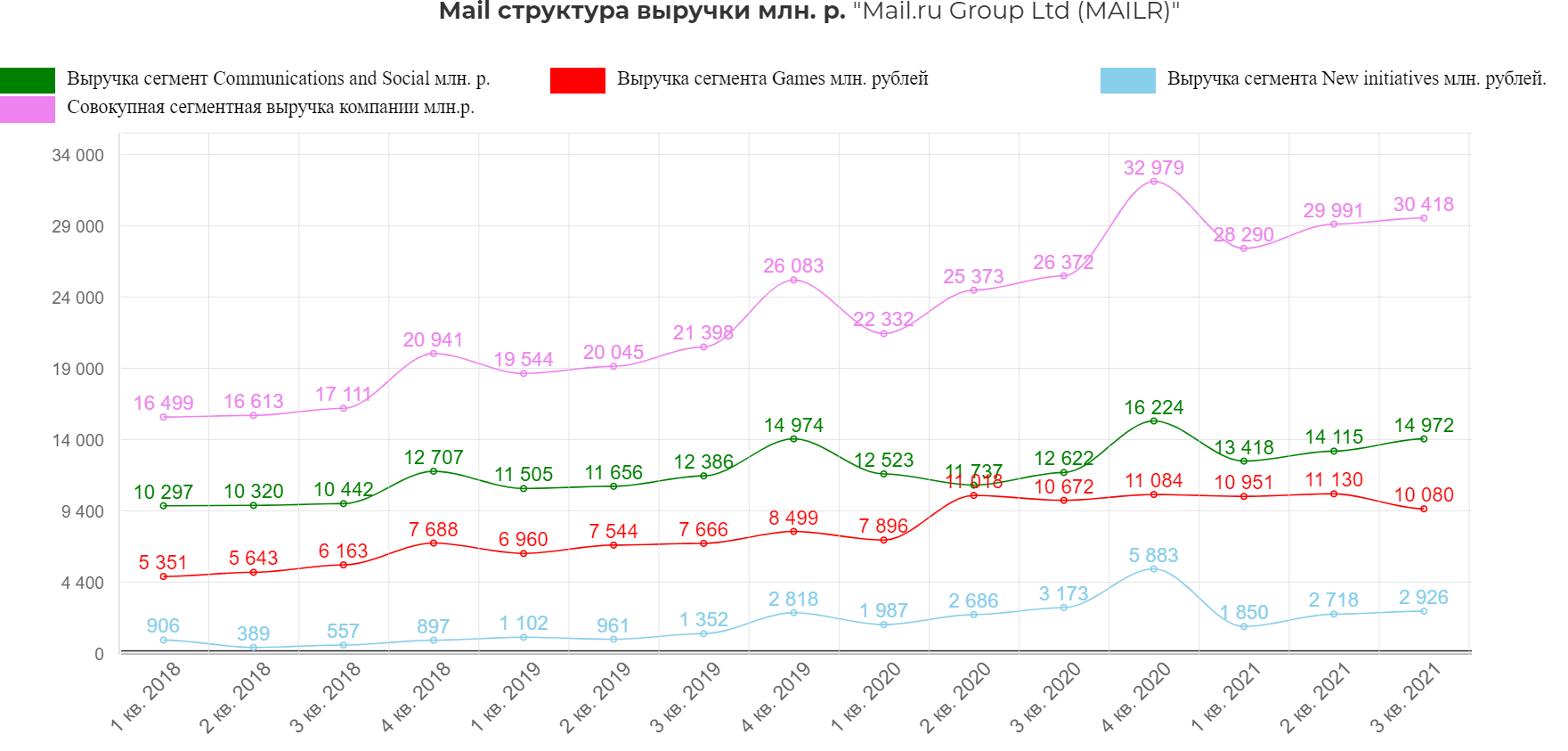

Со слабым ростом выручки.

Но FCF достаточно стабилен.

Сможет ли союз с Газпром медиа улучшить контентное наполнение ВК? Тут может быть точка роста. Да и гос. поддержка в определенные моменты и тема с дивидендами может всплыть... Судя по технике что-то намечается. Раньше пробоя трендовых лучше не рисковать.

Ленэнерго в качестве диверсификации.

Маленькая трендовая на 1H

Любителям консервативных историй аля облигация.

Обещают немного повысить дивы МТС, но пока так.

Сбербанк все понятно по ФА, по технике все на рисунке.

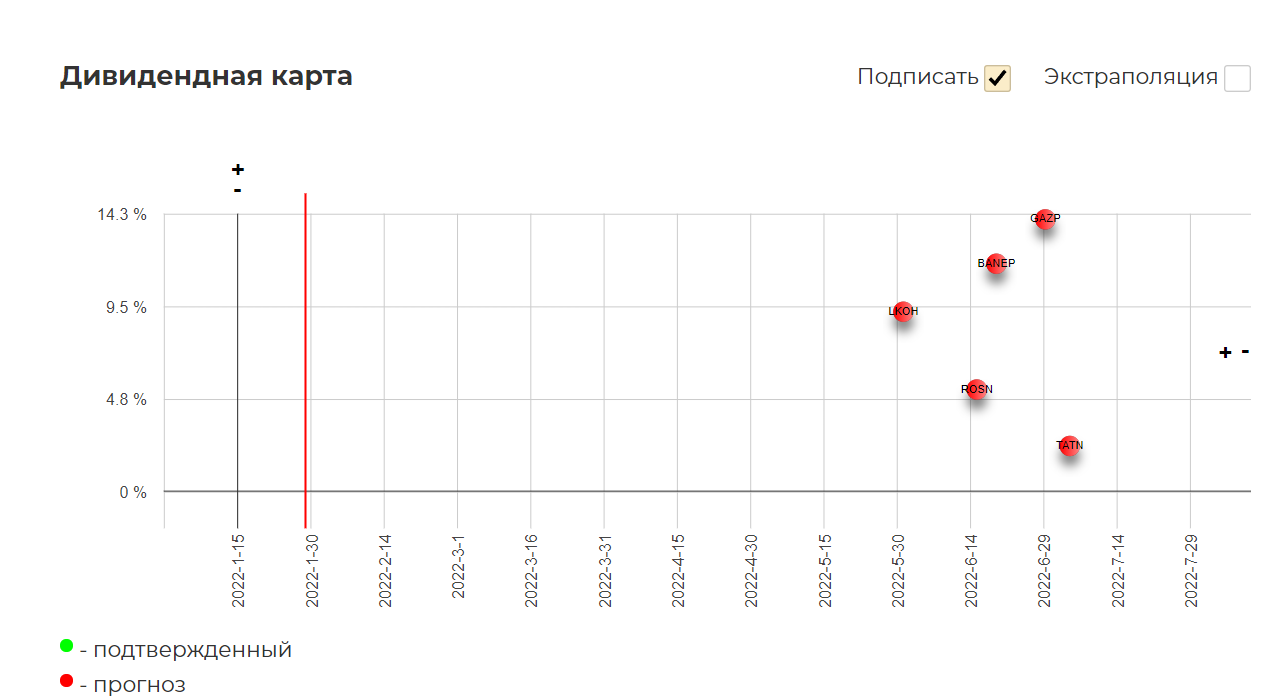

Жду выхода из накоплений акций нефтяного сектора.

Татнефть.

Роснефть.

Дивы в среднем 10% уже летом. (напоминаю, что Лукойл и Роснефть полугодовые, а Татнефть квартальные)

Итог.

Ожидаю выхода на сцену проблем с инфляцией. Надеюсь геополитика уйдет на задний план, а вместо информационных лент, мы наконец начнем читать отчеты. Кстати они уже рядом!

(с)Мемные инвестиции

Полезные ссылки

Жека Аксельрод