06 июня 2023, 10:53

Расчет прибыли за 1-й квартал 2023 г. у Мосэнерго, ОГК-2, ТГК-1 на основе СЧА

Всем привет!

Как известно, дочки ГЭХа перестали публиковать свою отчетность, начиная со 2-го квартал 2022 г. Однако на сайте fedresurs.ru публикуется стоимость чистых активов компаний, взятая на основании не раскрываемой бухгалтерской отчетности.

Предварительно стоит отметить, что компании отошли от своих дивидендных политик, где на дивиденды направляется 50% от прибыли, скорректированной на ряд факторов.

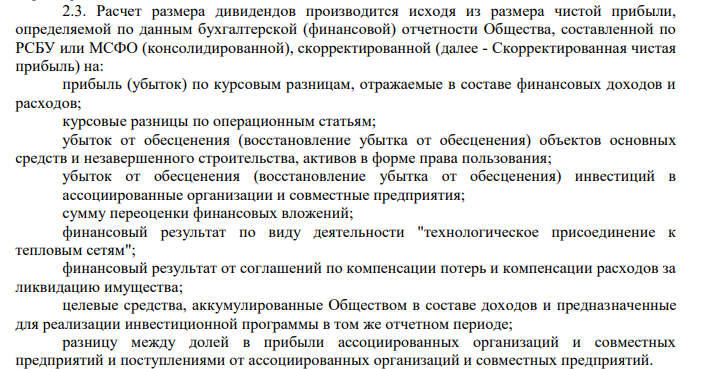

СЧА на 31.03.2023 г. составила 333 343 486 737 руб. Таким образом, расчетная чистая прибыль за 1-й квартал составила 12,0 млрд руб., что на 18% меньше, чем годом ранее.

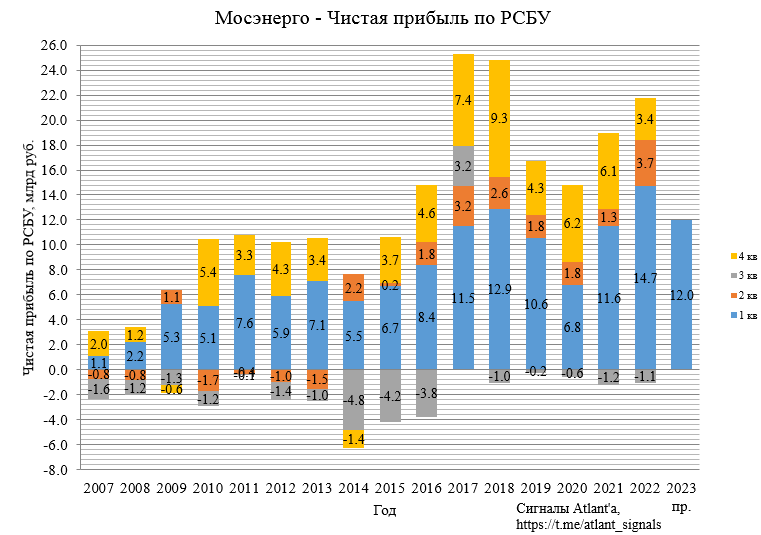

Прошлый год компания слабо отработала с точки зрения операционной прибыли, а рост чистой прибыли был обусловлен увеличением процентных доходов за счет высоких ставок на счетах, вызванных высокой ключевой ставкой. В этом году таких ставок не будет, следовательно стоит ожидать, что чистая прибыль может снизиться к прошлому году.

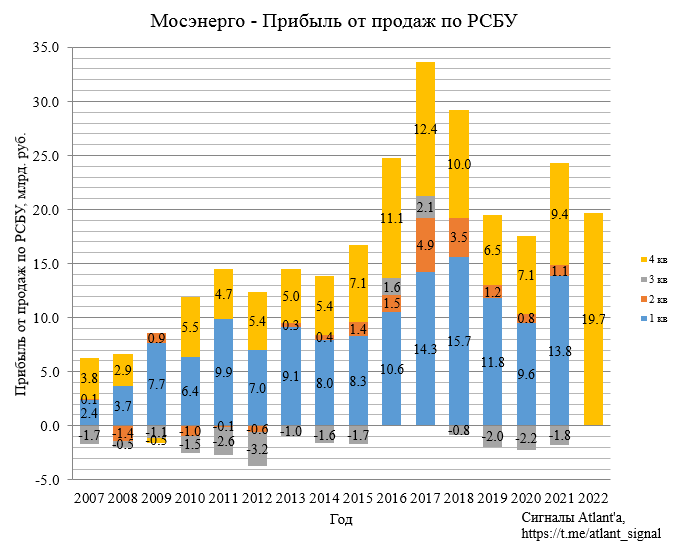

Мосэнерго направит на дивиденды только 35,7% от ЧП по РСБУ, что дает текущую доходность всего 6,60%.

Скорее всего по итогам 2023 года даже если дивиденды будут выплачены по див. политике, то их размер будет приблизительно равен текщим.

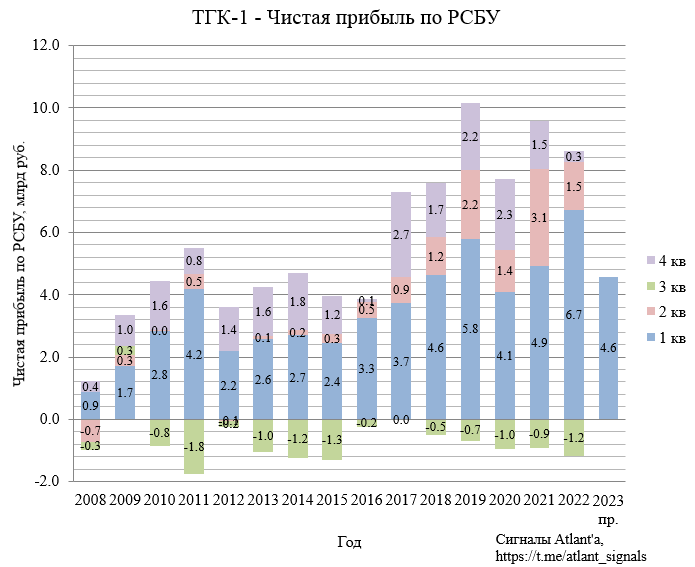

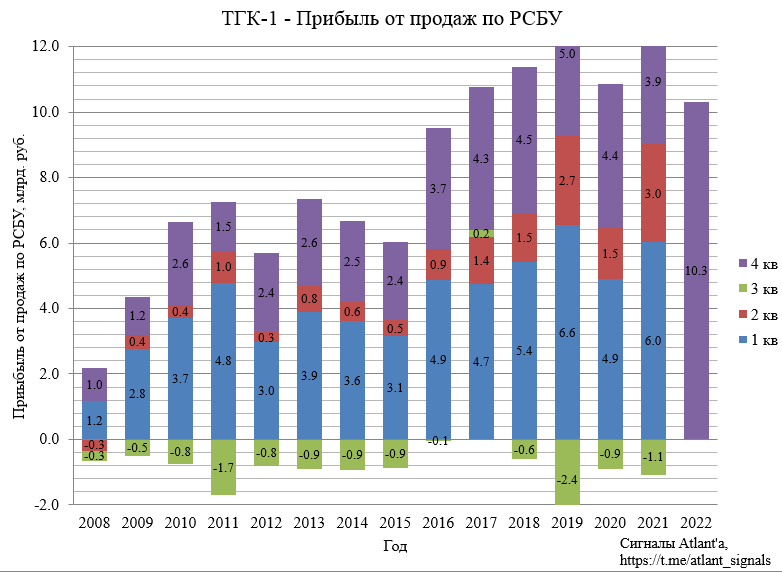

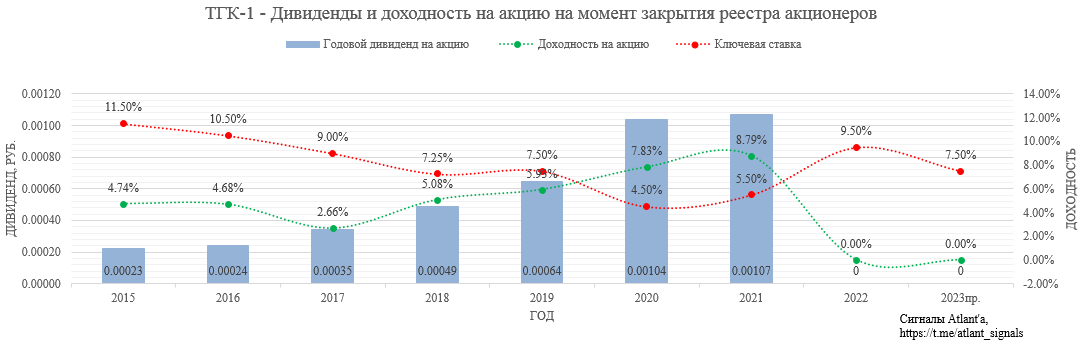

СЧА на 31.03.2023 г. составила 147 550 943 000 руб. Таким образом, расчетная чистая прибыль за 1-й квартал составила 4,6 млрд руб., что на 32% меньше, чем годом ранее.

Прошлый год компания также слабо отработала с точки зрения операционной прибыли. Судя по всему, 2023 год будет слабее предыдущего.

В ТГК-1, как и годом ранее, снова не стали платить дивиденды.

Это связано с тем, что большой пакет акций принадлежит недружественным акционерам.

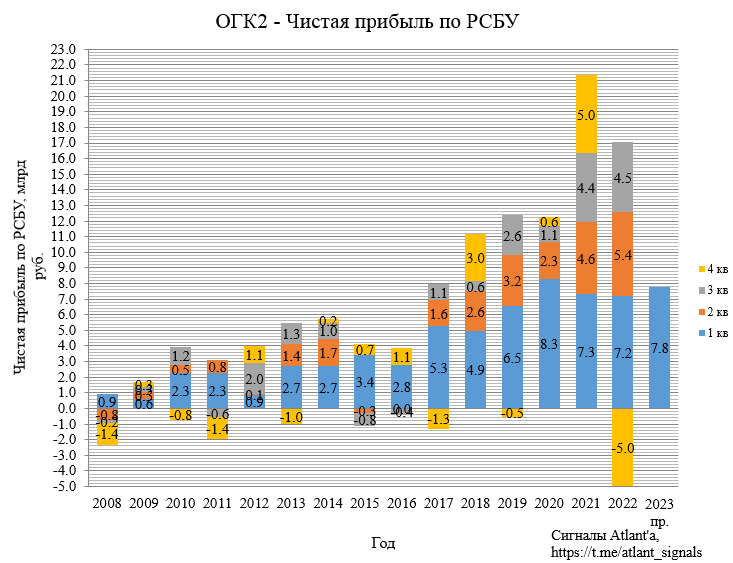

СЧА на 31.03.2023 г. составила 150 931 776 777 руб. Таким образом, расчетная прибыль за 1-й квартал составила 7,8 млрд руб., что на 9% больше, чем годом ранее.

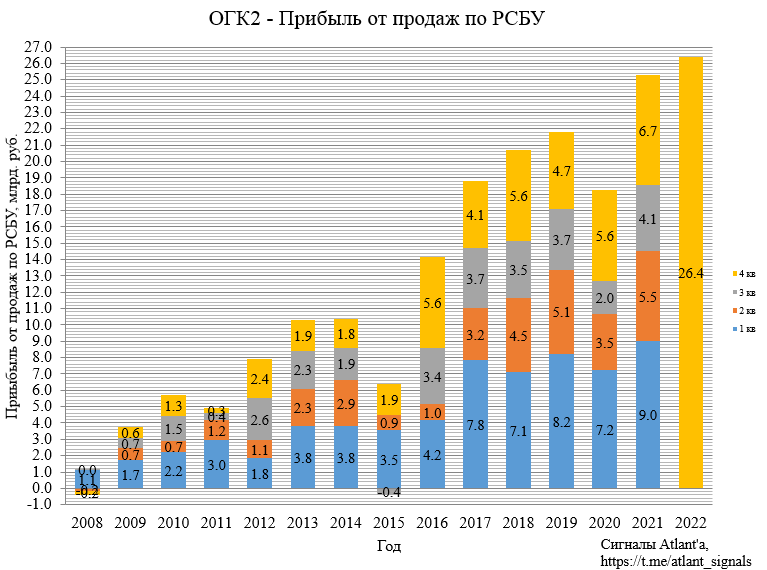

В отличии от своих "сестер" ОГК-2 в 2022 году хорошо поработала с точки зрения операционной прибыли, а чистый убыток в 4-м квартале связан с обесеценением основных средств на 9,5 млрд рублей. Судя по началу года, компания может существенно увеличить чистую прибыль за 2023 г., если пободных списаний больше не будет.

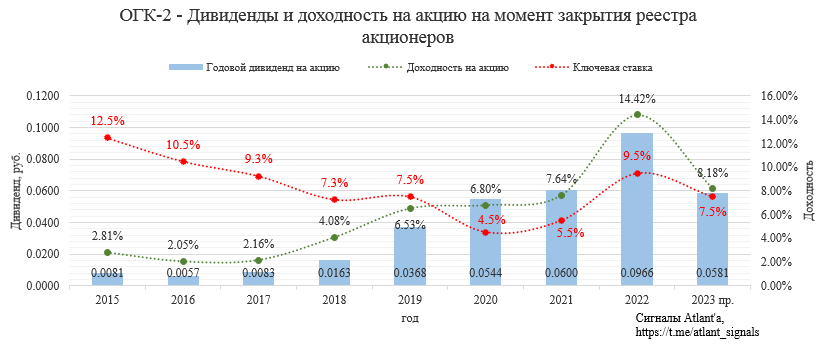

ОГК-2 направит на дивиденды только 51,0% от ЧП по РСБУ, что дает текущую доходность 8,18%. Это лучшее значение в секторе электрогенерации, но размер дивиденда должен был быть почти в 2 раза больше, так как согласно див. политике при расчете дивидендов прибыль необходимо было скорректировать на величину обесценения основных средств.

Если по итогам 2023 года не будет таких списаний, как в прошлом году, а на дивиденды будет направлено 50% от ЧП, то их размер может увеличиться вдвое. Минус компании в том, что такая высокая прибыль у нее будет еще 2 года, а в 2025 будет снижение из-за падения ДПМ платежей. Плюс ситуации в том, что сейчас на Мосбирже так далеко никто не смотрит.

Из трех компаний на основе СЧА ОГК-2 лучше всех начала год и имеет наибольшую дивидендную доходность, как форвардную, так и текущую.

Все три компании отошли от дивидендой политики, что негативно воспринимается рынком. Но, как показывает этот год, память у рынка сейчас очень короткая.

P. S. Еще больше обзоров компаний вы можете найти в моем Telegram-канале

Данный обзор не является индивидуальной инвестиционной рекомендацией.

Полезные ссылки

Aleksei Midakov